Управление финансовой устойчивостью является важнейшим аспектом работы финансово-экономической службы компании. Поскольку финансовая устойчивость по своей сути многокомпонентная, то для управления ею используют различные инструменты и методы. В статье рассмотрим основные принципы, инструменты и методы управления финансовой устойчивостью, расскажем о разработке и реализации мероприятий по ее оптимизации или повышению.

ОСНОВНЫЕ ПРИНЦИПЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ КОМПАНИИ

Управление финансовой устойчивостью в каждой компании имеет свои особенности и в то же время базируется на следующих основных общих принципах:

- целевая ориентация управления финансовой устойчивостью;

- системность управления финансовой устойчивостью;

- комплексность управления финансовой устойчивостью.

Принцип целевой ориентации

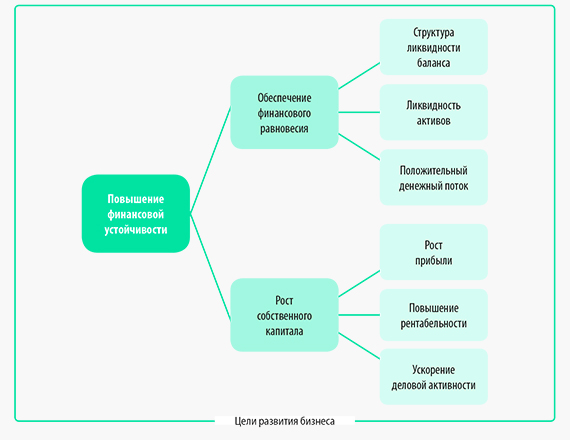

Данный принцип подразумевает, что механизм управления финансовой устойчивостью должен обеспечивать достижение целей развития бизнеса на всех уровнях.

Цель первого уровня, которую можно выразить как стабильное повышение финансовой устойчивости компании, базируется на двух целях второго уровня: финансовое равновесие компании и рост собственного капитала компании. Этих целей второго уровня достигают через соответствующие цели третьего уровня (см. рисунок).

Соблюдение принципа целевой ориентации позволяет компании достигать и других целей управления бизнесом.

Принцип системности управления финансовой устойчивостью

Принцип выражается в анализе факторов деятельности компании, которые влияют на финансовое положение компании, и подходе к управлению финансовой устойчивостью как самостоятельному бизнес-процессу финансово-экономической службы.

Данный бизнес-процесс направлен на обеспечение стабильного прироста собственного капитала, своевременное погашение обязательств перед кредиторами.

Для целей максимально эффективной организации управления финансовой устойчивостью в компании должны быть регламентированы:

- целевые показатели финансовой устойчивости;

- инструменты и методика управления финансовой устойчивостью;

- обязанности лиц, ответственных за каждый подпроцесс в рамках процесса управления финансовой устойчивостью;

- система мотивации сотрудников, ответственных за управление финансовой устойчивостью.

В таблице 1 представлен пример целевых показателей финансовой устойчивости компании «Альфа».

|

Таблица 1. Целевые показатели финансовой устойчивости компании «Альфа» |

|||

|

Показатель |

Расчет |

Целевое значение |

Минимальное значение |

|

Коэффициент автономии |

Собственный капитал / Активы |

0,50 |

0,35 |

|

Коэффициент финансирования |

Собственный капитал / Заемный капитал |

1,00 |

0,60 |

|

Коэффициент обеспеченности собственными оборотными средствами |

(Собственный капитал – Внеоборотные активы) / Оборотные активы |

0,40 |

0,25 |

|

Коэффициент финансовой устойчивости |

(Собственный капитал + Долгосрочные обязательства) / Пассивы |

0,65 |

0,50 |

Принцип комплексности

Принцип комплексности требует, чтобы механизмы управления финансовой устойчивостью компании не ограничивались анализом показателей финансовой устойчивости, а включали в себя:

• прогнозирование финансового состояния в будущих периодах;

• разработку и реализацию мероприятий по воздействию на финансовую устойчивость в случае негативных прогнозов развития компании;

• оценку результатов воздействия и корректировку мероприятий в зависимости от изменения внешнего и внутреннего контекста деятельности компании.

Реализация принципа комплексности позволяет финансово-экономической службе своевременно выявлять риски снижения финансовой устойчивости и минимизировать их влияние на развитие компании.

Процесс управления финансовой устойчивостью компании включает следующие этапы:

- Оценка динамики финансовой устойчивости.

- Разработка мероприятий по воздействию на финансовую устойчивость.

- Прогноз результатов воздействия на финансовую устойчивость.

- Реализация мероприятий по воздействию на финансовую устойчивость.

Рассмотрим этапы управления финансовой устойчивостью более детально.

Этап 1. Оценка динамики финансовой устойчивости

На данном этапе оценивают различные показатели финансовой устойчивости на предмет соответствия целевым (нормативным) значениям и в динамике за анализируемый период. Оценка нужна, чтобы выявить:

• причины отклонений фактических показателей от целевых;

• факторы, повлиявшие на негативную динамику финансовой устойчивости.

Здесь также прогнозируют показатели финансовой устойчивости на конец текущего года при сохранении тенденций и факторов, выявленных в анализируемом периоде.

Этап 2. Разработка мероприятий по воздействию на финансовую устойчивость

Перечень мероприятий, с помощью которых предполагается воздействовать на показатели финансовой устойчивости, чтобы их улучшить, разрабатывает руководитель финансово-экономической службы. К подобным мероприятиям можно отнести:

- увеличение собственного капитала через рост выручки и рентабельности продаж;

- оптимизацию дебиторской и кредиторской задолженностей компании;

- повышение эффективности управления денежными потоками компании;

- улучшение структуры активов компании через изменение долей внеоборотных и оборотных активов;

- оптимизацию кредитного портфеля компании путем увеличения доли долгосрочных кредитов и уменьшения доли краткосрочных кредитов.

Этап 3. Прогноз результатов воздействия на финансовую устойчивость

Для прогнозирования результатов реализации мероприятий по воздействию на финансовую устойчивость компании строят прогнозный баланс компании. По балансу рассчитывают показатели финансовой устойчивости, а затем сравнивают их с прогнозами показателей первого этапа.

Если эффект от реализации предлагаемых мероприятий окажется положительным, мероприятия утверждает руководитель компании.

Этап 4. Реализация мероприятий по воздействию на финансовую устойчивость

На данном этапе реализуют утвержденные мероприятия, систематически контролируют их выполнение, оценивают влияние мероприятий на показатели финансовой устойчивости после завершения работ. Окончание последнего этапа является началом первого, что подтверждает цикличность процесса управления финансовой устойчивостью компании.

ИНСТРУМЕНТЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ КОМПАНИИ

Для управления финансовой устойчивостью используют различные инструменты, выбор которых зависит от приоритетности целей и степени финансовой устойчивости компании. К таким инструментам относятся:

• оценка абсолютных показателей финансовой устойчивости;

• расчет относительных показателей финансовой устойчивости;

• анализ динамики структуры баланса.

Оценка абсолютных показателей финансовой устойчивости

Абсолютные показатели оценивают, чтобы определить обеспеченность собственными источниками формирования оборотных активов компании. Делают это на основе расчета трех основных показателей:

• величина собственных оборотных средств;

• величина собственных и долгосрочных источников формирования оборотных активов;

• величина всех источников формирования оборотных активов.

Представим формулы расчета данных показателей:

Величина собственных оборотных средств = Собственный капитал – Внеоборотные активы.

Величина собственных и долгосрочных источников формирования оборотных активов = Собственные оборотные средства + Долгосрочные обязательства.

Величина всех источников формирования оборотных активов = Собственные оборотные средства + Долгосрочные обязательства + Краткосрочные обязательства.

На основании указанных показателей строят модель для определения степени финансовой устойчивости предприятия (табл. 2).

|

Таблица 2. Оценка финансовой устойчивости |

|||

|

Степень финансовой устойчивости |

Значение абсолютных показателей |

Источники формирования оборотных активов |

Комментарий |

|

Хорошая финансовая устойчивость |

Все три показателя > 0 |

Собственные оборотные средства |

Высокая платежеспособность и низкая зависимость от кредиторов |

|

Нормальная финансовая устойчивость |

Только второй и третий показатели > 0 |

Собственные оборотные средства и долгосрочные обязательства |

Хорошая платежеспособность и рентабельность деятельности |

|

Низкая финансовая устойчивость |

Только третий показатель > 0 |

Собственные оборотные средства, долгосрочные и краткосрочные обязательства |

Низкая платежеспособность и высокая зависимость от кредитов |

Рассмотрим использование модели оценки финансовой устойчивости на примере компании «Альфа». Для этого берем укрупненный баланс компании по итогам 6 месяцев 2021 г. (табл. 3) и рассчитываем абсолютные показатели финансовой устойчивости. Результаты расчетов занесем в табл. 4.

|

Таблица 3. Баланс компании «Альфа» за 6 месяцев 2021 г., тыс. руб. |

|||

|

Показатель |

01.01.2021 |

01.04.2021 |

01.07.2021 |

|

Внеоборотные активы |

40 000 |

45 000 |

50 000 |

|

Оборотные активы |

60 000 |

65 000 |

70 000 |

|

Всего активы |

100 000 |

110 000 |

120 000 |

|

Собственный капитал |

35 000 |

45 000 |

55 000 |

|

Долгосрочные обязательства |

5000 |

15 000 |

20 000 |

|

Краткосрочные обязательства |

60 000 |

50 000 |

45 000 |

|

Всего пассивы |

100 000 |

110 000 |

120 000 |

|

Таблица 4. Абсолютные показатели финансовой устойчивости компании «Альфа» за 6 месяцев 2021 г., тыс. руб. |

||||

|

№ п/п |

Показатель |

01.01.2021 |

01.04.2021 |

01.07.2021 |

|

1 |

Величина собственных оборотных средств |

–5000 |

0 |

5000 |

|

2 |

Величина собственных и долгосрочных источников формирования оборотных активов |

0 |

15 000 |

25 000 |

|

3 |

Величина всех источников формирования оборотных активов |

60 000 |

65 000 |

70 00 |

Расчет относительных показателей финансовой устойчивости

По результатам расчетов и на основании модели оценки финансовой устойчивости можно сделать следующие выводы:

- по состоянию на 01.01.2021 предприятие находилось в состоянии низкой финансовой устойчивости, так как только третий абсолютный показатель был выше нуля;

- по состоянию на 01.04.2021 финансовая устойчивость компании «Альфа» повысилась до нормального состояния, поскольку больше нуля были второй и третий показатели;

- по состоянию на 01.07.2021 финансовая устойчивость выросла до хорошего уровня за счет того, что все абсолютные показатели финансовой устойчивости были выше нуля.

Относительные показатели финансовой устойчивости рассчитывают, чтобы более глубоко проанализировать текущее финансовое состояние предприятия и его динамику в течение анализируемого периода.

Представим показатели, которые чаще всего используют для анализа финансовой устойчивости.

1. Коэффициент капитализации — показывает, сколько заемных средств привлекала организация на 1 руб. собственных средств для финансирования своей деятельности:

Коэффициент капитализации = Заемный капитал / Собственный капитал.

2. Коэффициент обеспеченности собственными источниками финансирования — показывает, какая доля оборотных активов финансируется за счет собственных средств:

Коэффициент обеспеченности собственными источниками финансирования = (Собственный капитал – Внеоборотные активы) / Оборотные активы.

3. Коэффициент финансовой независимости — показывает удельный вес собственных средств в общей массе источников финансирования:

Коэффициент финансовой независимости = Собственный капитал / Валюта баланса.

4. Коэффициент финансирования — показывает, какая доля деятельности компании финансируется за счет собственных средств:

Коэффициент финансирования = Собственный капитал / Заемный капитал.

5. Коэффициент финансовой устойчивости — показывает, какая доля активов финансируется за счет устойчивых источников:

Коэффициент финансовой устойчивости = (Собственный капитал + Долгосрочные обязательства) / Валюта баланса.

Проанализируем величину и динамику относительных показателей финансовой устойчивости, рассчитав их по данным баланса компании «Альфа». Результаты сведем в табл. 5.

|

Таблица 5. Относительные показатели финансовой устойчивости компании «Альфа» за 6 месяцев 2021 г. |

||||

|

Показатель |

01.01.2021 |

01.04.2021 |

01.07.2021 |

Рекомендуемое значение |

|

Коэффициент капитализации |

1,86 |

1,44 |

1,18 |

не выше 1,5 |

|

Коэффициент обеспеченности собственными источниками финансирования |

–0,08 |

0,00 |

0,07 |

от 0,5 и выше |

|

Коэффициент финансовой независимости |

0,35 |

0,41 |

0,46 |

от 0,4 до 0,6 |

|

Коэффициент финансирования |

0,54 |

0,69 |

0,85 |

от 0,7 до 1,5 |

|

Коэффициент финансовой устойчивости |

0,40 |

0,55 |

0,63 |

от 0,6 и выше |

На основании полученных показателей финансовой устойчивости можно сделать следующие выводы:

- общая динамика всех коэффициентов свидетельствует о росте финансовой устойчивости компании «Альфа» в первом полугодии 2021 г.;

- коэффициент капитализации на начало периода превышал рекомендуемое значение, однако по итогам первого квартала снизился до приемлемого уровня, а по окончании полугодия — до значения 1,18. Это говорит о возможности привлечения дополнительных заемных средств для развития бизнеса во втором полугодии;

- коэффициент обеспеченности собственными источниками на начало периода был отрицательным, а по окончании полугодия повысился до значения 0,07. Это говорит о низкой доле финансирования оборотных активов за счет собственного капитала, так как рекомендуемое значение показателя составляет от 0,5, минимально допустимое — 0,1. Поэтому во втором полугодии компании следует сосредоточиться на оптимизации величины оборотных активов;

- коэффициент финансовой независимости на начало периода был на уровне 0,35, а к концу периода повысился до 0,46. Рекомендуемое значение показателя находится в диапазоне 0,4–0,6, поэтому данный показатель финансовой устойчивости можно считать соответствующим оптимальному значению;

- коэффициент финансирования повысился с 0,54 на начало периода до 0,85 к его окончанию. Так как рекомендуемое значение показателя находится в диапазоне 0,7–1,5, следует вывод о его приемлемом уровне по состоянию на 01.07.2021;

- коэффициент финансовой устойчивости за анализируемое полугодие вырос с 0,40 до 0,63. Поскольку рекомендуемое значение показателя от 0,6 и выше, делаем вывод о достижении компанией «Альфа» рекомендуемого значения. Однако с учетом динамики этого показателя в течение первого полугодия следует контролировать его динамику во втором полугодии.

Анализ динамики структуры баланса

Анализ динамики структуры баланса позволяет оценить тенденции в изменении финансовой устойчивости компании и определить, за счет каких факторов она повысилась или понизилась.

Возьмем баланс компании «Альфа» за первое полугодие 2021 г. (см. табл. 3) и рассчитаем структуру активов и пассивов в динамике по состоянию на 1 января, 1 апреля, 1 июля текущего года (табл. 6).

|

Таблица 6. Динамика структуры баланса компании «Альфа» за 6 месяцев 2021 г., раз |

|||

|

Показатель |

01.01.2021 |

01.04.2021 |

01.07.2021 |

|

Внеоборотные активы |

0,40 |

0,41 |

0,42 |

|

Оборотные активы |

0,60 |

0,59 |

0,58 |

|

Всего активы |

1,00 |

1,00 |

1,00 |

|

Собственный капитал |

0,35 |

0,41 |

0,46 |

|

Долгосрочные обязательства |

0,05 |

0,14 |

0,17 |

|

Краткосрочные обязательства |

0,60 |

0,45 |

0,38 |

|

Всего пассивы |

1,00 |

1,00 |

1,00 |

Оценим динамику структуры баланса:

- в активах баланса доля оборотных средств имеет устойчивую тенденцию к незначительному снижению, а доля внеоборотных активов — к незначительному росту. Этот факт свидетельствует о том, что структура активов баланса не может быть фактором, который приведет к снижению финансовой устойчивости компании;

- доля собственного капитала в источниках финансирования увеличивается стабильными темпами, что положительно влияет на финансовую устойчивость компании и свидетельствует о прибыльной работе;

- доля долгосрочных обязательств стабильно растет. При этом доля краткосрочных обязательств снижается опережающими темпами. Это приводит к улучшению как абсолютных, так и относительных показателей финансовой устойчивости.

МЕТОДЫ УПРАВЛЕНИЯ ФИНАНСОВОЙ УСТОЙЧИВОСТЬЮ КОМПАНИИ

Для управления финансовой устойчивостью используют различные методы. Выбор методов зависит от факторов хозяйственной деятельности и финансового положения конкретной компании.

Основные факторы, влияющие на устойчивость финансового положения компании:

• динамика выручки;

• рентабельность бизнеса;

• эффективность использования финансовых ресурсов в качестве источников финансирования активов компании.

Руководство и менеджмент компании могут воздействовать на эти факторы с помощью следующих методов:

1. Увеличение объема финансовых ресурсов компании при сохранении эффективности их использования. Это приведет к тому, что абсолютные показатели финансовой устойчивости вырастут, а относительные останутся на том же уровне.

2. Повышение эффективности использования финансовых ресурсов компании без увеличения их объемов. При этом методе абсолютные показатели финансовой устойчивости не меняются, а относительные показатели снижаются.

3. Увеличение объема финансовых ресурсов компании с одновременным повышением эффективности их использования. В этом случае абсолютные показатели финансовой устойчивости вырастут, относительные показатели снизятся.

4. Увеличение эффективности использования финансовых ресурсов компании с уменьшением их объемов. Такой подход приведет к снижению абсолютных показателей финансовой устойчивости и росту относительных показателей.

5. Уменьшение объема финансовых ресурсов компании при неизменной эффективности их использования. Данный метод приведет к снижению абсолютных показателей финансовой устойчивости и росту относительных показателей.

На практике эти методы реализуются через принятие оперативных управленческих решений по итогам оценки динамики финансовой устойчивости компании и анализа ее показателей.

ПРИМЕР

Компании для развития бизнеса нужно приобрести новую производственную линию стоимостью 24 000 тыс. руб. Для этих целей она может использовать три варианта финансирования:

1) оформить кредит в банке сроком на 1 год и приобрести за счет кредита производственную линию;

2) приобрести линию на условиях лизинга сроком на 2 года;

3) привлечь соинвесторов и оформить на них векселя с погашением через 3 года.

Выбор того или иного варианта финансирования скажется на балансе компании следующим образом.

1. При приобретении производственной линии в кредит внеоборотные активы вырастут на 24 000 тыс. руб. с одновременным ростом краткосрочных обязательств на эту же сумму.

2. При оформлении производственной линии в лизинг внеоборотные активы, как и краткосрочные обязательства, не увеличатся, если она будет находиться до конца срока выкупа на балансе лизингодателя. Прибыль компании будет при этом ежеквартально уменьшаться на сумму лизинговых платежей, так как они войдут в операционные затраты, что приведет к снижению собственного капитала.

3. При оформлении производственной линии в лизинг при условии, что она сразу передается на баланс лизингополучателя, внеоборотные активы вырастут с одновременным ростом краткосрочных обязательств компании на те же 24 000 руб.

4. При покупке производственной линии за счет выдачи векселей инвесторам в активе баланса увеличится сумма внеоборотных активов на 24 000 руб. с одновременным увеличением суммы долгосрочных обязательств на эту же сумму.

На основании перечисленного влияния вариантов покупки можно сделать вывод, что с точки зрения поддержания финансовой устойчивости компании наиболее предпочтительны варианты покупки производственной линии за счет выдачи векселей или оформления лизинга при условии ее нахождения на балансе лизингодателя.

Варианты с использованием кредита или лизинга на условиях нахождения линии на балансе лизингополучателя приведут к снижению финансовой устойчивости компании.

РЕЗЮМЕ

- Управление финансовой устойчивостью компании базируется на трех основных принципах: целевая ориентация, системность и комплексность.

- Оценка абсолютных показателей финансовой устойчивости, расчет относительных показателей финансовой устойчивости, анализ динамики структуры баланса — это инструменты, на которых основывается управление финансовой устойчивостью компании.

- Методы управления финансовой устойчивостью заключаются в разработке и реализации управленческих решений, воздействующих на объем используемых компанией финансовых ресурсов и эффективность их использования.