Оценка рисков банкротства предприятий, контрагентов или заемщиков — обязательный элемент финансового менеджмента. Рассмотрим несколько ключевых международных моделей оценки вероятности банкротства и алгоритм проведения такого анализа. В следующем номере журнала расскажем о российской практике оценки вероятности банкротства.

Виды, стадии и причины банкротства

В общем смысле банкротство предприятия свидетельствует о финансовом состоянии, когда компания не способна удовлетворить требования кредиторов, включая фискальные органы, погасить задолженность в установленные сроки. В связи с этим банкротство имеет и другое название — несостоятельность.

Виды банкротства

На практике выделяют следующие виды банкротства (несостоятельности):

• реальное банкротство — финансовое состояние предприятия, характеризующееся полной потерей возможности восстановить в будущем свою платежеспособность в силу объективных финансовых причин — при потере капитала компании;

• техническое банкротство — несостоятельность вызвана непогашением дебиторской задолженности предприятия, при этом сумма активов существенно превышает размер финансовых обязательств компании. В случае же погашения дебиторской задолженности компания становится платежеспособной. При эффективном антикризисном управлении техническое банкротство не приводит к реальному банкротству;

• фиктивное банкротство — заведомо ложное объявление компанией своего банкротства, цель которого — получить финансовые льготы от кредиторов для погашения имеющейся кредиторской задолженности

• умышленное банкротство — возникает в результате осознанных действий руководства компании или его собственников по увеличению неплатежеспособности предприятия, чтобы не выполнять взятые на себя финансовые обязательства.

Обратите внимание!

Фиктивное и умышленное банкротство — это противоправные действия, которые преследуются по закону.

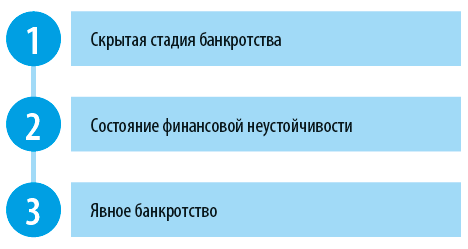

Стадии банкротства

Банкротство не возникает единовременно, в один короткий момент. Это длительный процесс, который характеризуется нарастанием негативных финансовых признаков. В связи с этим на практике процесс банкротства разделяют на следующие стадии:

Рассмотрим их подробнее.

1. Скрытая стадия банкротства.

Это начальный этап несостоятельности. Появляются первые признаки ухудшения финансовой устойчивости предприятия.

В первую очередь на этой стадии ухудшается структура активов предприятия с точки зрения их ликвидности, снижаются коэффициенты платежеспособности. Компания наращивает привлечение заемных средств, но не для расширения операционной деятельности, а для погашения уже имеющейся кредиторской задолженности. Увеличение заемных средств, в свою очередь, снижает показатели доходности бизнеса (рентабельности), что неминуемо приводит к уменьшению рыночной стоимости предприятия.

Именно неуклонное снижение рыночной стоимости бизнеса в течение ряда периодов является главным признаком скрытой стадии банкротства. Но при эффективном финансовом менеджменте эти негативные факты можно успешно преодолеть, и скрытая стадия банкротства не перейдет к реальному банкротству.

2. Состояние финансовой неустойчивости.

Первые негативные факты ухудшения финансовой платежеспособности компании, которые не удалось нивелировать, приводят в дальнейшем к возникновению ситуации финансовой неустойчивости. Для этой стадии характерны следующие признаки:

• падают объемы реализации продукции собственного производства и товаров для перепродажи, что вызвано не сезонными колебаниями, а неконкурентоспособностью продукции;

• растет дебиторская задолженность и доля просроченной задолженности в ней;

• дебиторская задолженность увеличивается большими темпами, чем кредиторская;

• значительно сокращается величина денежных средств на счетах предприятия и краткосрочные финансовые вложения.

3. Явное банкротство.

На этой стадии предприятие полностью теряет возможность рассчитываться по своим обязательствам перед кредиторами. Возникает устойчивая ситуация, когда отрицательные денежные потоки существенно превышают положительные.

Причины банкротства

Предприятия могут становиться явными банкротами как при падении экономики, так и при ее росте. В первом случае это может быть вызвано сокращением объемов реализации продукции из-за падения платежеспособного спроса населения, во втором — увеличением конкуренции на внутреннем и международном рынках.

Падение платежеспособности предприятия и увеличение рисков банкротства в каждом конкретном случае имеет свои причины. Однако есть факторы, которые наиболее часто проявляются при банкротстве предприятий и служат его причинами:

1. Нехватка (дефицит) собственного оборотного капитала, вызванная ошибками при планировании инвестиционных проектов.

Собственный оборотный капитал (СОК) рассчитывается по формуле:

СОК = СК + ДО – ВА, (1)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ДО — долгосрочные обязательства (стр. 1400 бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 бухгалтерского баланса).

Именно показатель собственного оборотного капитала характеризует финансовую устойчивость предприятия и качество структуры активов компании. Чем он выше, тем лучше финансовое положение предприятия.

2. Низкий уровень эффективности управления оборотными средствами предприятия.

В результате ошибок в финансовом управлении у предприятия на протяжении ряда периодов растут производственные запасы, готовая продукция на складах и величина дебиторской задолженности. Это приводит к замедлению оборачиваемости оборотных средств и снижению операционной эффективности.

3. Низкий уровень материалоотдачи, фондоотдачи и производительности труда, что вызвано неэффективными (устаревшими) методами организации производственных процессов.

В результате низкой отдачи от использования ресурсов предприятия увеличивается себестоимость производимой продукции. Это приводит к ухудшению финансовых результатов деятельности и низкой рентабельности бизнеса в целом.

4. Увеличение размеров незавершенного строительства и незавершенного производства.

Отвлекает финансовые ресурсы предприятия из операционного цикла, требует дополнительных заемных средств.

Цель финансового менеджмента любого предприятия — сократить размеры незавершенного строительства и незавершенного производства в долгосрочной перспективе.

5. Привлечение заемных финансовых средств на плохих (худших на рынке) условиях.

Снижает эффект финансового рычага и доходность бизнеса в целом.

В целом привлечение заемных средств выгодно компаниям, так как стоимость заемного капитала, как правило, меньше собственного. Однако, привлекая кредиты, стоит учитывать следующее:

• показатели структуры капитала: оборотный капитал компании должен быть всегда больше ее краткосрочных обязательств;

• стоимость заемных средств должна учитывать кредитоспособность и отраслевую специфику заемщика.

6. Низкий уровень платежеспособности клиентов предприятия.

Если клиенты компании часто рассчитываются по поставкам несвоевременно или бизнес имеет явно выраженный сезонный характер, особое внимание необходимо уделять вопросу управления денежными потоками, чтобы избежать кассовых разрывов, т. е. превышения отрицательных денежных потоков над положительными.

Модели оценки вероятности банкротства

Диагностика вероятности банкротства — это инструмент оценки финансового состояния предприятий с точки зрения степени их возможности расплачиваться по взятым на себя финансовым обязательствам.

В сложных экономических ситуациях диагностика вероятности банкротства как самой компании, так и ее контрагентов — обязательная задача финансового менеджмента, должна проводиться регулярно.

При проведении оценки вероятности банкротства есть сложности: открытая финансовая (бухгалтерская) отчетность недостаточно детализирована и часто содержит некорректные данные, а доступ к внутренним данным компаний (управленческой отчетности) имеют только внутренние пользователи финансовой информации.

В связи с этим практика финансового анализа предусматривает большой перечень различных подходов диагностики вероятности банкротства. Принципиально все эти методы можно разделить на две группы:

• международные стандарты;

• российские модели оценки.

Преимущество международных методов — их многолетняя апробация и возможность применения независимо от страны расположения бизнеса, преимущество российских моделей — они учитывают специфику отечественной экономики.

Мы рассмотрим международные стандарты оценки вероятности банкротства:

1. Модель Альтмана (Z-счет).

2. Модель Таффлера и Тишоу.

3. Модель Бивера.

Модель Альтмана (Z-счет)

Назначение модели Альтмана — оценить уровень кредитоспособности заемщика, что предполагает и диагностику вероятности его банкротства. Для этого определяется набор факторов, которые определяют степень платежеспособности оцениваемого предприятия с учетом различия значимости этих факторов. Значимость факторов дифференцируется с помощью специальных коэффициентов (весов).

В общем виде модель Альтмана (Z-счет) можно представить в виде следующей формулы:

Z = a1 × x1 + a2 × x2 + … + an × xn, (2)

где Z — показатель, характеризующий уровень вероятности банкротства заемщика;

an — весовые коэффициенты, отражающие значимость фактора риска. Чем коэффициент выше, тем значение фактора больше;

xn — фактор риска наступления банкротства предприятия.

Есть несколько разновидностей методики оценки Альтмана, которые применяются в зависимости от масштабов оцениваемого предприятия и его отраслевой принадлежности. Рассмотрим основные из них:

• двухфакторную модель;

• пятифакторную модель;

• модель для непроизводственных компаний

Двухфакторная модель

Двухфакторная модель учитывает влияние только двух факторов: текущей ликвидности и доли заемных средств в пассивах предприятия.

Проанализировав обширную статистику финансового состояния компаний-банкротов США, различных по своему масштабу и отраслевой принадлежности, Альтман выявил статистические зависимости и рассчитал значения весовых коэффициентов для указанных факторов риска банкротства. Формула двухфакторной модели оценки вероятности банкротства:

Z = –0,3877 – 1,0736 × kТЛ + (0,579 × ЗК / П), (3)

где Z — показатель (Z-счет) вероятности банкротства предприятия;

kТЛ — коэффициент текущей ликвидности;

ЗК — заемный капитал (сумма стр. 1400 «Долгосрочные обязательства» и стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса);

П — пассивы (стр. 1700 «Пассивы» бухгалтерского баланса).

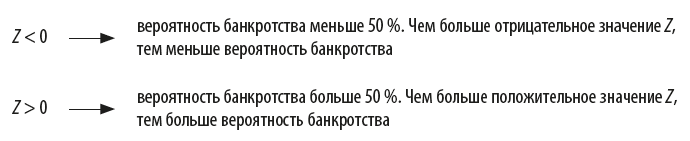

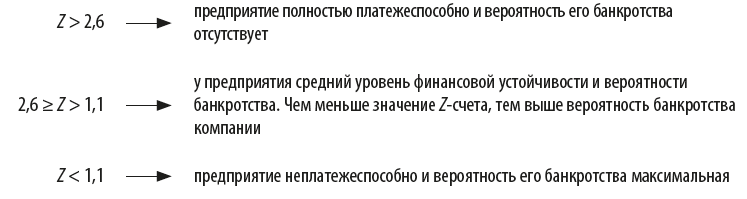

Как оценить вероятность банкротства:

Коэффициент текущей ликвидности (kТЛ) рассчитывается по формуле:

kТЛ = ОА / (ЗС + КЗ + ОО + ПО), (4)

где ОА — оборотные активы (стр. 1200 бухгалтерского баланса);

ЗС — заемные средства (стр. 1510 бухгалтерского баланса);

КЗ — кредиторская задолженность (стр. 1520 бухгалтерского баланса);

ОО — оценочные обязательства (стр. 1540 бухгалтерского баланса);

ПО — прочие обязательства (стр. 1550 бухгалтерского баланса).

Значение весового коэффициента третьего фактора в формуле 2 равно 0,579. Иногда в финансовой литературе встречается другое его значение — 0,0579. Используйте значение 0,579, так как если использовать значение 0,0579, то Z-счет никогда не будет положительным, т. е. никогда не будет выполняться условие Z > 0, даже когда предприятие имеет высокий риск банкротства.

Преимущество двухфакторной модели Альтмана — ее максимальная простота, так как учитываются только два фактора и используются данные только одной формы финансовой отчетности — бухгалтерского баланса.

Вместе с этим двухфакторная модель имеет серьезные недостатки:

• во-первых, оценка дается только по двум критериям: вероятность банкротства больше или меньше 50 %;

• во-вторых, модель не учитывает ни масштабов предприятия, ни его отраслевой принадлежности. Поэтому двухфакторная модель Альтмана дает лишь самое общее (первичное) представление об уровне платежеспособности предприятия и вероятности его банкротства.

Пятифакторная модель

Пятифакторная модель призвана повысить точность оценки по сравнению с двухфакторной. Она учитывает масштабы оцениваемых предприятий. Используются две методики:

• для компаний, чьи акции котируются на бирже (формулы 5–10);

• для остальных компаний (формулы 6–8 и 10–12).

Проанализировав отдельно статистику финансового состояния крупного бизнеса США (компаний, чьи акции котируются на бирже), Альтман рассчитал весовые коэффициенты для пяти факторов риска банкротства. В результате формула расчета оценки вероятности банкротства получила следующий вид:

Z = 1,2 × x1 + 1,4 × x2 + 3,3 × x3 + 0,6 × x4 + x5, (5)

где xn — факторы риска банкротства предприятия.

Фактор x1 учитывает долю чистых оборотных активов во всех активах предприятия:

x1 = ЧОК / А, (6)

где ЧОК — чистый оборотный капитал (стр. 1200 «Оборотные активы» минус стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса);

А — активы (стр. 1600 «Активы» бухгалтерского баланса).

Фактор x2 показывает финансовую отдачу от всех активов предприятия:

x2 = ЧП / А, (7)

где ЧП — чистая прибыль (убыток) (стр. 2400 отчета о финансовых результатах) или нераспределенная прибыль (динамика за отчетный период по стр. 1370 «Нераспределенная прибыль» бухгалтерского баланса).

Фактор x3 отражает эффективность операционной деятельности предприятия:

x3 = ОП / А, (8)

где ОП (EBIT) — операционная прибыль (убыток) (стр. 2200 отчета о финансовых результатах).

Фактор x4 отражает уровень покрытия всех балансовых обязательств предприятия рыночной стоимостью акционерного капитала:

x4 = СКРС / О, (9)

где СКРС — рыночная стоимость собственного капитала (рыночная стоимость привилегированных и обыкновенных акций);

О — бухгалтерская (балансовая) стоимость всех обязательств предприятия (сумма стр. 1400 «Долгосрочные обязательства» и 1500 «Краткосрочные обязательства» бухгалтерского баланса).

Фактор x5 отражает отдачу в виде выручки от реализации от всех активов предприятия:

x5 = В / А, (10)

где В — выручка от основной деятельности (стр. 2110 «Выручка» отчета о финансовых результатах).

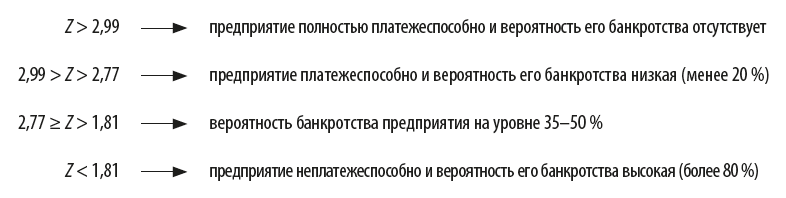

Как оценить вероятность банкротства по этой модели:

Эта модель применяется только в отношении компаний, чьи акции размещены на фондовом рынке.

Проанализировав отдельно статистику финансового состояния малого и среднего бизнеса США (компаний, чьи акции не котируются на бирже), Альтман рассчитал весовые коэффициенты для пяти факторов риска банкротства. В результате формула расчета оценки вероятности банкротства получила следующий вид:

Z = 0,717 × x1 + 0,847 × x2 + 3,107 × x3 + 0,42 × x4 + 0,995 × x5, (11)

где xn — факторы риска банкротства предприятия. Формулы расчета такие же, как и в модели для компаний, акции которых котируются на фондовой бирже, кроме показателя x4.

Показатель x4 отражает уровень покрытия всех заемных средств предприятия собственным его капиталом:

x4 = СК / ЗК, (12)

где СК — балансовая стоимость собственного капитала (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ЗК — заемный капитал (сумма стр. 1400 «Долгосрочные обязательства» и стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса).

Как оценить вероятность банкротства по этой модели:

Пятифакторная модель значительно повысила точность оценки вероятности банкротства. Кроме этого, достоинство модели — деление оцениваемых компаний на две группы: крупные (акции, которых котируются на фондовой бирже) и остальные компании.

Модель для непроизводственных компаний

Проанализировав отдельно статистику финансового состояния непроизводственных компаний США, Альтман рассчитал весовые коэффициенты для четырех факторов риска банкротства. В результате, формула расчета оценки вероятности банкротства получила следующий вид:

Z = 6,56 × x1 + 3,26 × x2 + 6,72 × x3 + 1,05 × x4, (13)

где xn — факторы риска банкротства предприятия.

Фактор x1 учитывает долю чистых оборотных активов во всех активах предприятия:

x1 = ЧОК / А, (14)

где ЧОК — чистый оборотный капитал (стр. 1200 «Оборотные активы» минус стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса);

А — активы (стр. 1600 «Активы» бухгалтерского баланса).

Фактор x2 показывает финансовую отдачу от всех активов предприятия:

x2 = ЧП / А, (15)

где ЧП — чистая прибыль (убыток) (стр. 2400 отчета о финансовых результатах) или нераспределенная прибыль (динамика за отчетный период по стр. 1370 «Нераспределенная прибыль» бухгалтерского баланса);

А — активы (стр. 1600 «Активы» бухгалтерского баланса).

Фактор x3 отражает эффективность операционной деятельности предприятия:

x3 = ОП / А, (16)

где ОП (EBIT) — операционная прибыль (убыток) (стр. 2200 отчета о финансовых результатах).

Фактор x4 отражает уровень покрытия всех заемных средств предприятия собственным его капиталом:

x4 = СК / ЗК, (17)

где СК — балансовая стоимость собственного капитала (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ЗК — заемный капитал (сумма стр. 1400 «Долгосрочные обязательства» и стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса).

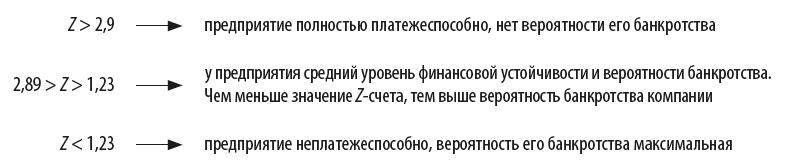

Как оценить вероятность банкротства:

К сведению

Рассмотренные основные четыре модели Альтмана — это не весь перечень моделей, предложенных этим ученым. Есть и другие разновидности (модель для развивающихся рынков, семифакторная модель и др.).

Модель Таффлера и Тишоу

Взяв за основу подход Альтмана, Таффлер и Тишоу предложили свою модель оценки вероятности банкротства, использующую четыре показателя риска:

Z = 0,53 × r1 + 0,13 × r2 + 0,18 × r3 + 0,16 × r4, (18)

где rn — показатели риска банкротства предприятия.

Фактор r1 отражает способность предприятия погашать текущие обязательства за счет внутренних источников финансирования:

r1 = ОП / ТО, (19)

где ОП (EBIT) — операционная прибыль (стр. 2200 «Прибыль (убыток) от продаж» отчета о финансовых результатах);

ТО — текущие обязательства (стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса).

Фактор r2 отражает соотношение общих обязательств предприятия и его оборотного капитала:

r2 = ТА / О, (20)

где ТА — текущие активы (стр. 1200 «Оборотные активы» бухгалтерского баланса);

О — обязательства (сумма стр. 1400 «Долгосрочные обязательства» и стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса).

Фактор r3 показывает соотношение текущих обязательств предприятия и всех его активов:

r3 = ТО / А, (21)

где А — активы (стр. 1600 «Активы» бухгалтерского баланса).

Фактор r4 отражает финансовую отдачу в виде выручки от реализации от всех активов предприятия:

r4 = В / А, (22)

где В — выручка от основной деятельности (стр. 2110 «Выручка» отчета о финансовых результатах).

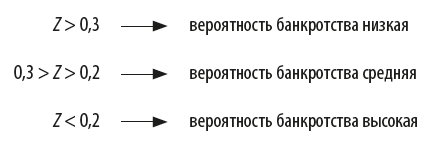

Как оценить вероятность банкротства:

К сведению

Данная модель строится на аналогичном принципе, что и рассмотренные ранее модели Альтмана. Отличие заключается в выборе ключевых факторов риска и значении весовых коэффициентов. Достоинством модели является расчет итогового индикатора оценки вероятности банкротства и использование данных открытой финансовой (бухгалтерской) отчетности.

Модель оценки Бивера

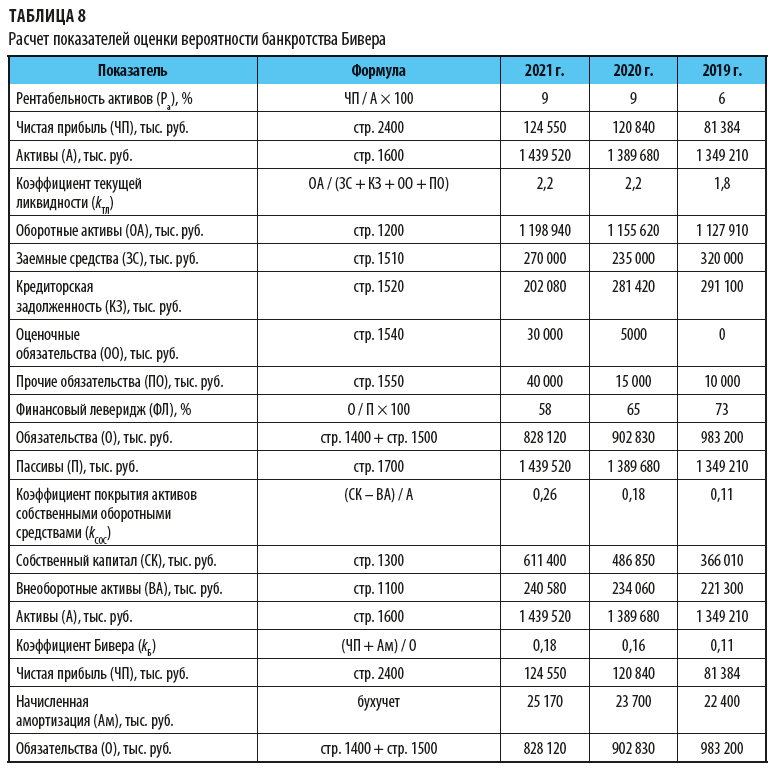

Согласно модели Бивера вероятность банкротства оценивается не по одному результирующему показателю, как в рассмотренных моделях, а по группе следующих показателей:

1. Рентабельность активов (РА):

РА = ЧП / А × 100%, (23)

где ЧП — чистая прибыль (убыток) (стр. 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах);

А — активы (стр. 1600 «Активы» бухгалтерского баланса).

2. Коэффициент текущей ликвидности (kТЛ):

kТЛ = ОА / (ЗС + КЗ + ОО + ПО), (24)

где ОА — оборотные активы (стр. 1200 «Оборотные активы» бухгалтерского баланса);

ЗС — заемные средства (стр. 1510 «Заемные средства» бухгалтерского баланса);

КЗ — кредиторская задолженность (стр. 1520 «Кредиторская задолженность» бухгалтерского баланса);

ОО — оценочные обязательства (стр. 1540 «Оценочные обязательства» бухгалтерского баланса);

ПО — прочие обязательства (стр. 1550 «Прочие обязательства» бухгалтерского баланса).

3. Удельный вес заемных средств в пассивах (финансовый леверидж; ФЛ):

ФЛ = О / П × 100%, (25)

где О — общая сумма обязательств предприятия (сумма стр. 1400 «Долгосрочные обязательства» и стр. 1500 «Краткосрочные обязательства» бухгалтерского баланса);

П — пассивы (стр. 1700 «Пассивы» бухгалтерского баланса).

4. Коэффициент покрытия активов собственными оборотными средствами (kСОС):

kСОС = (СК – ВА) / А, (26)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 «Внеоборотные активы» бухгалтерского баланса).

5. Коэффициент Бивера (kБ):

kБ = (ЧП + Ам) / О, (27)

где ЧП — чистая прибыль (убыток) (стр. 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах);

Ам — начисленная за отчетный период амортизация (по данным бухгалтерского учета).

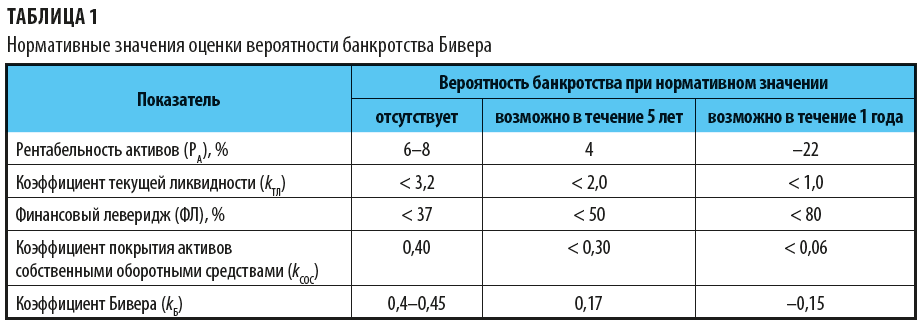

Полученные значения сопоставляются с нормативными (табл. 1).

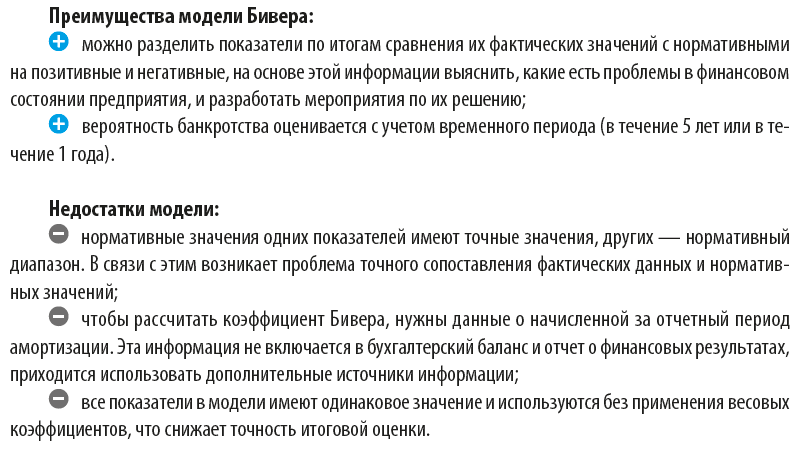

Как видим, модель Бивера не предполагает расчета единственного показателя, по которому делается итоговый вывод о вероятности банкротства предприятия. Оценка делается по совокупности сравнений фактических и нормативных значений всех показателей.

Подходят ли международные методы оценки вероятности банкротства отечественным предприятиям?

Рассмотренные модели оценки вероятности банкротства предприятий — «классические» подходы, применяемые в международной практике. Кроме них есть и другие методы оценки рисков неплатежеспособности компаний. Для отечественной финансовой практики главный вопрос, насколько международные методы оценки вероятности банкротства дают адекватную и точную оценку.

Чтобы ответить на этот вопрос, рассмотрим пример оценки вероятности банкротства с использованием всех рассмотренных моделей.

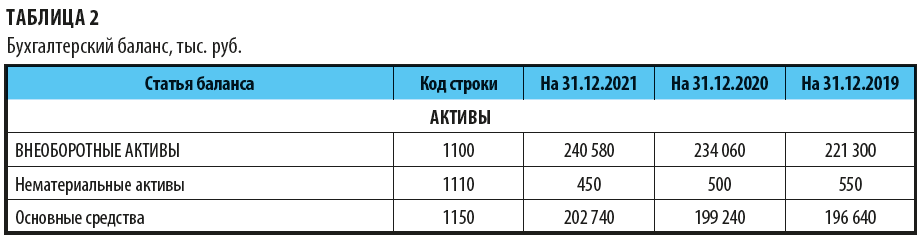

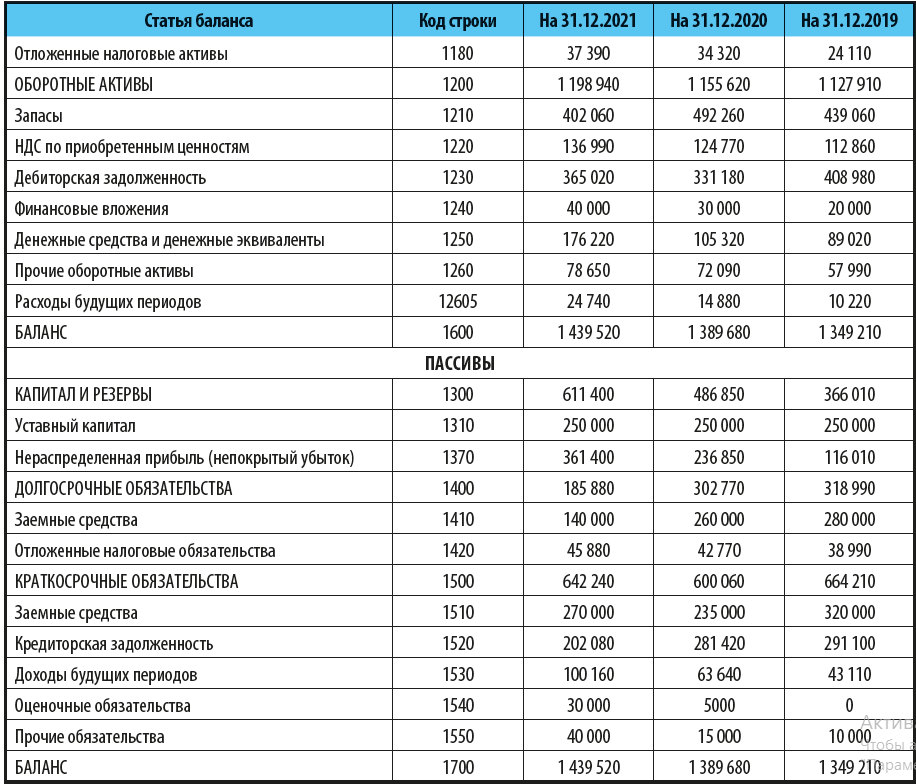

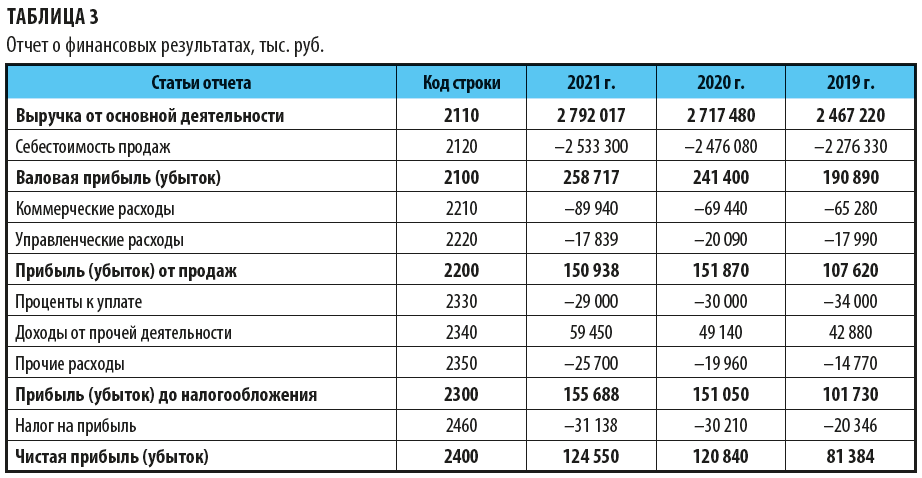

Информационная база для оценки вероятности банкротства предприятия «Альфа» — два бухгалтерских (финансовых) отчета:

• бухгалтерский (управленческий) баланс (табл. 2);

• отчет о финансовых результатах (отчет о прибылях и убытках) (табл. 3).

В качестве дополнительной информации будут использоваться данные о суммах амортизационных начислений, начисленных за отчетный период:

• 2019 г. — 22 400 тыс. руб.;

• 2020 г. — 23 700 тыс. руб.;

• 2021 г. — 25 170 тыс. руб.

Оценка по моделям Альтмана (Z-счет)

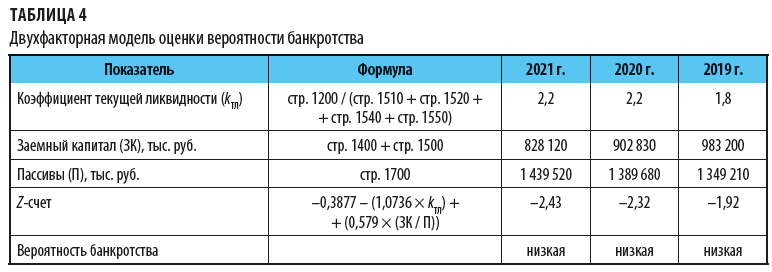

Шаг 1

Оценим вероятность банкротства с помощью двухфакторной модели (по формулам 3 и 4). Результаты расчета итогового показателя Z-счет приведены в табл. 4.

Итоговое значение Z-счета составляет:

• в 2021 г. — (–2,43);

• в 2020 г. — (–2,32);

• в 2019 г. — (–1,92).

Так как Z-счет меньше нуля, то вероятность банкротства предприятия менее 50 %. Это предварительный вывод.

Кроме того, Z-счет имеет большое отрицательное значение в течение всего анализируемого периода. Следовательно, вероятность банкротства можно оценить как минимальную, так как чем больше отрицательное значение Z-счета, тем меньше вероятность банкротства.

И третий вывод, который можно сделать по данным табл. 1, — позитивная динамика показателя Z-счета. Так как отрицательное значение Z-счета растет на протяжении анализируемого периода, можно говорить о повышении платежеспособности предприятия и о снижении рисков его банкротства.

Шаг 2

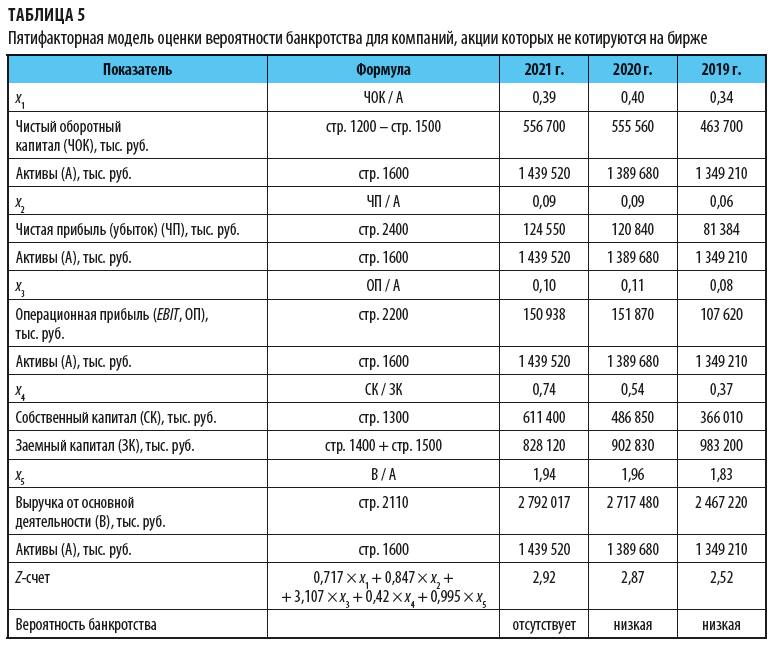

Для более точной оценки, используя формулы 6–8 и 10–12, проведем анализ с помощью пятифакторной модели оценки для компаний, акции которых не котируются на фондовой бирже (табл. 5 СФ).

Итак, итоговое значение Z-счета составляет:

• в 2021 г. — 2,92;

• в 2020 г. — 2,87;

• в 2019 г. — 2,52.

Согласно пятифакторной модели, если значение Z-счета больше 2,9, то вероятности банкротства предприятия нет. Следовательно, можно сделать вывод, что в 2021 г. у предприятия высокий уровень платежеспособности и нет никаких рисков банкротства.

Если значение Z-счета больше 1,23, то вероятность банкротства средняя и уменьшается с ростом показателя Z-счета. В нашем примере значение Z-счета на всем протяжении анализируемого периода составляет более 1,23.

Как видим, пятифакторная модель оценки дает более точный вывод о рисках банкротства.

Представим, что анализируемое предприятия относится к отрасли непроизводственных компаний. Тогда переходим на шаг 3.

Шаг 3

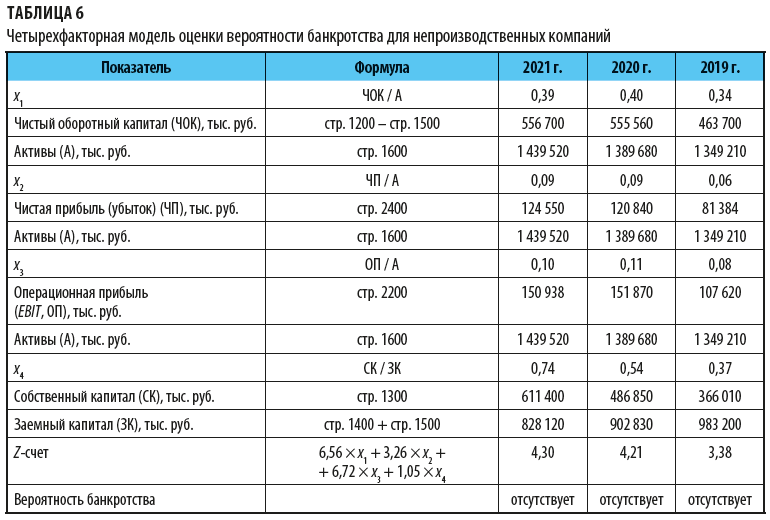

Оценим риски банкротства по четырехфакторной модели для непроизводственных компаний, используя формулы 13–17 (табл. 6).

Данные табл. 6 показывают, что итоговое значение Z-счета составляет:

• в 2021 г. — 4,30;

• в 2020 г. — 4,21;

• в 2019 г. — 3,38.

Согласно модели для непроизводственных компаний, если значение Z-счета больше 2,6, то вероятность банкротства предприятия отсутствует.

Значит, у нашей компании на всем протяжении анализируемого периода высокая платежеспособность, рисков банкротства нет.

Оценка по модели Таффлера и Тишоу

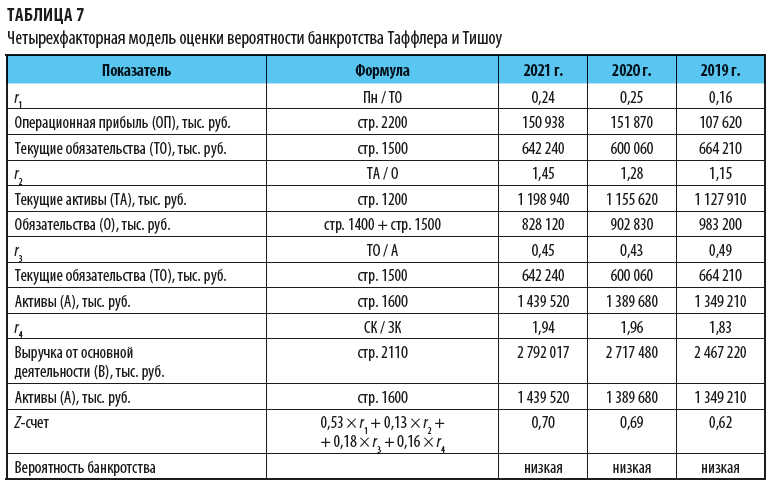

Результаты оценки вероятности банкротства предприятия «Альфа» по модели Таффлера и Тишоу (формулы 18–22) представлены в табл. 7.

По результатам оценки риска банкротства по модели Таффлера и Тишоу итоговое значение Z-счета составляет:

• в 2021 г. — 0,70;

• в 2020 г. — 0,69;

• в 2019 г. — 0,62.

Согласно данной модели, если значение Z-счета больше 0,3, то вероятность банкротства у предприятия низкая. Следовательно, можно сделать вывод о минимальной вероятности банкротства компании на всем протяжении анализируемого периода.

Оценка по модели Бивера

Шаг 1

Используя формулы 23–27, рассчитаем финансовые показатели, которые нужны для проведения оценки. Результаты расчетов — в табл. 8.

Шаг 2

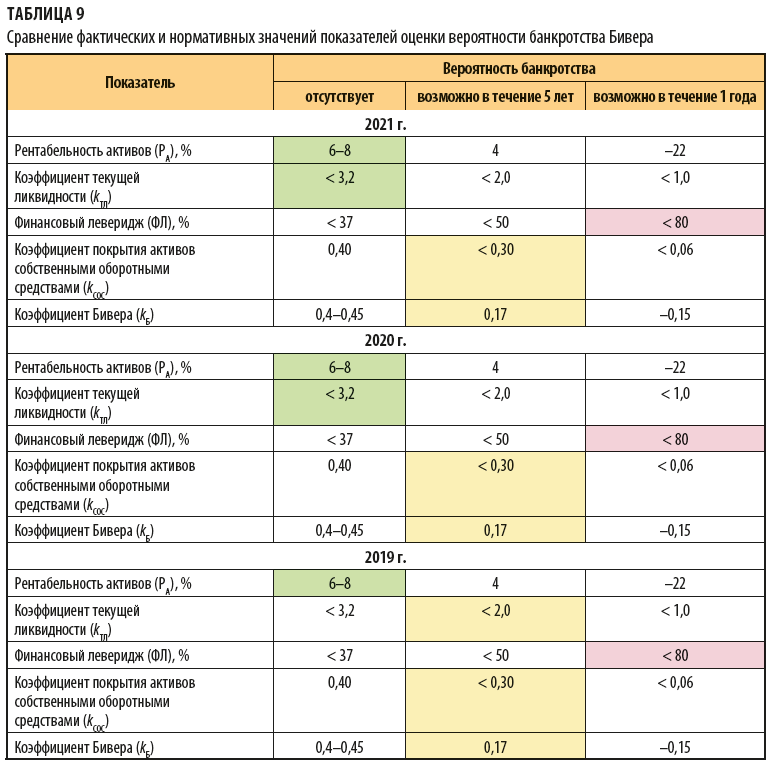

Сопоставим фактические значения показателей с их нормативными значениями согласно модели Бивера и определим, к какому критерию относится значение конкретного показателя. Результаты сравнения за 2019–2021 гг. сведены в табл. 9.

Уточним принцип сопоставления фактических (см. табл. 8) и нормативных значений (см. табл. 9) на примере 2021 г.:

1. Рентабельность активов компании «Альфа» составила 9 %. Следовательно, наиболее близкое нормативное значение — 6–8, которое выделено зеленым цветом, так как относится к позитивной группе оценки.

2. Коэффициент текущей ликвидности составил 2,2. Следовательно, он относится к нормативному значению < 3,2 и также выделяется зеленым цветом.

3. Финансовый леверидж составил 58 %, относится к нормативному значению < 80 и выделяется красным цветом, так как относится к негативной группе оценки.

4. Коэффициент покрытия активов собственными оборотными средствами составил 0,26, относится к нормативному значению < 0,30 и выделяется желтым цветом, так как относится к средней группе оценки.

5. Коэффициент Бивера составил 0,18. Наиболее близкое нормативное значение — 0,17, которое выделено желтым цветом, так как относится к средней группе оценки.

Как видим, модель Бивера не предполагает расчет итогового показателя, как рассмотренные выше модели. Оценка дается по совокупности значений показателей.

Как показывают данные табл. 9, в 2021 г. два показателя имели позитивное значение, два — среднее, один показатель — негативное. Следовательно, вероятность банкротства в 2021 г. была низкой.

Самым проблемным является показатель финансового левериджа (удельный вес заемных средств во всех пассивах предприятия), равный 58 %. Чтобы снизить риск банкротства компании, необходимо уменьшить долю заемных средств в пассивах до уровня менее 50 %.

Резюме

• В сложившихся условиях вопросы платежеспособности предприятий и риски банкротства стали еще важнее для финансово устойчивого развития предприятий. Поэтому оценка вероятности банкротства как самих предприятий, так и контрагентов должна проводиться регулярно.

• Есть десятки методик оценки финансового состояния с точки зрения возможного банкротства заемщика или контрагента. Мы рассмотрели три международные модели, которые уже давно применяются на практике. Как показал рассмотренный пример, международные методики могут быть использованы и в отечественной финансовой практике.