Для чего финансистам и экономистам разбираться в оценке стоимости компании?

Какие требования предъявляются к оценке предприятия?

Как классифицируются виды оценки?

Какие способы и методы оценки используются, в чем их преимущества и недостатки?

В чем особенности специфичных методов оценки?

Сколько стоит бизнес? Кому-то ответ на этот вопрос нужен как мера оценки собственной успешности, для кого-то это важно, чтобы привлечь инвесторов или продать бизнес, а у кого-то такую оценку потребовало кредитное учреждение. Таким образом, оценка стоимости компании — актуальная задача финансовой и экономической службы предприятия.

Для чего финансистам и экономистам разбираться в оценке стоимости компании

Конечно, есть специализированные организации, которые на профессиональной основе оказывают соответствующие услуги, имеют соответствующую подготовку и опыт. И если речь идет о кредите, то ни о какой внутренней оценке не может быть и речи — в такой ситуации есть жесткие требования как к самой оценке, так и к оценщику. Такую оценку могут проводить только оценщики, состоящие в саморегулируемой организации оценщиков (СРО), и застрахованные от возможных ошибок в одной из страховых компаний. Они должны иметь соответствующее специальное образование, проходить повышение квалификации.

Более того, кредитная организация может работать только с аккредитованными специалистами, т. е. теми, кто прошел отбор на профессионализм и соответствие требованиям банка.

Но такая оценка нужна не всегда. Зачастую оценка бизнеса необходима для решения внутренних задач компании. В этом случае вполне достаточно и усилий финансистов, экономистов организации.

Такой подход имеет пять несомненных преимуществ:

1. Нет дополнительных (зачастую существенных) расходов на услуги оценщика.

2. Оценка, проведенная собственными работниками, пусть и не имеющими соответствующего опыта, может быть даже точнее, чем оценка профессионала, за счет того, что финансисты, экономисты знают внутреннюю финансовую подоплеку деятельности, обладают важными знаниями о специфике деятельности, достоинствах и недостатках активов компании.

3. Внутренняя оценка может быть более гибкой, так как не слеживается нормативными регламентами. Это не означает, что ее можно делать, «как бог на душу положит», но в тоже время и столь жестких границ, которые вводят государственные нормативы и банковские требования, тоже нет. Можно более качественно учесть специфические и нехарактерные операции, с большей степень точности учесть существенные моменты деятельности.

4. Внутренняя оценка может проводиться в удобные для компании сроки, с нужной частотой, оперативно, в то время как оценщик не всегда может выполнить работу в нужное время и в нужные сроки. Привлекать специалистов компании для решения этой задачи гораздо удобнее.

5. Внутренняя оценка бизнеса может представлять собой одну из методик анализа финансово-экономического состояния предприятия.

Основной вид деятельности девелоперской компании — реконструкция объектов недвижимости. В дальнейшем компания перепродает эти объекты или сдаетих в аренду.

Учетная стоимость реконструированных объектов и близко не отражает рыночную стоимость восстановленной и модернизированной недвижимости.

При этом реконструкция и продажа активов занимает достаточно длительное время, поэтому финансовый результат от приобретения актива и его реконструкции, составляющий существенные величины, отразится в учете лишь в отдаленных периодах, в момент продажи. А если речь идет о сдаче приобретенной недвижимости в аренду, то финансовый результат будет формироваться вообще в виде многолетних сравнительно небольших (в сравнении со стоимостью покупки и реконструкции) арендных доходов.

Это экономически обоснованно, но такой традиционный подход не позволяет оперативно оценивать результат от деятельности по поиску и приобретению потенциально привлекательных объектов недвижимости.

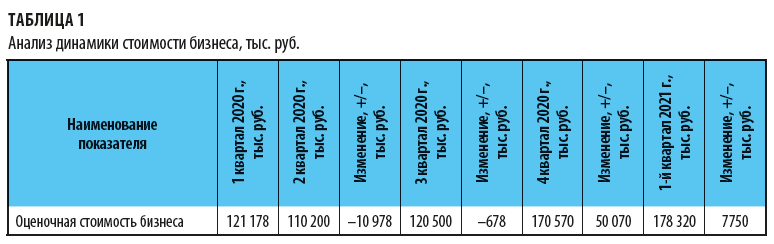

Чтобы оценить эффективность финансово-хозяйственной деятельности, компании применяет не только общеизвестные методики, но и систематически сопоставляет оценочные данные стоимости бизнеса по периодам (табл. 1).

Конечно, изменение стоимости бизнеса не всегда отражает заслуги или недостатки работы самой компании, а может зависеть от внешних экономических факторов.

В нашем случае стоимость бизнеса во 2 квартале 2020 г. уменьшилась на 10 978 тыс. руб. из-за ситуации с коронавирусом. Взлет стоимости в 4 квартале 2020 г. на 50 070 тыс. руб. также во многом связан с восстановительными процессами в экономике, инфляционными и иными факторами.

Но несмотря на это, можно смело говорить о том, что вложения предприятия в объекты недвижимости не были ошибкой. Приобретенные и реконструированные объекты сами по себе значительно вырастают в стоимости, дополнительный рост стоимости дабт происходящие в стране экономические процессы.

Требования оценке предприятия

Рассмотрим 3 основных требования к оценке предприятия:

1. Регламентированность.

Несмотря на то, что это внутренняя оценка, все равно обязательно нужно разработать регламенты и прописать в них:

• этапы оценки;

• осуществляемые процедуры;

• методики оценки.

Можно ли без этого обойтись?

Если оценка не разовая, а будет проводиться:

• для потенциальных инвесторов;

• систематически;

• не систематически, но в дальнейшем планируется сопоставлять стоимостные данные,

то без некого внутреннего документа, регламентирующего процесс оценки, не обойтись.

В компании для внутренних целей провели оценку стоимости бизнеса. Через год собственник распорядился провести новую оценку и сопоставить полученные результаты с данными предыдущей оценки.

Однако к этому времени специалист, который проводил первичную оценку, уже уволился. Никаких внутренних регламентов он не осталось.

Новому сотруднику пришлось начинать оценку фактически заново. Но сопоставление данных теперь будет некорректным, так как непонятно, какие методики использовал уволившийся специалист.

2. Актуальные выверенные данные по активам и пассивам компании.

Оценка не будет точной, если используются неполные или некорректные данные.

В учете предприятия числится товаров на 12 178 247 руб., а также здание остаточной стоимостью 5 172 750 руб. Если провести оценку по данным показателям, то получим вполне радужные цифры.

Однако такая оценка будет совершенно необъективной, так как:

• есть недостача товаров на сумму 780 000 руб.;

• товары на сумму 1 172 930 руб. морально и физически устарели. Продать их даже по себестоимости нереально;

• в здании в результате шквального ветра сорвало часть крыши, а сильный дождь залил внутренние помещения. Необходим дорогостоящий ремонт.

Важно!

Прежде чем проводить оценку, необходимо провести инвентаризацию всех активов и пассивов компании. И только после того как выявлено реальное состояние дел, недостачи и излишки, нереальные задолженности и другие существенные характеристики активов, можно проводить оценку.

3. Комплексность оценки.

В ходе оценки должны быть комплексно оценены все активы и пассивы организации, а также все факторы финансово-хозяйственной деятельности компании — перспективы развития, потенциальные доходы, положение на рынке и т. п.

В ходе оценки была проведена оценка всех активов и обязательств организации. Стоимость бизнеса по итогам оценки составила 18,12 млн руб.

Однако при этом не учли, что:

• в комплексе, как функционирующий бизнес компания будет стоить существенно дороже;

• у организации хороший имидж — она работает на рынке более 15 лет, у нее узнаваемые наименование и логотип, есть свои постоянные потребители.

С учетом этих факторов стоимость бизнеса может превысить 20 млн руб.

Итак, провели и инвентаризацию, и подготовительные работы. Какие же способы оценки стоимости компании есть?

Классификация видов оценки

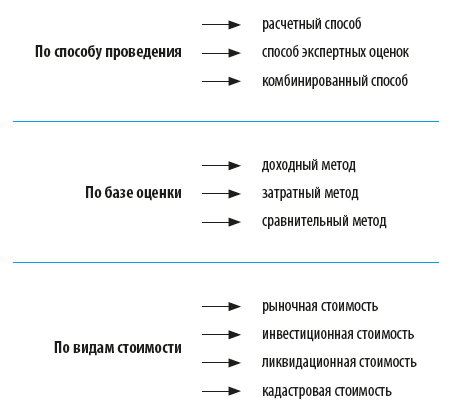

Классификация видов оценки может быть различна в зависимости от того, какие признаки положены в основу такой классификации.

Классификация видов оценки:

В зависимости от того, какие признаки будут положены в основу классификации, можно выделить и иные виды оценки.

Таким образом, способов оценки бизнеса очень много. Какие-то из них более популярны, какие-то менее. Некоторые очень специфичны, но каждый способ имеет право на существование, обладая своими преимуществами и недостатками.

Выделять какой-то способ в качестве единственно верного будет ошибкой.

Каждый способ дает свой ответ на вопрос о стоимости бизнеса, закладывая в этот ответ свои характерные погрешности и достоинства. Нередко бывает так, что в одной экономической ситуации более объективен (учитывает лучше сложившуюся специфику) один способ, в другой ситуации — другой.

При этом любой способ может быть подвергнут критике или оспорен, даже если оценку проводили квалифицированные специалисты.