Для чего анализируется интенсивность использования имеющихся у предприятия ресурсов?

Как провести такой анализ?

В чем преимущество комплексного подхода к проведению такого анализа?

Какие особенности расчета и оценки различных показателей нужно при этом учитывать?

Поиск внутренних резервов — ключевой фактор повышения эффективности бизнеса. А чтобы найти такие резервы, оценивается интенсивность использования имеющихся ресурсов предприятия. В статье рассмотрим методику и практический алгоритм проведения анализа интенсивности использования менеджментом предприятия активов и капитала.

Для чего анализируется интенсивность использования ресурсов компании

Как повысить эффективность любого бизнеса? Интенсифицировать его, т. е. увеличить интенсивность использования материальных, трудовых, финансовых и всех остальных ресурсов компании. Главная цель интенсификации — получить максимальный финансовый результат при наименьшем количестве использованных ресурсов.

Оценить уровень интенсивности использования ресурсов можно с помощью расчета и анализа показателей их оборачиваемости, которые характеризуют деловую активность любого предприятия. Оценка показателей оборачиваемости позволяет выявить сильные и слабые стороны организации бизнеса и определить пути повышения его эффективности.

Оборачиваемость ресурсов рассматривается в двух измерителях:

• скорость оборота (в разах) — это количество оборотов, сделанных конкретным видом ресурсов за определенный период времени;

• период оборота (в днях) — это средняя продолжительность одного оборота, когда возмещаются вложенные в ресурсы компании средства.

Цель оценки оборачиваемости ресурсов в конечном итоге — снизить издержки обращения, так как чем меньше продолжительность одного оборота конкретного вида ресурсов, тем меньше на каждый оборот приходится затрат. Следовательно, ускорение оборачиваемости позволяет повысить интенсивность использования ресурсов предприятия и сократить хозяйственные затраты.

Оценка интенсивности использования ресурсов компании может проводиться по-разному в зависимости от масштабов и специфики бизнеса. Самым эффективным является комплексный анализ оборачиваемости ресурсов компании. Подробно рассмотрим алгоритм его проведения.

Как провести анализ оборачиваемости ресурсов предприятия

Проанализировать оборачиваемость ресурсов предприятия можно в три этапа.

Этап 1. Проанализируйте интенсивность использования активов и различных видов капитала компании

На этом этапе оценки оборачиваемости ресурсов предприятия рассчитайте следующие 5 показателей:

1. Коэффициент оборачиваемости активов (kОА).

Характеризует уровень интенсивности использования менеджментом предприятия всех активов компании и рассчитывается по формуле:

kОА = В / (½ × (Ан + Ак)), (1)

где В — выручка от реализации за определенный период (стр. 2110 отчета о финансовых результатах);

А — величина активов предприятия на начало и конец определенного периода соответственно (стр. 1600 бухгалтерского баланса).

2. Коэффициент оборачиваемости внеоборотных активов (kВА).

Внеоборотные активы — это ключевой ресурс любого предприятия, поэтому интенсивность их использования оценивается отдельно. Для этого рассчитывается коэффициент оборачиваемости внеоборотных активов. Его также называют показателем фондоотдачи. Коэффициент оборачиваемости внеоборотных активов отражает интенсивность использования основных производственных фондов предприятия и рассчитывается по формуле:

kВА = В / (½ × (ОСн + ОСк)), (2)

где ОС — величина основных средств предприятия на начало и конец определенного периода соответственно (стр. 1100 бухгалтерского баланса).

Далее рассчитайте показатели оборачиваемости различных видов капитала (собственного, инвестированного и заемного).

3. Коэффициент оборачиваемости собственного капитала (kСК).

Коэффициент оборачиваемости собственного капитала отражает эффективность использования средств, инвестированных собственниками в бизнес, и характеризует уровень риска вложения средств потенциальными инвесторами в конкретное предприятие. Рассчитывается по формуле:

kСК = В / (½ × (СКн + СКк)), (3)

где СК — величина собственного капитала предприятия на начало и конец определенного периода (стр. 1300 бухгалтерского баланса).

При оценке этого коэффициента есть свои сложности. С одной стороны, высокое значение этого показателя говорит об эффективном использовании средств собственников, что является положительным фактом. Однако это может также означать высокую долю заемных средств в структуре капитала предприятия, что снижает финансовую устойчивость компании и увеличивает риски для кредиторов.

И наоборот, низкое значение отражает высокую финансовую устойчивость и эффективную структуру капитала компании, но ставит под сомнение эффективное использование менеджментом предприятия средств, доверенных им собственниками бизнеса.

Чтобы повысить качество оценки, наряду с коэффициентом оборачиваемости собственного капитала рассчитайте и проанализируйте и другие коэффициенты в комплексе.

4. Коэффициент оборачиваемости инвестированного капитала (kИК).

Инвестированный капитал предприятия — это средства, вложенные собственниками и долгосрочными инвесторами в бизнес. Коэффициент оборачиваемости инвестированного капитала отражает скорость оборота средств, инвестированных в собственное развитие предприятия, и рассчитывается по формуле:

kИК = В / (½ × ((СКн + СКк) + (ДОн + ДОк)), (4)

где ДО — долгосрочные обязательства предприятия на начало и конец определенного периода соответственно (стр. 1400 бухгалтерского баланса).

При оценке этого показателя учитывайте наличие и этап осуществления инвестиционных проектов, например, по модернизации основных производственных фондов. Так, при осуществлении реальных инвестиций в действующее предприятие коэффициент оборачиваемости инвестированного капитала в ходе инвестиций будет снижаться, так как новое имущество предприятия не сразу будет приносить максимальную отдачу в виде выручки от реализации.

5. Коэффициент оборачиваемости заемного капитала (kЗК).

Заемный капитал предприятия отражает величину средств, вложенных долгосрочными инвесторами и краткосрочными кредиторами компании в бизнес. Коэффициент оборачиваемости заемного капитала показывает, насколько интенсивно используются заемные средства предприятия, и рассчитывается по следующей формуле:

kЗК = В / (½ × ((ДОн + ДОк) + (КОн + КОк)), (5)

где КО — величина краткосрочных обязательств предприятия на начало и конец определенного периода соответственно (стр. 1500 бухгалтерского баланса).

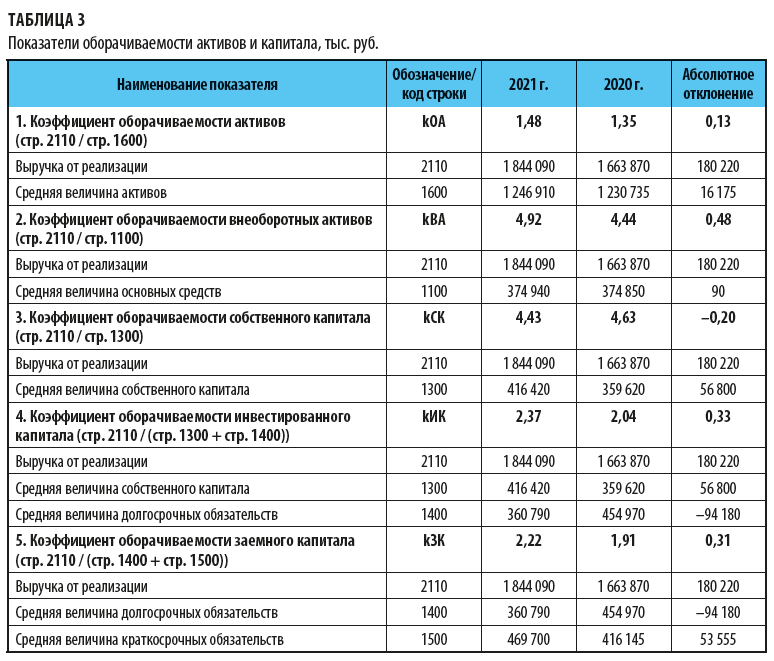

Покажем, как провести анализ, на примере предприятия «Лотоc». Информационная база для анализа интенсивности использования ресурсов предприятия — финансовая (бухгалтерская) отчетность: бухгалтерский баланс и отчет о финансовых результатах.

Этап 1. Проанализируем интенсивность использования активов и различных видов капитала предприятия.

Для этого, используя данные финансовой отчетности, рассчитаем следующие показатели:

• коэффициент оборачиваемости активов (формула 1);

• коэффициент оборачиваемости внеоборотных активов (формула 2);

• коэффициент оборачиваемости собственного капитала (формула 3);

• коэффициент оборачиваемости инвестированного капитала (формула 4);

• коэффициент оборачиваемости заемного капитала (формула 5).

Полученные результаты представлены в табл. 3.

По результатам анализа можем сделать следующие выводы:

• коэффициент оборачиваемости активов увеличился с 1,35 до 1,48 оборота (на 0,13 оборота);

• коэффициент оборачиваемости внеоборотных активов увеличился с 4,44 до 4,92 оборота (на 0,48 оборота);

• коэффициент оборачиваемости собственного капитала снизился с 4,63 до 4,43 оборота (на 0,20 оборота);

• коэффициент оборачиваемости инвестированного капитала увеличился с 2,04 до 2,37 оборота (на 0,33 оборота);

• коэффициент оборачиваемости заемного капитала увеличился с 1,91 до 2,22 оборота (на 0,31 оборота).

Динамика анализируемых показателей свидетельствует о росте оборачиваемости активов и капитала предприятия и, следовательно, о повышении интенсивности их использования, что является важным позитивным фактом для компании.

Единственный показатель с отрицательной динамикой — коэффициент оборачиваемости собственного капитала. Это обусловлено тем, что собственный капитал предприятия увеличивается большими темпами, чем выручка от реализации. Эта ситуация свидетельствует о некритичном замедлении развития бизнеса.

Итак, по результатам расчета и анализа показателей оборачиваемости активов и капитала предприятия в динамике мы получили первичную и наиболее общую оценку степени интенсивности использования ресурсов предприятия.

Этап 2. Проанализируйте оборачиваемость оборотных (текущих) активов предприятия

На этом этапе рассчитайте размер экономии или перерасхода средств, вложенных в оборотные активы компании.