Формирование состава основных средств организации

Нормативное регулирование переоценки основных средств

Методы переоценки, документальное оформление

Отражение результатов переоценки в бухгалтерском и налоговом учете

Взаимодействие с оценщиком: составление договора на оценку, требования к заключению об оценке

Производные итогов переоценки: прочие доходы и расходы, добавочный капитал

Проводить ли переоценку основных средств, каждая организация решает самостоятельно. При этом нужно представлять, в каких случаях проведение переоценки необходимо, как ее итоги изменят структуру бухгалтерского баланса, какие налоговые последствия будут после пересчета стоимости основных средств. О том, как правильно провести эту непростую процедуру, соблюдая все нюансы законодательства, мы и поговорим.

ФОРМИРОВАНИЕ СОСТАВА ОСНОВНЫХ СРЕДСТВ В ОРГАНИЗАЦИИ

Основные средства наряду с материалами, товарами, трудовыми ресурсами — основа деятельности организации. Поступить в организацию основные средства могут разными способами:

• по договору купли-продажи (один из основных способов);

• по договору мены;

• по договору дарения (безвозмездное получение);

• по итогам инвентаризации (как выявленный излишек активов);

• при реорганизации (правопреемственность).

Поступившее в организацию любым из этих способов основное средство оприходуется в состав имущества организации.

Важно!

Чтобы приобретенное имущество можно было признать объектом основных средств, необходимо, чтобы на дату его принятия к учету одновременно выполнялись четыре условия[1]:

• объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией организацией за плату во временное владение и пользование или во временное пользование;

• объект предназначен для использования в течение длительного времени, т. е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

• организация не предполагает последующую перепродажу данного объекта;

• объект способен приносить организации экономические выгоды (доход) в будущем.

Если у вас есть сомнения по составу основных средств, обратитесь к п. 5 р. 1 ПБУ 6/01 — в нем приведен перечень основных позиций основных средств.

Основные средства организации учитывают на счете 01 «Основные средства».

Активы стоимостью не более 40 000 руб. за единицу организации имеют право учитывать в составе оборотных активов (как правило, это счет 10 «Материалы»).

Начиная с месяца, следующего за месяцем принятия основного средства на учет, каждый месяц начисляется амортизация.

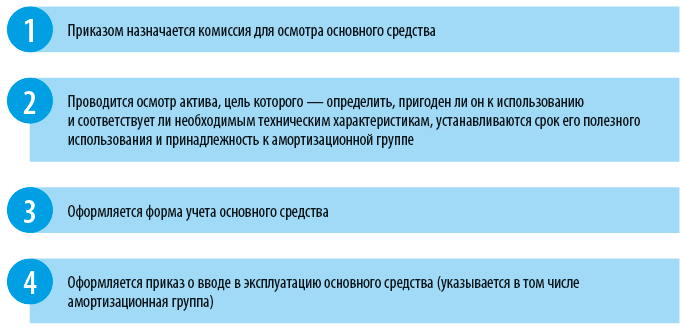

Алгоритм действий по приему на учет основного средства:

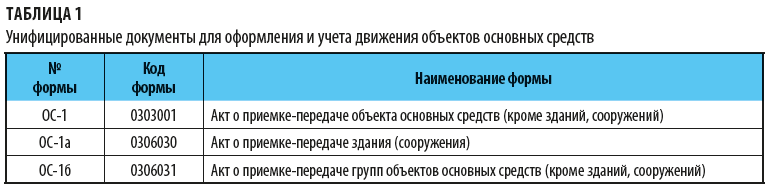

Форму учета основного средства организация может разработать самостоятельно[2] (главное, закрепить ее в учетной политике), а может использовать унифицированную форму[3] (табл. 1).

В учете основных средств используют следующие понятия:

• первоначальная стоимость — стоимость, по которой объект основных средств принят к учету;

Обратите внимание!

Важно изначально правильно сформировать первоначальную стоимость, так как от этого зависит дальнейшее безошибочное увеличение текущих расходов на сумму амортизации. Алгоритм формирования первоначальной стоимости изложен в п. 7 р. 2 ПБУ 6/01.

• остаточная стоимость — стоимость актива, которая исчисляется как разница между его первоначальной стоимостью и начисленным износом, т. е. сальдо по счету 01 минус сальдо по счету 02 на отчетную дату;

• восстановительная (текущая) стоимость — стоимость, по которой оценивается данное основное средство после проведенной его переоценки (сальдо по счету 01 (с учетом изменения суммы по переоценке) минус сальдо по счету 02 (с учетом изменения суммы по переоценке) на отчетную дату.

По истечении срока полезного использования основного средства на балансе первоначальная стоимость основного средства будет равна сумме начисленной амортизации по данному активу (сальдо по счету 01 равно сальдо по счету 02). В бухгалтерском учете это называется стопроцентной амортизацией.

100%-ная амортизация — не основание для списания с учета данного основного средства: его можно дальше использовать в хозяйственной деятельности, продать или переоценить на основании решения организации.

ПЕРЕОЦЕНКА ОСНОВНЫХ СРЕДСТВ: НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ

Основные средства принимаются к бухгалтерскому учету по первоначальной стоимости, которая не подлежит изменению, кроме случаев достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств[4].

Цель проведения переоценки основных средств — определить реальную стоимость объектов основных средств. Для этого первоначальная стоимость объектов основных средств приводится в соответствие с их рыночными ценами и условиями воспроизводства на дату переоценки[5].

Переоценка должна проводиться не чаще одного раза в год.

К сведению

Коммерческие организации могут проводить переоценку группы однородных объектов основных средств по текущей (восстановительной) стоимости в соответствии с учетной политикой[6].

При этом ни в ПБУ 6/01, ни в других нормативных актах по бухгалтерскому учету нет определения и критериев формирования групп однородных объектов основных средств, возможность переоценки которых предусмотрена. Определить такие группы организации должны самостоятельно[7]. Минфин рекомендует при их формировании исходить в первую очередь из назначения этих объектов.

Из определения цели переоценки (п. 14 Методических указаний), а также п. 15 ПБУ 6/01 следует, что:

• проведение переоценки — это право, а не обязанность организации. Поэтому сам факт ее проведения основан на решении исполнительного органа организации;

• итоги ее проведения, как правило, отражаются на счетах бухгалтерского учета на конец отчетного года. Исключение — случаи, когда итоги переоценки несущественны и/или их неотражение в учете основано на соответствующем решении организации;

• основная цель переоценки — определить реальную стоимость объекта на дату переоценки согласно рыночной стоимости аналогового имущества. Таким образом, после переоценки в балансе организации отражается реальная восстановительная (текущая) стоимость основных средств;

• если организация хотя бы один раз пересчитала стоимость по рыночному показателю, далее она обязана ежегодно проводить переоценку, чтобы в бухгалтерской отчетности отражалась текущая стоимость основных средств;

• переоцениваются группы однородных объектов, а значит, для переоценки необходимо распределить основные средства по этим группам (например, допускается переоценивать только здания, без проведения переоценки транспортных средств, но провести переоценку одного здания из нескольких нельзя).

ПОРЯДОК ПРОВЕДЕНИЯ ПЕРЕОЦЕНКИ ОСНОВНЫХ СРЕДСТВ

Исходными данными для переоценки объектов основных средств являются[8]:

• первоначальная стоимость или текущая (восстановительная) стоимость (если данный объект переоценивался ранее), по которой они учитываются в бухгалтерском учете на дату переоценки;

• сумма амортизации, начисленной за все время использования объекта по состоянию на указанную дату;

• документально подтвержденные данные о текущей (восстановительной) стоимости переоцениваемых объектов основных средств по состоянию на 31 декабря отчетного года.

Способов переоценки объектов ОС в бухгалтерском учете два[9].

[1] ПБУ 6/01 «Учет основных средств», утв. Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016; далее — ПБУ 6/01).

[2] С учетом требований ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (в ред. от 26.07.2019).

[3] Утверждена Постановлением Госкомстата РФ от 21.01.2003 № 7 (далее — Постановление № 7).

[4] Пункты 7, 14 ПБУ 6/01.

[5] Пункт 41 Методических указаний по бухгалтерскому учету основных средств, утв. Приказом Минфина России от 13.10.2003 № 91н (далее — Методические указания № 91н).

[6] Пункт 15 ПБУ 6/01.

[7] Письмо Минфина России от 12.01.2006 № 07-05-06/2.

[8] Пункт 46 Методических указаний № 91н.

[9] Пункт 43 Методических указаний № 91н.