Ключевые вопросы

Как провести ревизию финансовой системы компании?

Как проревизировать работу с расчетными счетами?

Какой должна быть работа с банковскими выписками?

На что обратить внимание при проведении ревизии расчетов с клиентами?

Что проверить в производственной сфере, проводя аудит финансовой системы?

Как проверить, обеспечивается ли сохранность финансовых документов?

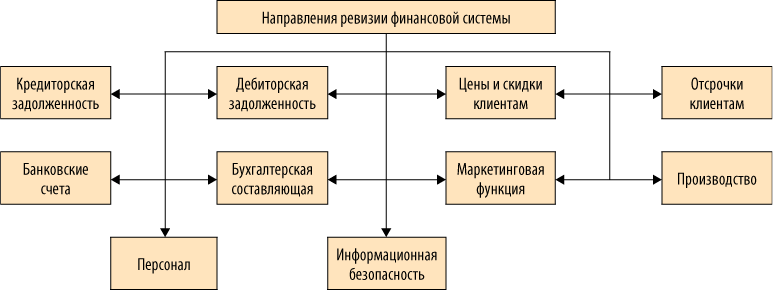

Ревизия финансовой системы — это и необходимость, и одна из первоочередных задач топ-менеджмента. Она требует не бухгалтерских методик, а нестандартного подхода. Цель ревизии финансовой системы — обеспечить стабильное финансово-экономическое положение компании; контроль за расходованием денежных средств; устранить ситуации, когда показатели ликвидности в норме, а компания не может рассчитаться с кредиторами; не допустить злоупотребления со стороны сотрудников, которые часто идут «на поводу» у поставщиков и покупателей. Направления финансовой ревизии представлены на схеме (рис. 1), далее рассмотрим их подробно.

Рис. 1. Основные направления ревизии финансовой системы компании

Предварительный этап

Первое, что необходимо сделать, — определить, кто именно будет проводить аудит финансовой системы компании. Понятно, что в условиях небольшой фирмы выполнить это задание сможет один человек, а в крупной компании должна быть создана рабочая группа ревизоров и аудиторов.

2 необходимых условия для проведения ревизии финансовой системы:

1) ревизор должен быть профессионалом в области учета, финансов, контроля, уметь решать нестандартные задачи;

2) ревизору должна быть обеспечена всесторонняя поддержка топ-менеджмента, доступ к информации любого уровня конфиденциальности.

Далее аудитору необходимо провести опрос-анкетирование в структурных подразделениях, работа которых прямо или косвенно связана с финансами компании. Как правило, это:

- отдел продаж;

- отдел снабжения;

- бухгалтерия;

- финансовый отдел;

- планово-экономический отдел;

- отдел внутреннего аудита.

Далее представлен пример анкеты. Перечень вопросов, на которые аудитор желает получить ответы, зависит от видения и профессионализма самого аудитора, специфики предприятия, проблем, которые «лежат на поверхности».

Пример анкеты, которая проводится в рамках ревизии финансовой системы

ООО «Производство»

Анкета-опрос

в рамках ревизии финансовой системы компании

1. Какое должностное лицо в компании несет ответственность за соблюдение компанией платежной дисциплины (своевременную оплату счетов контрагентов)?

2. Какие должностные лица визируют (санкционирую) оплату счетов контрагентов?

3. Какие платежи принято осуществлять (какие счета оплачивать) в первую очередь; в последнюю очередь?

4. Каким образом регулируется ситуация кассовых разрывов, когда в определенный момент времени не хватает средств на расчетных счетах для оплат всех счетов, поступивших в реестре на оплату?

5. Как часто специалисты предприятия, закрепленные за определенными сделками, осуществляют сверку задолженностей с контрагентами?

6. Как часто проводится инвентаризация расчетов с дебиторами и кредиторами (покупатели, поставщики, подрядчики и т. п.)?

7. Какие альтернативные мероприятия применяются для нормализации финансового состояния компании?

8. Какие должностные лица (структурные подразделения) ответственны за контроль и сбор дебиторской задолженности?

9. Кто в компании несет ответственность за анализ денежных потоков, анализ затрат, анализ продаж?

10. Кто отвечает за калькуляцию себестоимости, какими документами она подтверждается?

11. Утверждены ли в компании регламенты и методики «Договорная работа», «Положение о бюджетировании», «Кредитная политика» и т. п.? Насколько они действенны, соблюдаются ли, как часто и в каких случаях нарушаются, кто инициатор нарушений, как реагирует руководство на нарушение таких регламентов?

12. Что, по Вашему мнению, необходимо изменить в работе с контрагентами, в финансово-экономической сфере? Есть ли у Вас предложения по оптимизации бизнес-процессов в финансовой системе компании?

13.Считаете ли Вы, что в компании есть:

– лишние, «не нужные» структурные подразделения, отделы и специалисты, которые дублируют чьи-либо функции;

– регламенты, инструкции, которые необходимо отменить;

– должностные лица, мешающие развитию и нормальному функционированию компании?

Почему? (Аргументируйте)

Составил: Аудитор Чайка М. П. Чайка

Аудит и ревизия отдельных вопросов

Управление расчетными счетами

Ревизию финансовой системы необходимо начинать с банковских расчетных счетов. Необходимо проверить, сколько у компании открыто банковских расчетных счетов: их должно быть не менее двух у одного юридического отдела (из-за определенной нестабильности банковского сектора), но и не слишком много, так как большое количество расчетных счетов трудно контролировать. Если у компании более двух расчетных счетов, необходимо выяснить, с какой целью каждый из них был открыт, есть в нем необходимость сейчас, выполняет ли банковский счет ту функцию, для которой он открывался.

Общепринятым в работе с банками считается наличие должностных лиц, обладающих:

- правом первой подписи — топ-менеджмент, директор;

- правом второй подписи — главный бухгалтер, начальник финансового отдела, финансовый директор.

Обратите внимание!

Нельзя допускать, чтобы правом первой и второй подписи было наделено одно лицо — в этом случае будет отсутствовать контроль в момент осуществления платежей, что всегда связано с прямыми финансовыми потерями.

В средних и крупных компаниях правом каждой из подписей должны быть наделены как минимум два должностных лица, например, правом первой подписи — генеральный директор и зам. директора по производству; правом второй подписи — главный бухгалтер и зам. главного бухгалтера. Обусловлено это простым человеческим фактором — болезнь, отпуск, командировка, увольнение одного из должностных лиц, что чревато как минимум задержками оплат (вплоть до штрафных санкций и срыва крупных сделок).

Следующий аспект, требующий проверки — применение электронных ключей для электронного проведения платежей, подтверждающих право первой и второй подписи, при использовании систему «Клиент-банк».

Часто на практике генеральный директор и главный бухгалтер самостоятельно не подписывают каждую платежку, а их электронные ключи находятся у бухгалтеров-операционистов финансового отдела. С одной стороны это, конечно, нарушение, когда большие денежные средства полностью подконтрольны практически рядовому сотруднику. В то же время генеральный директор обычно решает глобальные задачи развития бизнеса, в том числе заключает крупные контрактов, и пересчитывать 150 платежек в день он не может.

В связи с этим задача аудитора — проверить соблюдение требований политики противодействия внутреннему мошенничеству:

- сотрудники, работающие с электронными ключами, должны тщательно проверяться службой безопасности;

- электронные ключи должны храниться в защищенном месте (сейф, комната с сигнализацией, видеонаблюдением);

- круг лиц, обладающих информацией о том, где и в каких условиях хранятся электронные ключи, должен быть максимально ограниченным;

- запрещено хранить пароли от «Клиент-банка» в записях на рабочих столах, в общедоступных местах;

- на компьютерах (рабочих местах), через которые осуществляется доступ в «Клиент-банк», должны работать исключительно сотрудники-операционисты. К таким рабочим местам должен быть ограничен доступ как посторонних лиц, так и сотрудников предприятия, даже смежных отделов. За этими рабочими местами должно быть установлено видеонаблюдение.

Мы рекомендуем

Поскольку работа с денежными средствами требует сосредоточенности, внимательности, скрупулезности, в период непосредственного осуществления платежей в системе «Клиент-банк», когда бухгалтер-операционист осуществляет набор реквизитов платежек (сумма, назначение платежа и т. д.), в кабинете не должно быть посторонних, никто и ничто не должно отвлекать сотрудника, все рабочие вопросы необходимо решать либо до, либо после платежей. Целесообразно установить даже специальное время для платежей, например с 14.00 до 16.00, чтобы в этот период никто не звонил и не приходил в кабинет. Если в кабинете находятся и другие сотрудники отдела, они должны соблюдать тишину.

Задача аудитора — проверить, все ли на рабочем месте бухгалтера-операциониста организовано таким образом, чтобы избежать ошибок в момент перечисления денежных средств. Представьте себе ситуацию: денежные средства были перечислены не поставщику за купленный товар, а совершенно незнакомому субъекту. Безусловно, в этой ситуации вина бухгалтера-операциониста, поскольку это он ошибся в цифрах, но если нет надлежащей организации на рабочем месте, то в этом есть и вина руководства.

Мы рекомендуем

Аудитору стоит отследить весь цикл оплаты — лично поприсутствовать при осуществлении оплаты через «Клиент-банк» вплоть до отправки платежей и вызова банковской выписки.

Счета в оплату

В оплату бухгалтером-операционистом должны приниматься только надлежаще оформленные и проверенные счета и иные платежные документы, а задача ревизора — проверить, соблюдается ли это требование. Например, начальнику цеха необходимо заплатить подрядчику за ремонт оборудования. Счет за ремонт оборудования должен пройти через:

- бухгалтера по услугам, который проверяет наличие акта выполненных услуг (в случае последующей оплаты);

- специалиста по договорам, который проверяет наличие заключенного договора (в случае предоплаты);

- экономиста, относящего сумму ремонта на определенный проект или бюджетную статью;

- генерального директора или иное уполномоченное лицо, санкционирующее оплату.

Каждый из перечисленных этапов должен подтверждаться визой должностного лица (непосредственно на счете, на специальной заявке на оплату, в электронной карточке на оплату). Только при наличии полного перечня виз бухгалтер-операционист имеет право взять такой счет в оплату и внести его в реестр планируемых платежей. Аудитору важно проверить, всегда ли соблюдается такой порядок (конечно, в каждой компании он специфичен и имеет свои особенности); если не соблюдается, то почему; какова сумма счетов, по которым не соблюдался установленный порядок. Возможно, понадобится провести отдельное предметное расследование в данном направлении.

Мы рекомендуем

Ревизору рекомендуется сделать выборку из платежных поручений и сверить их с бумажными счетами, актами выполненных услуг, накладными, соответствующими договорами.

Повторные оплаты

Аудитор должен проверить, какие меры принимаются с целью недопущения повторных оплат за одну и ту же сделку и кто несет ответственность, например, в случае, если:

- поставщику за одну и ту же продукцию первый раз заплатили по факсовой копии счета, второй раз — по оригиналу;

- первый раз заплатили по счету, второй раз — по накладной.

Мы рекомендуем

Для предотвращения подобных ситуаций важно организовать двойной контроль, например, сначала поступивший в оплату счет проверяет бухгалтер-материалист на предмет возможных задвоений, второй раз — бухгалтер-операционист. Недопустимо в данном случае всю ответственность возлагать только на одно лицо.

Работа с банковскими выписками

Также ревизор проверяет, как организована в компании обработка банковских выписок, насколько она эффективна, нет ли упущений, достаточен ли контроль.

4 основных правила работы с банковскими выписками:

1) финансовая служба должна обеспечить поступление банковских выписок по всем открытым счетам компании в первой половине рабочего дня, в идеале — в первые часы работы (распечатать из системы «Клиент-банк», забрать из отделения банка);

2) полученные банковские выписки бухгалтер-операционист в первую очередь должен сверить с реестром проведенных платежей, проверить, сходится ли проплаченная сумма, сумма остатка, не было ли несанкционированных списаний со счета, и только после этого отдавать на обработку другим специалистам (бухгалтеру-материалисту, бухгалтеру по реализации, главному бухгалтеру);

3) операции по банку должны отображаться в учете не позднее следующего дня, после того как платежи были проведены;

4) главный бухгалтер или начальник финансового отдела должен проконтролировать, все ли суммы оплат и поступлений, отображенные в банковской выписке, взяты в учет соответствующими бухгалтерами (бухгалтером по услугам, бухгалтером по реализации, бухгалтером-материалистом).

Если эти требования не выполняются, возможны следующие ситуации:

- компания заплатила за поставку запчастей, но бухгалтер-материалист не внес уплаченную сумму в карточку учета, в итоге компания заплатила за эти материалы дважды, либо вообще все забудут, что когда либо за них платили, поскольку в учетной системе будет отсутствовать информация;

- компания получила предоплату за продукцию (согласно сбытовой политике компания начинает производство заказанной продукции только после предоплаты), предоплату никто «не увидел», в информационной системе не провел, следовательно, в план производства не поставил, клиент приехал на отгрузку в сроки, оговоренные договором, а вам нечего отгружать, результат — штрафные санкции и потеря клиента.

Дифференциация клиентов

Финансовой политикой компании, как правило, устанавливается дифференциация цен различным категориям клиентов. Она обусловлена периодом работы с покупателем, географическим регионом, объемом закупок и иными факторами. Задача аудитора — установить, является ли такая дифференциация типовой для клиентских категорий, не носят ли скидки и иные льготы индивидуальный характер, нет ли исключений или значительных отклонений, поскольку в данной сфере возможны как значительные финансовые махинации, так и халатность некомпетентных менеджеров по продажам.

В первую очередь аудитор должен проверить, существуют ли утвержденные регламенты и правила, которые устанавливают порядок применения прайс-листов, цен, скидок и иных льгот, прописаны ли в них:

- группы клиентов, для которых будет применяться дифференциация цен;

- критерии, согласно которым тот или иной клиент/покупатель будет отнесен в одну из групп;

- процедура изменения принадлежности клиента к ценовой группе, изменения цен, применения скидок (какие документы и кто оформляет, кто утверждает, кто контролирует). Приемлемый вариант — документы о присвоении ценовой группы клиенту оформляет менеджер по продажам, визирует начальник отдела продаж, но утверждает исключительно генеральный директор. Недопустимо присвоение ценовой группы клиенту руководителем отдела продаж, а тем более самим менеджером по продажам.

При этом аудитор:

- устанавливает, каким образом были присвоены ценовые группы тем или иным клиентам и покупателям;

- берет комплект отгрузочных документов — счет, накладную, спецификацию к договору — и проверяет соответствие указанных в них цен присвоенной ценовой группе клиента.

2 варианта разделения полномочий при выписке счетов

1. Счета на оплату/предоплату выписывают сотрудники финансового отдела или бухгалтерии, а не менеджеры по продажам, как общепринято — это позволит контролировать отпускные цены. Такой вариант подходит для компаний, работающих с оптовиками, дилерами и дистрибьюторами; в рознице это излишне. В этом случае сотрудник финансового отдела, прежде чем выставить счет, обязан проверить, действительно ли клиент имеет право на ту цену/скидку, которую указал менеджер отдела продаж. Если клиент согласно ценовой политике компании не имеет право на такую скидку, счет не выписывается, соответственно, сделка по сниженной цене не совершается. Это дисциплинирует отдел продаж.

Мы рекомендуем

Стоит наделить полномочиями по выписке счетов финансовый отдел, если имели место случаи мошенничества с ценами в отделе продаж, получения «откатов» от «благодарных» клиентов или есть подозрения на внутреннее мошенничество.

2. Полномочия по выписке счетов разделены между финансовым отделом и отделом продаж (более простой вариант). Счет по обычным ценам, без скидок и иных льгот выписывает менеджер по продажам, счет со скидками выписывает только сотрудник финансовой службы. Это можно организовать в автоматизированной системе и отслеживать, кто из сотрудников какие счета и в какой ценовой группе выписывал.

При проведении ревизии финансовой системы особое внимание необходимо уделить взаимоотношениям компании с крупными дистрибьюторами и торговыми сетями, которые, как правило, постоянно требуют от продажных подразделений дополнительных скидок, компенсации за неликвиды, моральное устаревание продукции, потерю товарного вида, недостачу или повреждение при перевозке и т. п. Аудитор должен убедиться, что в подобных ситуациях решения принимаются не отделом продаж единолично, а при участии юридической и бухгалтерско-экономической служб.

Порядок расчетов

Аудитору важно проконтролировать, соблюдается ли в компании платежная дисциплина покупателями, каким образом принимается решение о том, что конкретному клиенту предоставляется отсрочка, кто определяет срок отсрочки, что является основанием для принятия решений об отсрочке, кто несет за это ответственность, продолжается ли отгрузка тем контрагентам, которые уже нарушили свои обязательства, насколько весомую часть занимают просрочки в оплате.

В первую очередь необходимо обратить внимание, как и при проверке ценовой дифференциации клиентов, на то, существуют ли строго определенные группы клиентов, к которым будет применяться тот или иной порядок расчетов (предоплата, оплата по факту, отсрочка), насколько четко определены признаки, согласно которым клиент будет отнесен к определенной группе, какова процедура изменения принадлежности клиента к группам, а также правила установления лимита дебиторской задолженности.

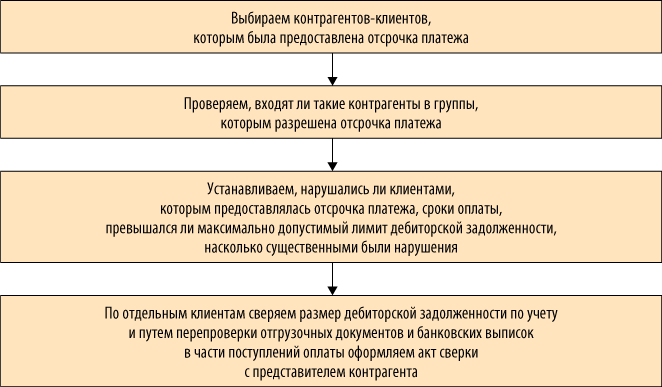

Проверка осуществляется в следующей последовательности (рис. 2).

Рис. 2. Проверка соблюдения платежной дисциплины

Еще один аспект, требующий аудирования, — процедура проверки контрагента, которому планируется предоставить отсрочку. Ответственность в данном случае должен нести не сотрудник отдела продаж, а сотрудник финансового отдела, юрисконсульт, сотрудник службы безопасности. Решение о предоставлении отсрочки особо крупным покупателям должно приниматься коллегиально.

3 показателя, которые должны быть выполнены для отгрузки с отсрочкой платежа:

-

клиент отнесен к группе, которой возможна отгрузка в долг;

-

у клиента отсутствует текущая дебиторская задолженность либо дебитор не превысил максимально установленного лимита суммы отсрочки;

-

в истории клиента и на текущую дату у клиента перед компанией нет просроченной задолженности.

Оперативность и правдивость финансовых данных

Аудитор в ходе проверки финансовой системы должен определить, насколько оперативно компания реагирует на вопросы клиентов, решает недоразумения и конфликтные ситуации с поступлением оплаты от клиентов, поддерживает актуальность данных в учетной системе.

Ситуация 1

Покупатель утверждает, что осуществил предоплату, но поступление денежных средств по банковской выписке специалист не видит.

Недальновидный финконтролер сочтет, что это не его проблема, поскольку отсутствие денежных средств означает отсутствие отгрузки. Но ему необходимо помнить, что недовольный клиент — потерянный клиент, поэтому задача финансового подразделения компании — сделать так, чтобы поступления денежных средств от покупателей происходили максимально быстро.

Аудитору в данной ситуации рекомендуется проверить:

- пользуется ли компания услугами «Клиент-банка» для оперативного контроля поступлений от клиентов;

- рекомендует ли менеджер по продажам, выставляющий счет покупателю, осуществлять оплату в тех банках, срок зачисления денежных средств через которые минимальный;

- если большинство покупателей в компании — физические лица, заключен ли договор с банком на установку платежного терминала — в таком случае клиент сможет осуществить оплату платежной картой в офисе компании, не будет затрачено время на поездку в банк и зачисление денежных средств на текущий счет.

Ситуация 2

Для планирования ожидаемых поступлений от клиентов финансовые специалисты используют базу данных выставленных счетов (особенно актуально при работе по предоплате).

Аудитору рекомендуется проверить:

- установлен ли срок, в течение которого счет является действительным, указан ли этот срок на самом счете, в договоре, на сайте компании и т. д. Установка срока действительности необходима, поскольку, указав определенную цену в счете, компания должна реализовать товар по этой цене. Если клиент оплачивает счет позже регламентированного срока, компания, во-первых, несет валютные риски, связанные с колебаниями на валютном рынке, во-вторых, у компании уже может не оказаться товара, за который сделана предоплата, в результате могут затягиваться сроки поставки, возникает риск штрафных санкций. Как правило, срок действия счета — от 1-го до 10-ти дней.

- все счета на предоплату, выставленные более 3-х рабочих дней назад, должны быть либо оплаченными, что требует контроля, либо аннулированными. Счета, которые не оплачены, не аннулированы и срок действия которых не истек — это ожидаемые поступления. При аннулировании счета товар снимается с резервирования.

Ситуация 3

Несвоевременно «закрыт» отчетный период.

Структурные подразделения компании, включая учетно-финансовые, должны сдавать отчетность в срок до 10-ти дней от даты окончания отчетного периода. Ревизору необходимо удостовериться, что срок закрытия отчетного периода и сдачи отчетности соблюдается. Если не соблюдается, то важно выяснить причину проблем — несвоевременно предоставляется информация от других структурных подразделений, проблемы с программным обеспечением, низкая квалификация персонала, недостаточное количество персонала, загруженность другой работой.

Работа бухгалтерии

Аудитору необходимо определить, кто фактически осуществляет в компании руководство финансовой службой. Как правило, это или финансовый директор, или начальник финансового отдела. Часто эту должность занимают специалисты, которые в прошлом работали главными бухгалтерами.

Важно!

Главный бухгалтер — это профессионал в области строго регламентированного бухгалтерского учета, налогового и прочего законодательства, а его главная задача — по заранее разработанной государством методике составить и сдать отчет именно государству, проследить за своевременной уплатой налогов и расчетами с партнерами. Бухгалтер всегда работает постфактум, на основании предоставленных ему первичных и иных документов, подтверждающих уже свершившиеся хозяйственные операции.

Топ-финансист, наоборот, должен самостоятельно или с помощью подобранной команды разрабатывать финансовые показатели, строить стратегии, заниматься планированием, прогнозированием, бюджетированием, видеть и анализировать альтернативные финансовые решения.

Имея на должности главного финансиста бывшего бухгалтера, компания рискует, что чисто бухгалтерские функции будут превалировать над финансовыми, а главной задачей финансовой службы станет бухгалтерская и налоговая отчетность, но никак не управленческая. Изложенное вовсе не означает, что из главного бухгалтера будет плохой топ-финансист; тем не менее, необходимо подходить к данному аспекту с осторожностью.

На крупных производственных предприятиях бухгалтеры цехов подотчетны руководству цехов и не являются независимыми: они заинтересованы в обслуживании потребностей своих цехов, а не всего предприятия, как следствие — предвзятая калькуляция затрат и неверные ценовые решения. Аудитору следует обратить внимание, нет ли искажений финансовой информации именно со стороны цеховых бухгалтеров.

Финансы в маркетинге

Специалисту, ревизирующему финансовую сферу, важно убедиться, нет ли в компании противоречий и конфликтов между руководством финансовой службы и начальником отдела маркетинга/директора по маркетингу. Это мешает развитию компании, расширению рынков сбыта, приводит к потере прибыли.

Планируя, финансируя и анализируя расходы, связанные с рекламой и маркетингом, главному финансисту, главному маркетологу, аудитору необходимо:

1) получить следующие данные:

- ожидаемый эффект, выраженный в количественном показателе;

- общий объем необходимых ресурсов;

- планируемые сроки внедрения мероприятий и реализации проекта;

- контрольные точки/промежуточные итоги;

- причины отклонений от намеченных планов и результатов;

2) получить показатели эффективности:

- расходы на продвижение продукции по отношению к выручке от реализации, %;

- расходы на продвижение продукции по отношению к валовой прибыли, %;

3) проконтролировать расходы на продвижение путем проверки на соответствие бюджетам.

Задача аудитора — проверить, действительно ли маркетинговые мероприятия финансировались на основе указанных показателей.

Правильное взаимодействие и взаимопонимание между финансовым директором и директором по маркетингу важно еще и потому, что расходы на рекламу, маркетинг и PR – это та сфера, которая при недостаточности денежных средств, сложностях в компании финансируется по остаточному принципу или вообще не финансируется. Это может сказаться на спросе на продукцию, узнаваемости торговой марки, стать причиной имиджевых потерь и старения бренда, что еще больше усугубит кризис в компании, если он уже имеет место. Понятно, что в первую очередь необходимо заплатить налоги и зарплату работникам предприятия, а не закупить рекламные буклеты и визитки, тем не менее, важно найти «золотую середину».

Производство

При определенных финансовых обстоятельствах для предприятия наименее затратным выходом будет простой отдельного цеха либо предприятия в целом. Однако у большинства «производственников», в том числе топовых, простой/остановка производства ассоциируется с закрытием предприятия, хотя на самом деле часто такой подход, наоборот, помогает сохранить предприятие, пережить кризис. Некомпетентные руководители не хотят останавливать производство, не понимая, что своими действиями они втягивают компанию в долгосрочные финансовые трудности.

Аудит финансовой системы позволит выяснить, если компания была или сейчас находится в трудном финансово-экономическом положении, поднимался ли вопрос об остановке производства на определенное время, каким образом было принято решение в ту или иную сторону, какими документами и расчетами подкреплялось решение. Аудит данного вопроса должен проводиться в тесной взаимосвязи с юристом компании, поскольку имеет большое количество правовых «подводных» камней.

Инициатором остановки предприятия могут и должны стать должностные лица в зависимости от источника проблем (рис. 3), а ревизору необходимо проанализировать, насколько финансово взвешены были их решения.

|

Должностное лицо |

|

Причина простоя |

|

↓ |

|

↓ |

|

Руководители кадровой, юридической, финансовой служб |

→ |

Сложная финансово-экономическая ситуация на предприятии в целом |

|

|

|

|

|

Руководители ремонтной, энергетической служб, охраны труда, руководство цехов и участков |

→ |

Остановка оборудования на ремонт, опасные факторы производства, которые необходимо устранить |

|

|

|

|

|

Начальник отдела снабжения |

→ |

Несвоевременная поставка материалов, необходимых для производственного процесса |

|

|

|

|

|

Начальник отдела сбыта |

→ |

Отсутствие заказов со стороны клиентов, соответственно, отсутствие производственных заданий рабочим, при этом в компании необходимый складской запас готовой продукции уже есть |

Рис. 3. Кто и по каким причинам принимает решение о простое

Перед оформлением распорядительных документов, связанных с простоем, целесообразно рассчитать финансовый результат от простоя, вернее, затраты на продолжение производства и затраты на остановку производственного процесса. Ориентировочный расчет представлен ниже.

Пример расчета целесообразности простоя

ООО «Производство»

Проверочный расчет финансовых затрат

на предмет целесообразности простоя

Расчетный период: 01.07.2015–31.07.2015

Причина простоя — низкий уровень продаж

|

№ п/п |

Затраты |

Затраты на простой, тыс. руб. |

Затраты на продолжение производства, тыс. руб. |

Экономия (–) в результате простоя производства |

|

1 |

Зарплата (с налогами) работникам предприятия за производство продукции |

— |

8000,00 |

–8000,00 |

|

2 |

Оплата работникам (с налогами) за время простоя |

3000,00 |

— |

3000,00 |

|

3 |

Зарплата административно-управленческого персонала (топ-менеджмент, учетно-финансовые службы, юридический отдел, отдел кадров, охрана) |

800,00 |

1000,00

|

–200,00 |

|

4 |

Закупка материалов для производства готовой продукции |

— |

9000,00 |

–9000,00 |

|

5 |

Штрафные санкции за несвоевременную оплату поставщикам материалов |

— |

100,00 |

–100,00 |

|

6 |

Затраты на хранение закупленных материалов и произведенной продукции |

— |

750,00 |

–750,00 |

|

7 |

Затраты на топливо и энергоносители для производственных нужд |

— |

1000,00 |

–1000,00 |

|

8 |

Аренда производственных площадей |

500,00 |

500,00 |

— |

|

9 |

Проценты за пользование кредитными средствами, привлеченными на покупку материалов и выплату зарплаты основным производственным рабочих |

|

200,00 |

–200,00 |

|

Итого |

4300,00 |

20 550,00 |

–16 250,00 |

|

Аудитор Чайка М. П. Чайка

Укрупненный расчет показывает, что работа предприятия требует 20 550 тыс. руб, в то время как простой — только 4300 тыс. руб. Методика данного расчета актуальна для случая остановки производства в результате отсутствия рынков сбыта, резкого падения объемов продаж, поскольку произведенная продукция будет лежать на складе и поступления финансовых ресурсов не обеспечит.

Человеческий фактор

В ходе ревизии финансовой системы квалифицированному аудитору параллельно с вышеописанными аспектами контроля необходимо обратить внимание на наличие в компании зависимости от действий ключевых сотрудников. Если такая зависимость действительно имеет место, аудитор должен настаивать на проведении комплекса мероприятий:

- выявление ключевых сотрудников и определение степени их влияния на функционирование компании;

- разработка системы стимулирования лояльности к компании ключевых сотрудников;

- созданию кадрового резерва и плана замещения ключевых сотрудников в случае их расчета, а также болезни, отпуска.

Сохранность документации

Ревизия финансовой системы — это ревизия документов, имеющих отношение к финансам, как на бумажных, так и на электронных носителях. Аудитор должен обращать внимание не только на содержание документов, но и на аспекты, связанные с сохранностью документов, возможности их подделки, хищения, утечки конфиденциальной информации. Халатное отношение к документации может стать причиной негативного заключения по обязательному аудиту, а непредставление первичных документов при проверках, например, налоговыми чревато штрафными санкциями; отстоять свои интересы в суде без документов также не получится.

Аудитору стоит обратить внимание, каким образом осуществляется:

- хранение документов после закрытия отчетного периода;

- имеется ли специально отведенное место для надежного хранения документов, насколько оно доступно, не является ли оно пожароопасным, оборудован ли такой архив видеонаблюдением, системами пожаротушения;

- применяется ли пропускная система для нахождения в помещениях, где хранятся финансовые документы, насколько она действенна, кто несет ответственность;

- при нехватке офисных площадей для полноценного архива, рассматривался ли вопрос о том, чтобы воспользоваться услугами специализированных аутсорсинговых компаний;

- каким образом происходит уничтожение документов (например, «первички», договоров, финпрогнозов, платежных календарей, калькуляций себестоимости и т. п.) по истечению установленного срока их хранения, черновиков, предварительных вариантов, в которых тоже может содержаться важная конфиденциальная информация.

Что касается программных средств компании, аудитору необходимо проверить, насколько качественной и защищенной является компьютерная среда в компании:

- кто, в какие сроки, каким образом вносит пароли, насколько они защищены;

- в каких условиях работают серверы компании, насколько они защищены (антивирусами, от физического повреждения), установлены ли в таких помещениях видеонаблюдение, пропускная система, сигнализация, системы пожаротушения и т. д.;

- достаточно ли для полноценного функционирования компании используемого программного обеспечения (далее — ПО) либо необходимо внедрить более прогрессивные, функциональные, позволяющие в автоматизированном режиме получать больший объем данных. По завершении ревизии финансовой системы аудитор уже понимает, чего именно не хватает в программном отношении, на каких именно участках финансовой работы необходимо обновить либо внедрить принципиально новое ПО;

- кто занимается обслуживанием ПО (программист в штате компании, сторонняя фирма); стандартизированное ли ПО или прописывалось и настраивалось под специфику компании.

Если ПО стандартное, программисту легко найти замену. Если же ПО специфическое, новому программисту понадобится время на то, чтобы понять, как функционирует система и каким образом исправить программную ошибку. А это уже чревато срывом платежей, невозможностью своевременно увидеть оплаты от клиентов, которые требуют отгрузки, и т. п.

Аудитор должен вплотную провести работу с IT-подразделением, определить проблемные зоны, наметить конкретные мероприятия по устранению недочетов, конечно, с привлечением ключевых финансовых специалистов.

Ревизия ревизий

В ходе аудита финансовой системы проверяющий специалист должен рассмотреть:

- заключения и рекомендации аудиторов, как внешних, так и внутренних, по результатам аудиторских проверок, желательно за несколько лет;

- результаты проведенных инвентаризаций и ревизий отдельных сфер хозяйственной деятельности. Как правило, их достаточно много в сфере учета товарно-материальных ценностей, основных средств, незавершенного производства.

Аудитору важно понять, какие проблемные зоны были выявлены, какие мероприятия были намечены, выполнены или не выполнены, кто саботировал процесс, в чем причина (возможно, предлагаемые меры были нежизнеспособными либо «невыгодными» для отдельных сотрудников.

Выводы

- Если руководство поставило перед экономистом либо финансистом задачу провести ревизию финансовой системы, важно не ограничить свои возможности оборотами по дебету и кредиту, стандартными государственными инструкциями. Важно взглянуть на ситуацию шире, охватить широкий спектр вопросов.

- В процессе выполнения контрольных мероприятий важно донести, что цель ревизии — не наказать и оштрафовать коллег, а оптимизировать работу компании, найти скрытые резервы, исключить дублирование функций, минимизировать затраты, обеспечить сохранность финансовых ресурсов, максимизировать прибыль.

- Все выявленные в процессе ревизии недочеты должны быть устранены.