Анализ финансов является основным инструментом при осуществлении экономической и хозяйственной деятельности бюджетных учреждений. В настоящее время, в условиях недофинансирования бюджетными средствами, постоянно надо работать над повышением эффективности работы, находить внутренние резервы, увеличивать доходы и не допускать необоснованных расходов.

Рассмотрим основы организации финансов в бюджетных организациях, на конкретных примерах проанализируем исполнение кассовых и фактических расходов в сравнении со сметными назначениями в разрезе статей и подстатей бюджетной экономической классификации и определим эффективность и рентабельность учреждения.

Основы организации финансов бюджетных организаций

Бюджетное учреждение — это организация, созданная органами государственной власти РФ, органами местного самоуправления для осуществления управленческих, социально-культурных, научно-технических или иных функций некоммерческого характера, деятельность которой финансируется из соответствующего бюджета или бюджета государственного внебюджетного фонда на основе сметы доходов и расходов. Бюджетное учреждение является некоммерческой организацией. В смете доходов и расходов должны быть отражены все доходы, получаемые как из бюджета и государственных внебюджетных фондов, так и от осуществления учреждением предпринимательской деятельности, в том числе доходы от оказания платных услуг, другие доходы, получаемые от использования государственной или муниципальной собственности, закрепленной за бюджетным учреждением на праве оперативного управления, и иной деятельности. Таким образом:

- учредителями бюджетной организации являются органы государственной власти РФ, субъектов РФ, органы местного самоуправления. Акционерные общества, кооперативы не могут создать бюджетную организацию;

- цель создания бюджетной организации — функции некоммерческого характера;

- бюджетная организация финансируется из федерального бюджета или бюджета субъекта федерации, муниципального бюджета или внебюджетного фонда;

- бюджетным организациям не запрещено оказывать платные услуги;

- самостоятельно заработанные средства должны направляться на расширение и развитие услуг, указанных в учредительных документах учреждения;

- основой финансового планирования является смета доходов и расходов.

В отношении бюджетных организаций также следует знать, что:

- недополучение средств бюджетом приводит к недофинансированию расходов бюджетных организаций;

- бюджетные организации относятся к хозяйствующим субъектам, так как могут предоставлять платные услуги, формируя часть своих финансовых ресурсов за счет заработанных доходов;

- у них нет права самостоятельно определять порядок расходования средств — государственные средства расходуются только по целевому назначению, по утвержденной смете расходов;

- финансирование осуществляется со счетов Федерального казначейства и его территориальных органов. Расходы распорядителей средств производятся без зачисления бюджетных средств на их счета в учреждениях банков путем непосредственного перечисления на счета поставщиков материальных ценностей, кроме расходов распорядителей средств, осуществляемых в форме наличных выплат (заработная плата, хозяйственные нужды);

- финансирование осуществляется путем распределения бюджетных средств «сверху», а не в результате «зарабатывания», что ослабляет контроль за качеством услуг и эффективностью использования выделенных средств;

- расходование как выделенных бюджетных, так и заработанных благодаря оказанию платных услуг средств производится в строгом соответствии с требованиями бюджетной классификации, что отрицательно сказывается на гибкости экономического управления. Основным принципом организации финансов бюджетных учреждений является целевое использование всех средств, то есть эти средства могут направляться только на цели, предусмотренные в смете, согласно статьям и подстатьям бюджетной экономической классификации;

- жесткое разграничение бюджетного финансирования и самостоятельно заработанных средств. На каждый вид деятельности составляется отдельная смета по их расходованию (бюджетный вид деятельности — КФО 4 (код финансового обеспечения), предпринимательский — КФО 2). Отчетность формируется по видам деятельности раздельно. При недостатке бюджетных средств разрешено использовать для выполнения государственного задания денежные средства, заработанные от предпринимательской деятельности, но не предусмотрено возмещение из средств федерального бюджета расходов, произведенных за счет средств от предпринимательской деятельности.

Особенности бюджетных организаций проявляются в их взаимных отношениях с финансовыми институтами, в первую очередь с финансово-кредитной системой. Например, бюджетные организации не имеют права самостоятельно заключать договор банковского счета для открытия счетов по учету бюджетного финансирования — указанные средства зачисляются на единый счет федерального казначейства, с которым непосредственно работают банки. Расчетные документы банк принимает от федерального казначейства, оно же получает от банка подтверждение расчетных документов к обработке, расчетные документы, поступившие при возврате средств, выписки по счетам.

Наличные средства бюджетные организации получают в банке, но по чековой книжке, выданной структурам федерального казначейства; неиспользованные средства федерального бюджета бюджетная организация также сдает в кассы банка. Лимит кассы банк устанавливает структуре федерального казначейства, которой открыт счет. Порядок ведения кассовых операций и соблюдение лимита кассы контролируют органы федерального казначейства, а не банк. Доходы, самостоятельно заработанные бюджетной организацией, также учитываются на счетах в казначействе. Размещение бюджетных средств на банковских депозитах и передача полученных доходов в доверительное управление не допускается.

Предоставление банком кредитов бюджетным организациям запрещено в законодательном порядке.

Рассматривая взаимоотношения бюджетных организаций с налоговой системой, можно выделить следующие основные положения.

Бюджетные организации должны уплачивать налог на прибыль с суммы превышения доходов над расходами от ведения предпринимательской деятельности. Налогообложению подлежит прибыль, полученная в результате как превышения доходов от реализации товаров, работ, услуг и имущественных прав над расходами, так и от превышения внереализационных доходов над внереализационными расходами.

При осуществлении работ, услуг, облагаемых НДС, на основании заключенных гражданско-правовых договоров с юридическими и физическими лицами на платной основе (предпринимательская деятельность) бюджетные учреждения обязаны исчислять и уплачивать соответствующие суммы НДС в бюджет. Льготы по федеральным налогам могут быть предоставлены не вследствие специфического определения бюджетных организаций, а лишь, поскольку и в том объеме, поскольку и в каком эти льготы предусмотрены в налоговом законодательстве.

В бухгалтерском учете получение субсидий отражается как получение прочего дохода. В налоговом учете для целей исчисления НДС получение субсидий на выполнение государственного задания и иных субсидий не является получением дохода, поэтому учреждение не начисляет НДС с бюджетной деятельности.

Финансовая деятельность бюджетных учреждений состоит в получении, организации движения и использовании финансовых ресурсов.

Отметим, что в настоящее время постоянно возрастает доля финансирования по смешанному методу, то есть кроме государственного бюджета учреждения могут использовать внебюджетные средства, оказывать платные услуги (в первую очередь это касается организаций здравоохранения, науки, культуры). Доля внебюджетных средств будет нарастать, так как государству сложно осуществлять финансирование в полной мере за счет государственного бюджета.

Контроль за полнотой удовлетворения потребности учреждения в денежных ресурсах и эффективностью их использования осуществляется на основе бюджетного нормирования с учетом бюджетной классификации, которые дают возможность определить сумму затрат на расчетную единицу плана работы и оценить обоснованность затрат по видам и направлениям. Существенное влияние на организацию бухгалтерского учета, содержание отчетности, проведение анализа исполнения смет расходов учреждений, финансируемых из государственного бюджета, оказывает бюджетная классификация (группировка доходов и расходов бюджета).

Основные показатели финансового состояния учреждения — степень обеспеченности денежными средствами и соблюдение финансовой дисциплины, поэтому анализ заключается в проверке соответствия сумм финансирования сметным назначениям, фактических расходов — сметным назначениям и кассовым расходам.

Основными задачами анализа финансирования бюджетных учреждений являются:

- оценка обеспеченности учреждения финансовыми ресурсами и использования их по целевому назначению;

- характеристика состояния расчетов и запасов товарно-материальных ценностей;

- установление причин финансовых нарушений и затруднения финансирования;

- выявление резервов улучшения финансового состояния учреждений и разработка мероприятий по их реализации.

Финансовое обеспечение основной деятельности бюджетного учреждения осуществляется в виде субсидий на выполнение государственного задания. Они выделяются с учетом расходов на содержание недвижимого и особо ценного имущества, закрепленного за учреждением учредителем или приобретенного за счет средств, выделенных учредителем на приобретение такого имущества, а также расходов на уплату налогов, объектом налогообложения по которым признается соответствующее имущество. Предоставление субсидий бюджетным учреждениям, включая субсидии на возмещение нормативных затрат, связанных с оказанием ими государственных услуг, являются разновидностью бюджетных ассигнований. В соответствии с Инструкцией № 174н по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденной Приказом Минфина России от 16.12.2010 № 174н (далее — Инструкция по применению Плана счетов), применяется код финансового обеспечения КФО 4 для бюджетной деятельности и КФО 2 для иной приносящей доход деятельности.

Рассмотрим порядок отражения субсидий на примере. Предположим, от главного распорядителя поступили субсидии бюджетному учреждению на выполнение государственного задания в годовом объеме 11 139 600 руб. в разрезе статей и подстатей экономической бюджетной классификации Российской Федерации, отражающих наиболее детальное распределение расходов. Согласно Инструкции по применению Плана счетов поступление субсидии может отражаться филиалом бюджетного учреждения следующим образом:

Дебет счета 4 201 11 510 Кредит счета 4 304 04 (КОСГУ)[1].

Распределяем поступившие средства по кодам бюджетной классификации:

- на заработную плату штатных сотрудников, занимающихся непосредственно бюджетной деятельностью, — КОСГУ 211;

- на начисление на выплаты по зарплате — КОСГУ 213;

- на услуги связи — КОСГУ 221;

- на коммунальные услуги — КОСГУ 223;

- на аренду за пользование имуществом — КОСГУ 224;

- на налог на имущество — ЭКР 290.

Одновременно с поступлением субсидий на счет 4.201.11.510 делается запись по Дебету забалансового счета 17.01 (КФО 4).

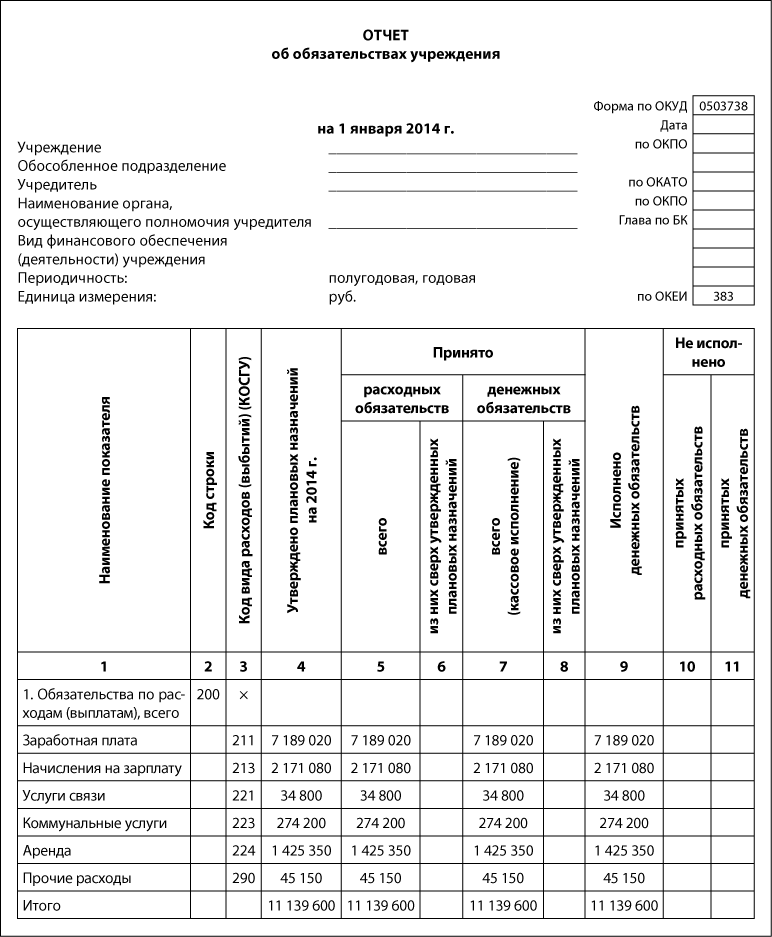

Проанализируем соответствие кассовых расходов утвержденным плановым назначениям на основе фрагмента Отчета об обязательствах учреждения.

Из этого отчета следует, что плановые назначения (поступившие субсидии) использованы в полном объеме в кассовом исполнении. Обратите внимание: недоиспользованные выделенные средства в конце года надо будет вернуть главному распорядителю. Поэтому надо анализировать и использовать финансирование по назначению и в полном объеме.

Например, в нашем случае на начисления на выплаты по оплате труда профинансировано 2 171 080 руб. Если кассовое исполнение составит меньшую сумму, например 2 141 080 руб., то недоиспользованную сумму 30 000 руб. необходимо будет вернуть главному распорядителю, а тот, в свою очередь, возвратит средства в бюджет. В бюджетном учреждении с этой целью будет оформлена проводка:

Дебет счета 4.304.04.213 Кредит счета 4.201.11.610 — 30 000 руб. — перечислена сумма недоиспользованных средств.

Сметные назначения также должны быть выполнены и в фактическом исполнении в полном объеме, и по целевому назначению в разрезе кодов экономической классификации. Для анализа полноты исполнения плановых назначений в фактическом исполнении расходов воспользуемся данными, представленными в табл. 1.

|

Таблица 1. Данные для анализа полноты исполнения плановых назначений в фактическом исполнении расходов за 2014, руб. |

||||

|

Наименование расходов |

КЭК |

Утверждено плановых назначений по смете |

Фактическое исполнение расходов |

Недоиспользовано |

|

Заработная плата |

211 |

7 189 020 |

7 189 020 |

|

|

Начисления на зарплату |

213 |

2 171 080 |

2 171 080 |

|

|

Услуги связи |

221 |

34 800 |

34 800 |

|

|

Коммунальные услуги |

223 |

274 200 |

274 200 |

|

|

Аренда |

224 |

1 425 350 |

1 425 350 |

|

|

Прочие расходы |

290 |

45 150 |

45 150 |

|

|

Итого |

|

11 139 600 |

11 139 600 |

|

Как видим, фактические расходы полностью соответствуют кассовым. В этом заключается особенность ведения бухгалтерского учета по бюджетной деятельности. Финансирование в рамках бюджетных ассигнований выделяется на один год, поэтому оно должно полностью закрываться как в денежном, так и в фактическом исполнении. Что это значит?

1. Начислить и выдать заработную плату сотрудникам в конце года учреждение должно в декабре. Кредиторская задолженность не допускается. Здесь важно предварительно сделать промежуточный расчет оплаты труда и определить, хватает ли выделенных бюджетных средств в рамках полученного финансирования на подстатью 211 КЭК. При планировании составляются тарификационные списки на основании штатного расписания основных сотрудников по бюджету. Если частично при начислении не хватает бюджетных средств, то некоторые выплаты придется начислять и производить за счет внебюджетных заработанных средств.

2. Также анализируем финансирование, выделенное на начисления по оплате труда на подстатью КЭК 213. Страховые взносы надо начислить и полностью перечислить во внебюджетные фонды тоже в декабре. Кредиторская задолженность не допускается.

Используя данные табл. 2, проанализируем фактические расходы.

|

Таблица 2. Анализ остатка фактических расходов за 11 месяцев 2014 г., руб. |

||||

|

|

КЭК |

План 2013 г. |

Факт за 11 месяцев 2013 г. |

Остаток |

|

Фактические расходы |

|

|

|

|

|

Заработная плата |

211 |

7 189 020 |

6 576 985 |

612 035 |

|

Начисления на выплаты по оплате труда |

213 |

2 171 080 |

1 986 247 |

184 833 |

Таким образом, за декабрь необходимо начислить заработную плату сотрудникам за счет бюджетных средств в размере 612 035 руб. и начисления на выплаты по оплате труда в размере 184 833 руб. и тем самым выполнить плановые назначения в полном объеме.

3. При работе с поставщиками также следует использовать финансирование в рамках бюджетной классификации, как в кассовом, так и в фактическом исполнении. Так, на подстатью КЭК 223 выделено 274 200 руб. (см. табл. 1). В этой же сумме следует начислить на основании документов и перечислить денежные средства поставщикам за оказанные коммунальные услуги. Остальная сумма за коммунальные услуги оплачивается за счет средств от предпринимательской деятельности. Кредиторская задолженность по бюджетной деятельности не допускается.

Обязательства по аренде имущества, коммунальным услугам, которые подлежат исполнению за счет средств федерального бюджета, учитываются в установленном порядке через орган федерального казначейства. При этом в случае нарушения бюджетным учреждением установленного Правительством РФ порядка учета обязательств, подлежащих исполнению за счет средств бюджета, территориальный орган федерального казначейства вправе приостановить оплату расходов.

Для обеспечения нормальной работы бюджетного учреждения и соблюдения им расчетной дисциплины его финансирование (выделение средств на заработную плату, для расчетов с поставщиками за оказанные услуги, материальные ценности.) должно осуществляться своевременно и непрерывно. Поэтому при анализе финансирования сроки перечисления денежных средств учреждений сопоставляют со сроками отдельных расчетных операций, устанавливают количество, продолжительность и частоту несвоевременного выделения средств.

Кроме того, важно проанализировать и сравнить потребность в бюджетных средствах на основании расчетных данных (то, что учреждение планирует на предстоящий год и закладывает в смете) и фактически утвержденных плановых назначений по смете (табл. 3).

|

Таблица 3. Анализ обеспеченности учреждения финансовыми ресурсами за 2014 г., руб. |

||||

|

Распределение расходов |

КОСГУ |

Запланировано по смете на бюджетную деятельность на основании расчетов |

Фактически утверждено и профинансировано |

Недофинансировано |

|

Заработная плата |

211 |

7 297 200 |

7 189 020 |

108 180 |

|

Начисление на заработную плату |

213 |

2 203 750 |

2 171 080 |

32 670 |

|

Прочие выплаты |

212 |

3000 |

|

3000 |

|

Услуги связи |

221 |

106 500 |

34 800 |

71 700 |

|

Транспортные услуги |

|

8620 |

|

8620 |

|

Коммунальные услуги |

223 |

315 700 |

274 200 |

41 500 |

|

Аренда за пользование имуществом |

224 |

1 425 500 |

1 425 350 |

150 |

|

Услуги по содержанию имущества |

225 |

1 028 280 |

|

1 028 280 |

|

Прочие услуги |

226 |

734 500 |

|

734 500 |

|

Увеличение стоимости основных средств |

310 |

450 000 |

|

450 000 |

|

Увеличение стоимости материалов |

340 |

326000 |

|

326 000 |

|

Прочие расходы |

290 |

60 550 |

45 150 |

15 400 |

|

Итого |

|

13 959 600 |

11 139 600 |

2 820 000 |

Из данных табл. 3 следует, что фактически утверждено и получено ассигнований в сумме 11 139 600 руб. при расчетах в потребности бюджетных средств на выполнение государственного задания в сумме 13 959 600 руб., то есть недофинансировано 2 820 000 руб.

Расходы по бюджетному виду деятельности учреждение вынуждено покрывать за счет собственных заработанных средств (предпринимательской деятельности)

Средства, полученные помимо бюджета, проходят по смете внебюджетных средств. Внебюджетными средствами называются доходы, образующиеся в результате деятельности по оказанию платных услуг населению. Доходы, получаемые от предпринимательской деятельности, расходуются строго по целевому назначению в соответствии со сметой доходов и расходов по внебюджетным средствам. В расходной части сметы предусматриваются планируемые расходы по этой деятельности с распределением их по статьям бюджетной классификации.

Задачи анализа исполнения сметы внебюджетных средств:

- анализ производственных показателей по каждому конкретному внебюджетному средству;

- анализ соответствия сумм полученных доходов суммам осуществленных расходов;

- анализ соблюдения сметно-финансовой дисциплины по сметам внебюджетных средств;

- разработка мероприятий, направленных на повышение эффективности использования средств, а также производственно-хозяйственной деятельности по оказанию платных услуг.

Проанализируем поступление внебюджетных средств за 3 года (табл. 4).

|

Таблица 4. Анализ источников поступления внебюджетных средств за 3 года, руб. |

||||

|

Показатель |

КЭК |

2012 г. |

2013 г. |

2014 г. |

|

Доходы от оказания платных услуг |

130 |

16 940 300,00 |

17 506 160,00 |

18 146 157,42 |

|

Иные прочие доходы |

180 |

40 000,00 |

60 000,00 |

|

|

Итого |

|

16 980 300,00 |

17 566 160,00 |

18 146 157,42 |

Из таблицы 4 следует, что основным источником поступления внебюджетных средств является оплата за санитарно-эпидемиологические услуги по договорам с юридическими и физическими лицами на платной основе. Доходы планируются по смете внебюджетных средств на основании установленных норм обследования, тарифов и расценок по каждому виду услуг, по подразделениям и по учреждению в целом. При планировании доходов следует уделять внимание четкости планирования по направлениям исследований. Сумма доходов зависит от объема и номенклатуры услуг. Следовательно, если возникла необходимость в увеличении доходов (при недофинансировании бюджетными средствами), учреждение должно нарастить объем выполняемых платных услуг и расширить их номенклатуру (например, внедряя новые методики обследований).

С учетом вышесказанного очень важен оперативный анализ поступления денежных средств по оказанию платных услуг на лицевой счет в органе Федерального казначейства. В ежедневном режиме следует отслеживать зачисление денежных средств от заказчиков по кодам дохода.

Поэтому учреждение в ежедневном режиме должно делать уведомления, в которых подтверждается код дохода 00000000000000000130, в СУФД[2]. Казначейство после уточнения зачисляет прочие доходы на классифицированные с правом расходования.

Еженедельно анализируются и сопоставляются с планом доходов поступления денежных средств от клиентов за оказанные услуги по структурным подразделениям. Для этого в программе 1С: 8.2 необходимо сформировать реестр выписанных счетов по каждому отделу (структурному подразделению) — задать определенный период и выбрать оплату счетов и реализацию за этот период. Сформированный файл по задолженности сохраняем в программе Excel и передаем в структурные подразделения. В этом реестре видно состояние счета — оплачен он или нет, выполнена работа по этому счету или нет.

Данный реестр позволяет проанализировать, с одной стороны, задолженность заказчиков — клиентов учреждения по оплате за уже оказанные санитарно-эпидемиологические услуги, с другой стороны — задолженность учреждения перед клиентами, если клиенты уже произвели оплату, а работа еще не выполнена. Такой оперативный анализ позволяет эффективно контролировать дебиторскую и кредиторскую задолженность при работе с заказчиками, соответственно, своевременно взыскивать оплату денежных средств за уже выполненные работы. При этом, безусловно, необходимо вовремя выполнять оплаченные услуги, работы.

Так как учреждение использует в учетной политике метод начисления, то доходы формируются не по оплате, а по выполненным работам, что подтверждается актом выполненных работ, подписанным в двухстороннем порядке. Доходы учитываются на счете 2.401.10.130.

Анализ фактических расходов включает:

- сопоставление фактических расходов в разрезе кодов бюджетной экономической классификации со сметными назначениями, при необходимости — своевременную корректировку внебюджетной сметы и ее дальнейшее утверждение;

- контроль использования расходов строго по целевому назначению. Например, для оплаты коммунальных услуг денежные средства должны использоваться по коду экономической классификации 223 в рамках сметных назначений;

- сопоставление расходов учреждения с его доходами, так как основным условием финансовой устойчивости является превышение доходов над расходами, правильное распределение доходов и рациональное использование денежных средств;

- сопоставление фактических расходов с кассовыми расходами по статьям и подстатьям бюджетной экономической классификации и обоснованность их расхождения.

Используя данные, представленные в табл. 5, сопоставим доходы учреждения с его фактическими расходами.

|

Таблица 5. Анализ исполнения сметных назначений (фактические расходы по предпринимательской деятельности) за 2014 г., руб. |

||||

|

Распределение расходов |

КОСГУ |

Запланировано по смете на предпринимательскую деятельность на основании расчетов |

Фактические расходы по предпринимательской деятельности |

Отклонение |

|

Заработная плата |

211 |

6 754 947,00 |

6 186 601,03 |

568 345,97 |

|

Начисления на заработную плату |

213 |

2 039 990,00 |

1 999 805,85 |

40 184,15 |

|

Прочие выплаты |

212 |

3064,19 |

3064,19 |

0,00 |

|

Услуги связи |

221 |

247 209,45 |

247 209,45 |

0,00 |

|

Транспортные услуги |

222 |

22 781,36 |

22 781,36 |

0,00 |

|

Коммунальные услуги |

223 |

560 995,55 |

560 995,55 |

0,00 |

|

Аренда за пользование имуществом |

224 |

147,10 |

147,10 |

0,00 |

|

Услуги по содержанию имущества |

225 |

2 720 324,75 |

2 720 324,75 |

0,00 |

|

Прочие услуги |

226 |

1 943 120,73 |

1 943 120,73 |

0,00 |

|

Пенсии, пособия |

263 |

139 910,00 |

|

139 910,00 |

|

Расходы на амортизацию |

271 |

1 466 668,25 |

1 366 818,56 |

99 849,69 |

|

Списание материалов |

272 |

921 628,23 |

861 993,85 |

59 634,38 |

|

Прочие расходы |

290 |

520 931,09 |

170 600,00 |

350 331,09 |

|

Итого |

|

17 341 717,70 |

16 083 462,42 |

1 258 255,28 |

В бухгалтерском учете превышение доходов над расходами составляет за 2014 г.:

18 146 157,42 руб. (см. табл. 4) – 16 083 462,42 руб. = 2 062 695 руб.

Расходы для уплаты налога на прибыль составят 15 948 230,42 руб., отсюда налог на прибыль за год — 439 585,40 руб. (табл. 6 и 7 соответственно).

|

Таблица 6. Расходы для исчисления налога |

|

|

Наименование |

Сумма, руб. |

|

Расходы |

16 083 462,42 |

|

Минус расходы за счет социального страхования |

30 708,00 |

|

Минус амортизационные отчисления по приобретенным ОС стоимостью свыше 40 000 руб. за единицу |

104 524,00 |

|

Расходы для налога |

15 948 230,42 |

|

Таблица 7. Отчет о прибылях и убытках, руб. |

|

|

Наименование |

Всего |

|

Доходы от реализации |

18 146 157,42 |

|

Расходы |

15 948 230,42 |

|

Итого прибыль |

2 197 927,00 |

|

Ставка налога |

20 % |

|

Сумма налога на прибыль всего |

439 585,40 |

Один из важных показателей экономический эффективности при анализе финансовой деятельности организации — рентабельность. Для численной оценки применяют коэффициент рентабельности.

Определим рентабельность продукции для нашего примера (для этого чистую прибыль делим на себестоимость, результат умножаем на 100 %):

(2 197 927,00 руб. – 439 585,40 руб.) / 15 948 230,42 руб. × 100 % = 11,02 %.

По учреждениям здравоохранения примерная норма рентабельности по статистическим данным составляет 9–15 %. Как видим, рассматриваемое учреждение соответствует этим требованиям.

В процессе анализа необходимо обратить внимание на соотношение доходов и расходов. При перевыполнении плана по доходам при тех же фактических расходах учреждения целесообразно эти средства потратить в течение финансового года на приобретение основных средств (приборов, лабораторного оборудования) взамен старых и морально устаревших (обратите внимание: если их стоимость будет до 40 000 руб. за единицу, тогда эта сумма сразу будет отнесена на фактические расходы). Целесообразно также в течение года сделать ремонт помещений, нуждающихся в этом, — эти затраты также будут отнесены на фактические расходы. Таким образом будет уменьшена налогооблагаемая база по налогу на прибыль.

По предпринимательской деятельности надо сопоставить кассовые расходы со сметными назначениями (пример представлен в табл. 8). Кассовое исполнение сметных назначений — это выдача денег с лицевого счета. Если расходы по какой-то подстатье превысят плановые назначения, то казначейство кассовую заявку по этой подстатье не пропустит, то есть факт не должен быть больше плана.

|

Таблица 8. Анализ плановых сметных назначений в кассовом исполнении за 2014 г. (предпринимательская деятельность, руб.) |

||||||||||

|

Наименование показателя |

Код строки |

Код вида расходов (выбытий) |

Утверждено плановых назначений на 2014 г. |

Принято |

Исполнено денежных обязательств |

Не исполнено |

||||

|

расходных обязательств |

денежных обязательств |

принятых расходных обязательств |

принятых денежных обязательств |

|||||||

|

всего |

из них сверх утвержденных плановых назначений |

всего |

из них сверх утвержденных плановых назначений |

|||||||

|

1. Обязательства по расходам (выплатам), всего |

200 |

x |

|

|

|

|

|

|

|

|

|

Заработная плата |

|

211 |

7 477 392 |

7 477 391,68 |

|

7 444 746,68 |

|

7 444 746,68 |

32 645,00 |

|

|

Прочие выплаты |

|

212 |

17 764 |

17 763,30 |

|

17 705,80 |

|

17 705,80 |

57,50 |

|

|

Начисления на зарплату |

|

213 |

2 159 151 |

2 159 150,59 |

|

2 159 150,59 |

|

2 159 150,59 |

|

|

|

Услуги связи |

|

221 |

201 271 |

201 270,67 |

|

201 270,67 |

|

201 270,67 |

|

|

|

Транспортные услуги |

|

222 |

29 938 |

29 938,00 |

|

29 938,00 |

|

29 938,00 |

|

|

|

Коммунальные услуги |

|

223 |

888 982 |

888 981,41 |

|

888 981,41 |

|

888 981,41 |

|

|

|

Аренда |

|

224 |

1 274 447 |

1 274 446,60 |

|

1 274 446,60 |

|

1 274 446,60 |

|

|

|

Работы, услуги по содержанию имущества |

|

225 |

3 139 323 |

3 139 322,54 |

|

3 139 322,54 |

|

3 139 322,54 |

|

|

|

Прочие работы, услуги |

|

226 |

2 438 055 |

2 438 054,87 |

|

2 404 601,27 |

|

2 404 601,27 |

33 453,60 |

|

|

Пенсии, пособия |

|

263 |

64 512 |

64 512,00 |

|

64 512,00 |

|

64 512,00 |

|

|

|

Прочие расходы |

|

290 |

372 895 |

372 894,83 |

|

372 894,83 |

|

372 894,83 |

|

|

|

Увеличение стоимости основных средств |

|

310 |

|

|

|

|

|

|

|

|

|

Увеличение стоимости материальных запасов |

|

340 |

230 146 |

230 146,11 |

|

230 146,11 |

|

230 146,11 |

|

|

|

Итого |

|

|

18 293 876 |

18 293 872,6 |

|

18 227 716,5 |

|

18 227 716,50 |

66 156,10 |

|

Из таблицы следует, что расходы, запланированные по смете, соответствуют кассовым расходам. В течение финансового года смету по предпринимательской деятельности можно скорректировать, главное — не забыть утвердить у главного распорядителя.

Кассовые расходы — это выплаты денежной наличностью или путем безналичных перечислений в виде кассовых заявок через лицевой счет в Органе федерального казначейства. Задача учета кассовых расходов — это контроль над целевым расходованием средств согласно сметным назначениям. Учет кассовых расходов ведется по кодам экономической классификации, поэтому в первичных документах на списание денег с лицевого счета надо указывать код расхода. Если при формировании заявки на кассовый расход была допущена ошибка (неверно указан код экономической классификации), необходимо отправить уведомление в СУФД, указав перенос с неверного кода на правильный.

Кассовые расходы надо соотносить с фактическими расходами, выявлять причины отклонения. Например, в случае если заработная плата начислена, но еще не выдана, фактические расходы будут больше кассовых расходов; учреждение произвело оплату за материалы (химические реактивы), реактивы получены, поставлены на учет, но пока не израсходованы — здесь кассовые расходы больше фактических.

Кассовый метод — это отражение доходов и расходов в момент получения денежных средств. Фактические расходы отражаются в момент их определения, это расходы, подтвержденные первичными документами. Восстановление кассовых расходов за прошлый год отражается в бухгалтерском учете как получение дохода.

Кроме того, в целях организации финансов бюджетного учреждения важно анализировать состояние лицевого счета, поступление денежных средств (как бюджетных, так и внебюджетных), не допускать кассовых разрывов. Денежные средства поступают на единый лицевой счет в органе федерального казначейства, поэтому остаток средств на конец дня (месяца) по бюджетной и по предпринимательской деятельности надо анализировать раздельно, формируя оборотно-сальдовые ведомости по счетам 4.201.11.510 и 2.201.11.510 соответственно. Анализ состояния лицевого счета позволит избежать проблем, связанных с обеспечением денежными средствами на выплату заработной платы, перечислением налогов и страховых взносов во внебюджетные фонды, приобретением материальных запасов, оплатой коммунальных услуг и прочих расходов учреждения.