В международной практике одним из главных показателей для оценки эффективности деятельности предприятия является динамика стоимости компании. Экономическая добавленная стоимость (EVA) — лучший индикатор для этих целей. В статье рассмотрим вопросы управления предприятием и оценки стоимости компании на основе EVA, а также особенности расчета этого показателя.

Цели применения показателя EVA

В области корпоративных финансов показатель экономической добавленной стоимости (EVA) применяется для разных целей:

• рассматривается в качестве показателя оценки стоимости, создаваемой предприятием за определенный период времени (месяц, квартал или год);

• служит одним из способов оценки рыночной стоимости компании, позволяет оценивать эффективность отдельных структурных подразделений предприятия или отдельных имущественных комплексов;

• является индикатором эффективности отдельных управленческих решений: положительное значение показателя EVA свидетельствует об увеличении стоимости компании, отрицательное, наоборот, — о снижении;

• служит показателем оценки потенциальными инвесторами и собственниками качества работы менеджмента компании, так как характеризует ее внутрифирменную эффективность;

• применяется в качестве одного из показателей KPI при разработке системы оплаты труда и премирования руководителей предприятия.

К сведению

В международной практике ввиду показатель экономической добавленной стоимости используется очень широко и имеет и другое название — экономическая прибыль. При этом показатель EVA (экономической прибыли) не отражается в публичной бухгалтерской (финансовой) отчетности предприятия, а определяется расчетным путем на основе данных управленческого или финансового учета.

Концепция управления компанией на основе EVA

Концепция управления компанией на основе EVA основывается на следующем принципе: главная цель управления заключается в обеспечении роста рыночной стоимости предприятия и ее акций. Следовательно, все цели и задачи компании, управленческие решения, аналитические инструменты и методы, используемые ее менеджментом, должны основываться на ключевых факторах стоимости компании и быть направлены на ее максимизацию.

В этой связи принято считать, что динамика рыночной стоимости предприятия является лучшим показателем измерения результатов ее основной (операционной) деятельности, потому что ее оценка не бывает краткосрочной в отличие от других показателей и, как правило, требует полной информации. Таким образом, управление предприятием, базирующееся на показателе экономической добавленной стоимости, разрабатывает стратегические цели и оперативные задачи компании на основе данного показателя.

Общий алгоритм расчета ЕVА

Общий алгоритм расчета показателя экономической добавленной стоимости следующий: из итогового финансового результата основной (операционной) деятельности вычитается плата за использование инвестированного (собственного и долгосрочного заемного) капитала. Полученная величина и составляет созданную стоимость, которую измеряет показатель ЕVА.

Таким образом, экономический смысл показателя экономической добавленной стоимости заключается в следующем: предприятию недостаточно иметь положительный финансовый результат в виде операционной прибыли и по этому показателю оценивать эффективность деятельности. Необходимо обеспечить такой уровень рентабельности, который позволяет получать отдачу от инвестированного капитала в размере, превышающем расходы на его привлечение. Чем больше это превышение, тем больше эффективность работы менеджмента компании.

В международной практике есть два основных метода расчета показателя экономической добавленной стоимости.

Алгоритм расчета ЕVА первым методом

В этом случае применяется формула:

EVA = (r – С) / 100 % × ИК, (1)

где r — рентабельность инвестированного капитала (ROI), %;

С — средневзвешенная стоимость капитала (WACC), %;

ИК — инвестированный капитал.

Каждый показатель в формуле рассчитывается отдельно:

• Рентабельность инвестированного капитала (ROI, Return On Invested Capital) рассчитывается как соотношение полученной операционной прибыли (EBIT) за период к среднему уровню инвестированного капитала:

r = ROI = ОП / ((ИКн + ИКк) / 2) × 100 %, (2)

где r (ROI) — рентабельность инвестированного капитала, %;

ОП — операционная прибыль (прибыль от продаж стр. 2200 Отчета о финансовых результатах);

ИК — инвестированный капитал на начало (ИКн) и конец периода (ИКк).

• Средневзвешенная стоимость капитала (Weighted Average Cost of Capital, WACC) рассчитывается как стоимость собственного и заемного капитала, скорректированная на налоговую экономию в результате уменьшения налога на прибыль:

С = WACC = (WЗК × СЗК × (1 – t) + WСК × ССК) / 100 %, (3)

где С (WACC) — средневзвешенная стоимость капитала, %;

WЗК — доля заемного капитала, %;

СЗК — стоимость заемного капитала (величина процентов по долгосрочным обязательствам), %;

t — ставка налога на прибыль, деленная на 100 %;

WСК — доля собственного капитала, %;

ССК — стоимость собственного капитала, %.

• Показатель инвестированного капитала (Invested Capital или Capital employed) характеризует структуру капитала предприятия и рассчитывается по формуле:

ИК = СК + ДЗК = А – КО, (4)

где ИК — инвестированный капитал;

СК — собственный капитал (стр. 1300 бухгалтерского баланса);

ДЗК — долгосрочный заемный капитал (стр. 1400 бухгалтерского баланса);

А — всего активы (стр. 1600 бухгалтерского баланса);

КО — краткосрочные (текущие) обязательства (стр. 1500 бухгалтерского баланса).

Положительным значение EVA будет только в том случае, если за конкретный период времени доходность инвестированного капитала (ROI) будет выше, чем стоимость данного капитала (WACC).

В международной практике превышение показателя ROI над WACC ввиду большой практической значимости получило собственное название — Spread.

Spread представляет собой экономическую добавленную стоимость в относительном выражении и рассчитывается в процентах. И если Spread > 0, то компания получила в определенном периоде времени доходность, превышающую уровень доходности, установленный инвесторами и собственниками.

Алгоритм расчета ЕVА вторым методом

Согласно второму методу EVA рассчитывается по формуле:

EVA = NOPAT – С / 100 % × ИК, (5)

где NOPAT — операционная прибыль за вычетом налога на прибыль.

В свою очередь показатель NOPAT (Net Operating Profit After Tax) рассчитывается так:

NOPAT = EBIT – EBIT × t = EBIT × (1 – t), (6)

где EBIT — операционная прибыль (прибыль от продаж — стр. 2200 Отчета о финансовых результатах).

В случае если по заемным средствам в анализируемом периоде были выплачены проценты, они уменьшают величину налога на прибыль. В этом случае показатель NOPAT корректируется с учетом уплаченных процентов за пользование заемными средствами. Скорректированный показатель NOPAT в международной практике именуется NOPLAT (Net Operating Profit Less Adjusted Taxes) и рассчитывается по формуле:

NOPLAT = EBIT – EBIT × t + Рп × t = NOPAT + Рп × t, (7)

где NOPLAT — операционная прибыль за вычетом скорректированного налога на прибыль;

Рп — уплаченные за пользование заемными средствами проценты.

Два рассмотренных подхода к расчету показателя EVA никогда не будут давать одинаковый результат. Эти два метода являются формульной интерпретацией экономической сути экономической добавленной стоимости.

Сам расчета основывается на использовании в качестве финансового результата операционной деятельности двух разных показателей: по первому методу — операционной прибыли (EBIT), по второму — чистой операционной прибыли (NOPAT или NOPLAT), которые никогда не бывают равны.

Расчет экономической добавленной стоимости на практике

Рассмотрим расчет экономической добавленной стоимости на примере ООО «Онега», осуществляющего свою деятельность в пищевой промышленности (мясоперерабатывающая компания).

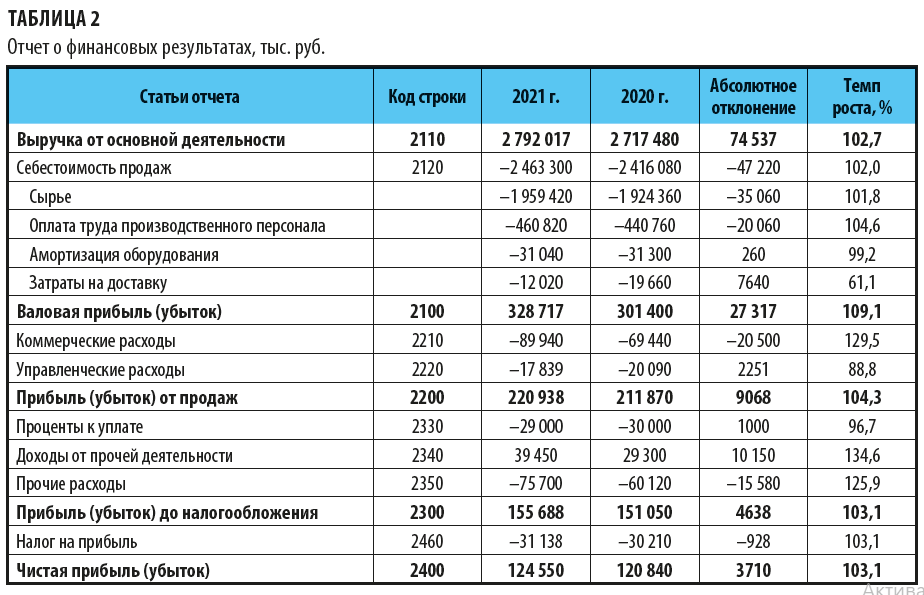

Информационная база для расчета показателя EVA — бухгалтерский (управленческий) баланс и отчет о финансовых результатах (отчет о прибылях и убытках) (табл. 1, 2). Рассмотрим показатели этих финансовых отчетов и рассчитаем показатель EVA двумя рассмотренными методами.

Используя данные финансовых отчетов, рассчитаем показатель EVA двумя рассмотренными методами.