В преддверии Нового года у экономистов, бухгалтеров и специалистов по налогам помимо текущей работы возникает множество неотложных дел. Важно не откладывать их на потом, а начать готовиться к закрытию старого года и работе по правилам нового года уже сейчас. Давайте посмотрим, что именно нужно сделать.

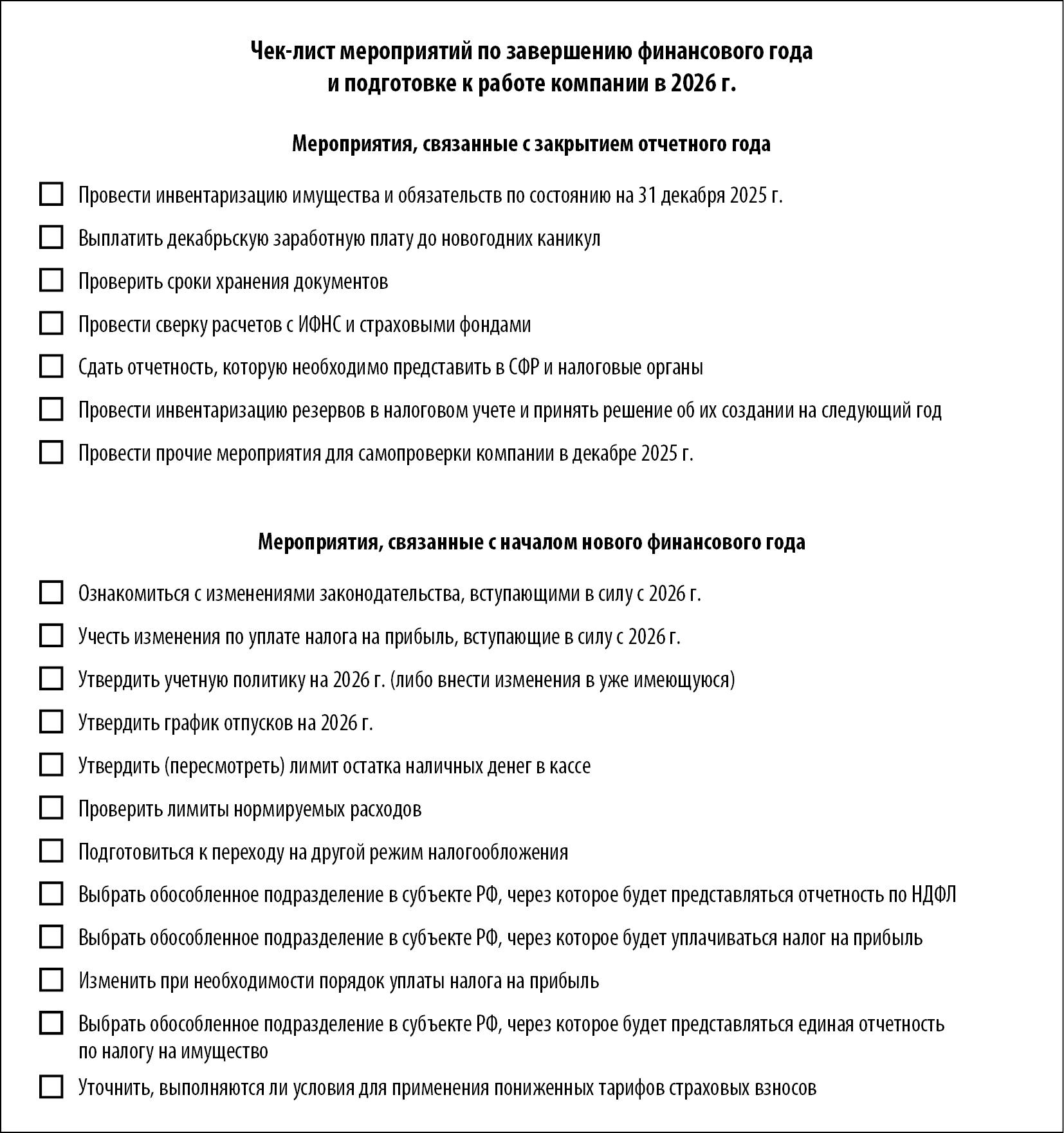

До 1 января экономическим и финансовым службам компаний рекомендуется совершить действия, перечисленные в нашем чек-листе:

Рассмотрим подробно каждое мероприятие.

Мероприятия, связанные с закрытием отчетного года

Провести инвентаризацию имущества и обязательств по состоянию на 31 декабря 2025 г.

Инвентаризация обязательно проводится перед составлением годовой бухгалтерской отчетности (кроме имущества, инвентаризация которого проводилась не ранее 1 октября отчетного года)[1].

Проведение инвентаризации касается активов и обязательств, в частности, основных средств, нематериальных активов, материально-производственных запасов, денежных средств, финансовых вложений, расчетов с дебиторами и кредиторами, резервов.

Поскольку отчетным годом является календарный год с 1 января по 31 декабря, инвентаризация обязательств перед составлением годовой бухгалтерской отчетности должна проводиться по состоянию на 31 декабря включительно[2].

В 2025 г. необходимо использовать нормы ФСБУ 28/2023 «Инвентаризация» (далее — ФСБУ 28/2023)[3] и регистрировать выявленные при инвентаризации расхождения в соответствии с новыми правилами.

По итогам инвентаризации устраняются выявленные расхождения между фактическим наличием объектов и данными бухгалтерского учета. Излишки и недостачи необходимо отразить на соответствующих счетах бухгалтерского учета в отчетном году, чтобы данные годового отчета отражали фактическое наличие активов и обязательств компании.

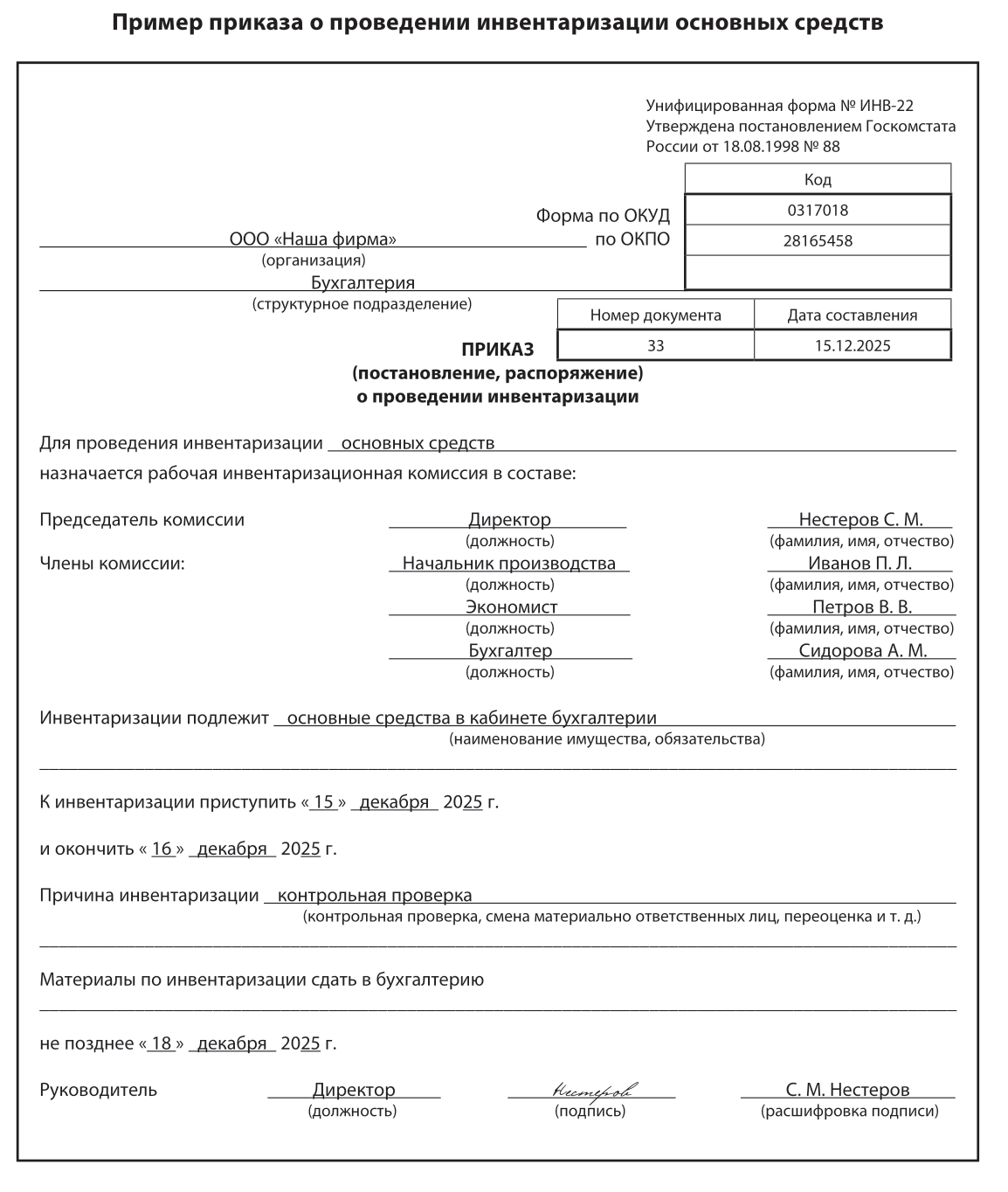

Далее представлен пример приказа о проведении инвентаризации.

Выплатить декабрьскую заработную плату до новогодних каникул

Многие работодатели стремятся выплатить зарплату за декабрь до новогодних каникул. Работники, как правило, не возражают: им предстоят большие траты на подарки, празднование Нового года и Рождества, новогодние путешествия.

Зарплата должна выплачиваться работникам не реже чем каждые полмесяца в сроки, установленные в локальных актах компании[4]. Следовательно, лучше выплатить зарплату за декабрь в конце этого месяца, потому что если этого не сделать, то работодатель рискует нарушить сроки ее выплаты из-за январских праздников. Возможность «досрочной» выплаты заработной платы можно изначально предусмотреть в локальных документах компании, посвященных оплате труда.

Дата фактического получения дохода в денежной форме в виде оплаты труда определяется как день его выплаты, в том числе перечисления на счета[5]. Соответственно, если заработная плата за исполнение трудовых обязанностей в декабре (в одном налоговом периоде) выплачивается в январе следующего календарного года (в другом налоговом периоде), то соответствующий доход относится к другому налоговому периоду.

Необходимо учесть все нюансы отражения заработной платы за декабрь 2025 г. в форме 6-НДФЛ:

- при ее выплате до 31.12.2025 информация об этом отражается в форме 6-НДФЛ за 2025 г.;

- при выплате заработной платы за декабрь 2025 г. в январе 2026 г. данные о заработной плате и НДФЛ подлежат отражению в разделах 1 и 2 расчета по форме 6-НДФЛ за I квартал 2026 г., а также в приложении 1 «Справка о доходах и суммах налога физического лица» к этому расчету за 2026 г. и в справке о доходах и суммах налога физического лица за 2025 г.

Компаниям — налоговым агентам также необходимо представить уведомления в ИФНС по НДФЛ:

- за период с 1 по 22 декабря — не позднее 25.12.2025;

- за период с 23 по 31 декабря — не позднее последнего рабочего дня 2025 г.

По страховым взносам действует норма, позволяющая до наступления срока их уплаты зачесть положительное сальдо ЕНС в счет исполнения предстоящей обязанности по уплате страховых взносов сразу после поступления уведомления. Таким образом, в случае уплаты в декабре 2025 г. страховых взносов за декабрь 2025 г. одновременно нужно направить в налоговый орган уведомление по страховым взносам в отношении уплаченных сумм с кодом отчетного периода 34/03[6].

Проверить сроки хранения документов

В любой бухгалтерии наверняка найдутся документы, сроки хранения которых закончились. В связи с этим в конце года нужно подготовить к сдаче в архив или уничтожению документы, срок хранения которых истек.

Первичные учетные документы, регистры бухгалтерского учета, бухгалтерская (финансовая) отчетность, аудиторские заключения о ней подлежат хранению экономическим субъектом в течение сроков, устанавливаемых в соответствии с правилами организации государственного архивного дела, но не менее пяти лет после отчетного года. Документы учетной политики, стандарты экономического субъекта, другие документы, связанные с организацией и ведением бухгалтерского учета, в том числе средства, обеспечивающие воспроизведение электронных документов, а также проверку подлинности электронной подписи, подлежат хранению экономическим субъектом не менее пяти лет после года, в котором они использовались для составления бухгалтерской (финансовой) отчетности в последний раз[7].

Важно учитывать, что сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов, а также уплату (удержание) налогов, должна быть также обеспечена в течение пяти лет. Сохранность документов, необходимых для исчисления и уплаты страховых взносов, необходимо обеспечивать в течение шести лет[8].

Для отдельных видов документов предусмотрены специальные сроки хранения. Это касается, в частности, первичных учетных документов:

- подтверждающих перенос убытков на будущее;

- на основании которых формируется первоначальная стоимость основных средств и которые подтверждают осуществление расходов в виде амортизационных начислений[9].

Указанные документы могут быть истребованы налоговыми органами при проведении мероприятий налогового контроля, в том числе при необходимости получения документов (информации), касающихся деятельности проверяемого налогоплательщика, и информации относительно конкретной сделки, поэтому в случае утраты или несвоевременного уничтожения потребуется их восстановление[10].

[1] Часть 1 ст. 30 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» (в ред. от 26.12.2024; далее — Закон № 402-ФЗ); п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 № 34н (в ред. от 11.04.2018).

[2] Письмо Минфина России от 09.01.2013 № 07-02-18/01.

[3] Утвержден Приказом Минфина России от 13.01.2023 № 4н.

[4] Статья 136 ТК РФ.

[5] Подпункт 1 п. 1 ст. 223 НК РФ.

[6] Письма ФНС России от 25.10.2023 № БС-4-11/13585, от 11.10.2023 № БС-4-11/13010.

[7] Части 1 и 2 ст. 29 Закона № 402-ФЗ.

[8] Подпункт 8 п. 1, подп. 6 п. 3.4 ст. 23 НК РФ.

[9] Пункт 4 ст. 283 НК РФ, письмо Минфина России от 12.02.2016 № 03-03-06/1/7604.

[10] Статья 93.1 НК РФ, письмо Минфина России от 22.07.2013 № 03-02-07/2/28610.