Понятие цифрового рубля устойчиво входит в нашу повседневную жизнь — это новая форма денежных расчетов в России. Однако для того, чтобы правильно управлять своими цифровыми операциями, необходимо знать общие правила, права и возможности, которые законодатель установил по этому виду расчетов.

Какие это правила? Чем отличается цифровой рубль от наличных и безналичных расчетов, к которым мы все привыкли? Какие дополнительные преимущества для него предусмотрены законом? Об этом и многом другом вы узнаете из этой статьи.

Что такое цифровой рубль?

Цифровой рубль — это цифровая форма российской национальной валюты, которую Банк России будет выпускать в дополнение к существующим формам денег. Он дополнит уже привычные формы денег: наличные рубли и безналичные рубли на счетах в коммерческих банках. Как и наличные и безналичные рубли, цифровой рубль будет сочетать в себе все три основные функции денег — использоваться как средство платежа, единица счета и средство сбережения. При этом операции с цифровым рублем могут иметь более низкий уровень риска и более высокий уровень защиты и безопасности, чем операции с наличными или безналичные транзакции.

Основной целью введения цифрового рубля является влияние на денежно-кредитную политику и финансовую стабильность. Сейчас платежные средства населения и предприятий распределяются между наличными и счетами в банках. Появление цифрового рубля приведет к частичному перетоку средств на кошельки с цифровыми рублями, то есть к перераспределению средств, в том числе между депозитами банков и цифровой валютой центрального банка.

Три равноценные формы рубля

До введения цифрового рубля существовали два вида денег центрального банка: наличные, которыми могут пользоваться все граждане и организации, и безналичные, или электронные, которыми могут пользоваться только банки — это резервные (корреспондентские) счета коммерческих банков в центральном банке. Теперь у рубля будут наличная, безналичная и цифровая формы. Они равноценны: один наличный рубль равен одному безналичному, а также одному цифровому рублю.

Наличная банкнота является обязательством центрального банка перед ее держателем. Средства на счетах банков в Центробанке являются его обязательствами перед банками. Эти обязательства обеспечены активами центрального банка (ценными бумагами на балансе, золотовалютными резервами, кредитами банковскому сектору и т. д.).

Безналичные деньги (счета физических лиц и организаций в коммерческих банках), в свою очередь, являются обязательствами банковского сектора перед гражданами и компаниями, обеспеченными активами банков (ценными бумагами, кредитами и т. д.). Возможность для всех экономических агентов свободно обменивать обязательства коммерческих банков на обязательства Центробанка и обратно (то есть, например, переводить безналичные средства на своем счете в коммерческом банке в наличные и наоборот) обеспечивает единство денежной системы страны.

Цифровой рубль — это деньги, выпускаемые Банком России в цифровой форме, являющиеся его обязательством и доступные для широкого круга пользователей (всех физических лиц, юридических лиц и государственных органов). Экономически ключевая инновация в выпуске цифрового рубля заключается не в новой форме денег, а в расширении прямого доступа экономических агентов к обязательствам центрального банка.

Модель цифрового рубля, принятая Банком России

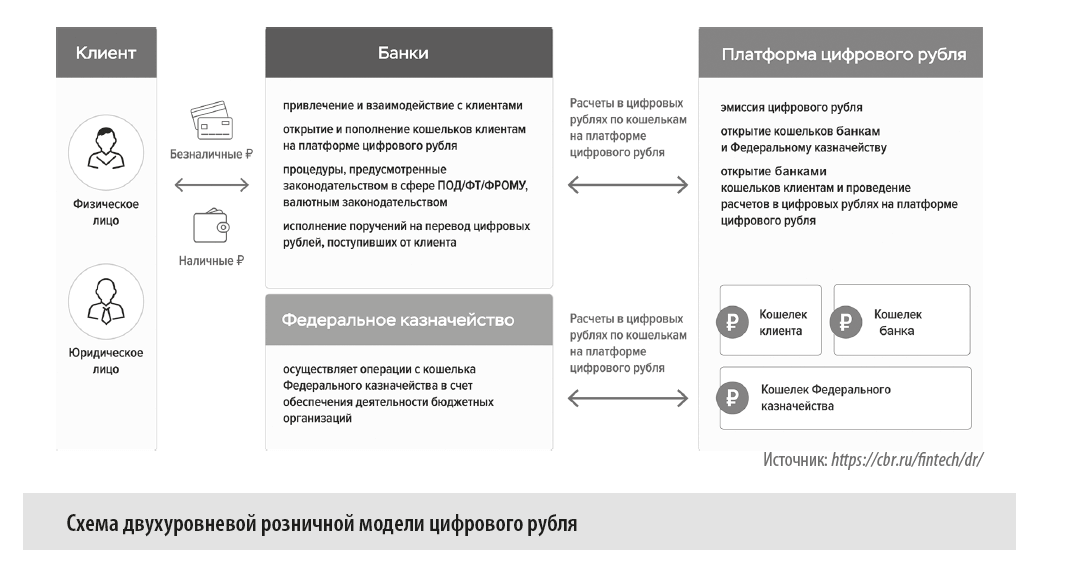

В принятой Банком России двухуровневой модели розничных цифровых денег центральный банк (первый уровень) выпускает цифровую валюту, а коммерческие банки (второй уровень) распространяют ее среди своих клиентов и осуществляют их обслуживание. Такой вариант в большей мере позволит банкам и другим финансовым посредникам встраивать операции с цифровой валютой в свои сервисы, разрабатывать и внедрять конкурентные продукты на основе цифровой валюты. Этот вариант близок к существующей модели банковской системы, состоящей из центрального банка и сети коммерческих банков. Схема двухуровневой розничной модели цифрового рубля представлена на рисунке.

Можно отметить следующие ключевые аспекты двухуровневой модели цифрового рубля:

- цифровой рубль — обязательство Банка России, который является его эмитентом;

- Банк России открывает кошельки банкам и Федеральному казначейству, а также кошельки физическим и юридическим лицам по их поручению через банки;

- клиентам, банкам и Федеральному казначейству открывается кошелек в цифровых рублях на платформе цифрового рубля Банка России;

- на размещенные в кошельках цифровые рубли не начисляется процентный доход на остаток;

- средства на кошельке доступны клиенту через любой банк, где он обслуживается.

Цифровой рубль имеет следующие преимущества для граждан и бизнеса:

- доступ к кошельку через любой банк, в котором обслуживается клиент;

- проведение операций по единым тарифам;

- в перспективе — возможность использования без доступа к Интернету;

- высокая сохранность и безопасность средств;

- расширение линейки инновационных продуктов и сервисов;

- улучшение условий клиентского обслуживания.

10 вопросов об операциях с цифровым рублем

Вопрос 1. Каковы правовые основы работы с цифровым рублем?

Основной документ, регламентирующий работу с цифровым рублем, — это Федеральный закон от 27.06.2011 № 161-ФЗ «О национальной платежной системе» (в ред. от 23.05.2025; далее — Закон № 161-ФЗ).

Расчеты с использованием цифровых рублей являются безналичными расчетами (п. 1 ст. 862 ГК РФ). При этом расчеты цифровыми рублями осуществляются в формах, установленных законодательством РФ о национальной платежной системе (ст. 2 Закона № 161-ФЗ).

Проанализировав все разъяснения Минфина и Центробанка, можно сделать следующие выводы:

1. Цифровой рубль существует в виде кода на специальной платформе Центробанка. Курс цифрового рубля всегда равен 1:1 к наличному и безналичному рублю.

2. Цифровые рубли будут храниться в цифровом кошельке пользователя — его откроет Банк России. Управлять кошельком можно будет через мобильное приложение банка. По сути, это дополнительный счет, который не заменяет, а дополняет обычную банковскую карту.

3. Для граждан цифровой рубль — еще один способ распоряжаться деньгами. Его можно использовать параллельно с обычными деньгами. Центробанк обещает, что переводы будут проходить быстро, без комиссии и даже в оффлайн-режиме.

Вопрос 2. Когда введут цифровые рубли?

Федеральным законом от 15.07.2025 № 248-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» было предусмотрено поэтапное массовое внедрение цифрового рубля. Оно начнется с 1 сентября 2026 г. в крупнейших банках и торговых сетях с выручкой больше 120 млн руб. с последующим расширением до всех продавцов и банков к 2028 г.