Решения по управлению компанией принимают на основе обзорной оценки ее деятельности. Такую оценку позволяет дать экспресс-анализ финансового состояния организации. В статье рассмотрены один из вариантов и особенности его проведения.

Назначение и алгоритм проведения экспресс-анализа финансового состояния

Экспресс-анализ проводится тогда, когда пользователям финансовой информации (потенциальным инвесторам, кредиторам, акционерам и т. п.) необходима быстрая обзорная оценка финансового состояния компании без углубления в специфику ее деятельности (например, для сопоставления различных компаний). При необходимости результаты этого анализа можно использовать для дальнейшего детального изучения экономики организации.

Одной из важных черт экспресс-анализа является то, что его всегда проводят по открытым данным бухгалтерской (финансовой) отчетности (бухгалтерского баланса и отчета о финансовых результатах). Кроме того, может использоваться информация из пояснений к бухгалтерской отчетности. Этих данных достаточно для того, чтобы определить финансовое состояние, ключевые проблемы бизнеса, его эффективность и потенциал развития.

Экспресс-анализ имеет ряд преимуществ по сравнению с другими видами экономического анализа:

1) он быстро проводится (выводы можно сделать за промежуток времени от нескольких часов до двух дней);

2) все необходимые исходные данные являются открытыми, то есть доступны внешним пользователям финансовой информации;

3) применение единой методики позволяет автоматизировать анализ и ускорить процесс его проведения;

4) полученные результаты можно использовать для сопоставления нескольких компаний.

Как видим, главная особенность экспресс-анализа заключается в использовании небольшого объема открытых финансовых данных и узких временных рамках его проведения.

Порядок осуществления экспресс-анализа

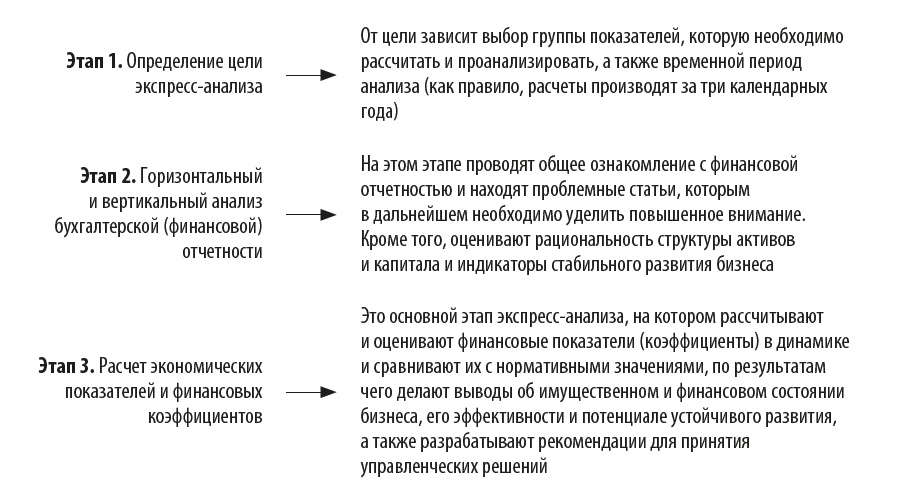

Экспресс-анализ целесообразно проводить в следующей последовательности:

Рассмотрим подробно особенности проведения второго и третьего этапов экспресс-анализа.

Горизонтальный и вертикальный анализ бухгалтерской (финансовой) отчетности

Горизонтальный анализ финансовой отчетности заключается в сравнении значений показателей за отчетный и прошлые периоды. Этот вид анализа также называют анализом динамики. По его результатам делают вывод о темпах развития бизнеса и его потенциале.

Вертикальный анализ проводят для определения удельного веса отдельных статей в общей структуре активов и пассивов бизнеса и последующего их сравнения с данными за предыдущие периоды. По его результатам делают выводы о структуре активов компании и отраслевой специфике ее деятельности.

Выделяют несколько основных групп статей, на которые необходимо обратить особое внимание при проведении и горизонтального, и вертикального анализа:

1. Внеоборотные активы.

Если значение данного показателя в динамике увеличивается, то это, как правило, означает увеличение имущества компании за счет прироста основных средств, нематериальных активов или финансовых вложений. В этом случае необходимо определить, за счет каких средств улучшается имущественное положение бизнеса — собственных или заемных. Если улучшение происходит за счет заемных средств, то необходимо также понять, на какое время получены эти займы и кредиты (являются ли они кратко- или долгосрочными).

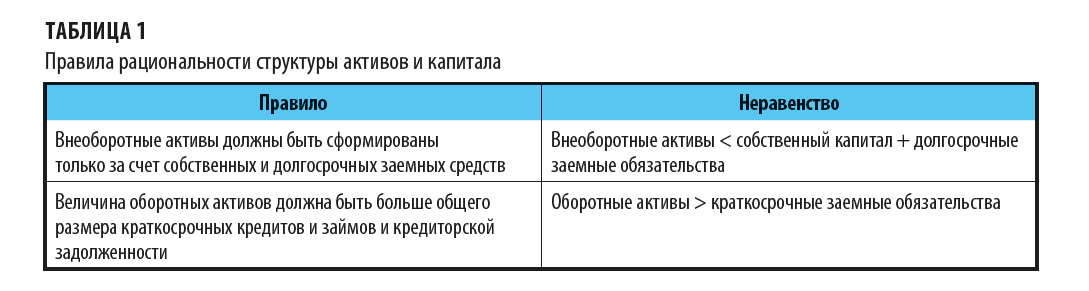

Делая выводы по этому вопросу, необходимо учитывать, что структура капитала является рациональной только в том случае, если внеоборотные активы сформированы за счет собственных и долгосрочных заемных средств. Если они созданы за счет краткосрочных кредитов и займов, то это означает наличие проблем, так как в этом случае возникают серьезные финансовые риски неплатежеспособности и потери финансовой устойчивости.

2. Оборотные активы.

Состояние оборотных активов сначала необходимо оценить по отдельных их видам:

- динамику величины оборотных активов в части материальных запасов (сырья и материалов, а также готовой продукции на складе) необходимо рассматривать вместе с показателями результатов финансовой деятельности из отчета о финансовых результатах. Если запасы увеличиваются одновременно с сопоставимым ростом выручки от реализации, то этот факт является позитивным для бизнеса и свидетельствует о его развитии. Если же, наоборот, запасы растут быстрее, чем выручка от реализации, или последняя снижается, то это свидетельствует о проблемах — затоваривании складов собственной продукцией и снижении деловой активности компании;

- отдельно необходимо рассматривать показатель дебиторской задолженности. Он напрямую связан с выручкой от реализации согласно отчету о финансовых результатах. Если имеет место рост дебиторской задолженности в динамике с одновременным сопоставимым увеличением выручки от реализации, то ситуацию можно считать нормальной. Если же, наоборот, дебиторская задолженность растет с одновременным снижением выручки от реализации, то это негативный сигнал: увеличивается средний срок оплаты продукции покупателями и соответственно продолжительность операционного цикла, что требует привлечения дополнительных финансовых ресурсов и плохо для организации;

- НДС по приобретенным ценностям необходимо рассматривать вместе с величиной материальных запасов. Если сумма НДС растет в динамике быстрее, чем материальные запасы, то это говорит о возможных налоговых рисках, так как бизнес не получает в полном объеме возмещение НДС из бюджета.

Оценивая динамику и структуру оборотных активов в целом необходимо обязательно сопоставить их размер с размером краткосрочных обязательств из раздела пассивов бухгалтерского баланса. Необходимо учитывать, что в любой ситуации величина оборотных активов должна быть больше общей суммы краткосрочных кредитов и займов и кредиторской задолженности. В ином случае, если краткосрочные обязательства превышают оборотные активы, компания подвергается серьезным финансовым рискам неплатежеспособности, а структура ее активов и пассивов является нерациональной.

3. Нераспределенная прибыль (непокрытый убыток).

Рост нераспределенной прибыли в динамике является позитивным фактом, так как свидетельствует о стабильном развитии бизнеса: его функционирование приносит прибыль, достаточную для удовлетворения интересов собственников и инвесторов, а также частичной капитализации.

Если по данной статье у бизнеса есть непокрытый убыток, то это свидетельствует об убыточности деятельности и проблемах. Размер кризисных явлений определяется по данным об убытках из отчета о финансовых результатах. Если в предыдущие годы была получена прибыль, а в отчетном периоде понесен убыток, то кризисные явления не носят долгосрочный характер и могут быть преодолены за счет эффективных мероприятий по финансовому менеджменту. Если бизнес нес убыток регулярно в течение всего анализируемого периода, то это наихудшим образом характеризует бизнес, так как свидетельствует о его кризисном положении и угрозе банкротства.

4. Кредиторская задолженность.

Динамику кредиторской задолженности перед поставщиками необходимо рассматривать вместе с показателем себестоимости из отчета о финансовых результатах. Если кредиторская задолженность растет с одновременным увеличением себестоимости, то это является нормальной ситуацией, свидетельствующей о развитии бизнеса (при условии получения прибыли по итогам деятельности в отчетном периоде). Если кредиторская задолженность перед поставщиками увеличивается большими темпами, чем себестоимость, то это может свидетельствовать о проблемах со своевременным и полным погашением компанией своих финансовых обязательств.

5. Рациональность структуры активов и капитала.

По итогам вертикального анализа структуры активов и капитала бизнеса делают заключение о ее общей рациональности. Если структура активов и капитала является рациональной, то соблюдаются основные правила финансовой устойчивости, выраженные в двух неравенствах. Они представлены в табл. 1.

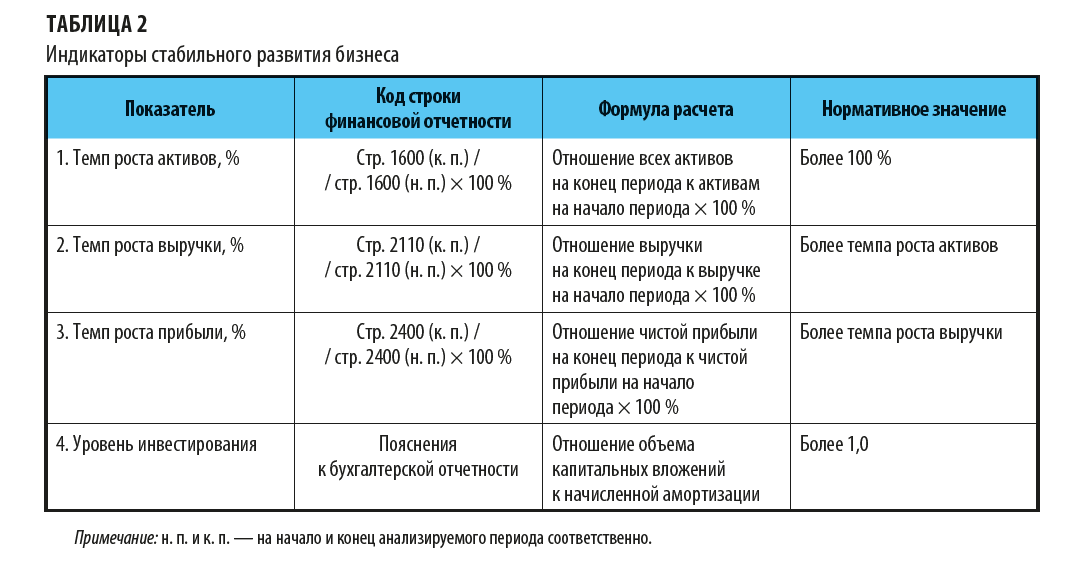

6. Индикаторы стабильного развития компании.

Общий вывод о стабильности развития бизнеса и устойчивом его положении можно сделать на основе индикаторов, представленных в табл. 2.

Рассмотрим практический пример проведения экспресс-анализа финансового состояния организации. Предположим, что нам нужно провести такой анализ для компании «Вербена», занимающейся производственной деятельностью. Он необходим потенциальным инвесторам для определения уровня платежеспособности организации, ее финансовой устойчивости и прибыльности с целью оценки финансовых рисков и уровня финансовой отдачи от инвестиций.

Информационной базой для проведения экспресс-анализа будет служить годовая бухгалтерская (финансовая) отчетность предприятия «Вербена». Это бухгалтерский баланс и отчет о финансовых результатах.