Весной и летом у компании были высокие продажи, а поздней осенью, зимой и ранней весной приходилось брать займы и овердрафты. Придумали, как это исправить, и всего за три месяца собрали подушку безопасности на полгода.

Наша компания-герой — это производственно-строительный бизнес. Спрос напрямую зависит от работы строительных площадок, поэтому, как только они начинают активную работу, компания начинает зарабатывать. А когда стройка замирает, компания берет кредиты и займы. Так продолжалось 7 лет: в период простоя компания брала кредиты, а потом в сезон выплачивала их и проценты.

Со временем оборудование стало устаревать, к кредитам добавились расходы на их обслуживание и обновление, и тогда стало совсем тяжело. Компания начала съедать саму себя. В результате вроде все трудятся, в сезон работа идет, но в итоге ситуация критическая.

Приближался очередной несезон: октябрь 2020 — март 2021 г. Мы могли в очередной раз выкрутиться с помощью кредита, но решили попробовать разобраться своими силами. Думаю, вы уже поняли, что у нас получилось. Как именно — сейчас расскажем.

Мы поменяли цифры в этом кейсе, потому что конфиденциальность. Но ситуация, логика действий и управленческие решения — реальные.

Этап 0. Проанализировали отчеты

Когда собственник пришел к нам, первым делом мы посмотрели, как обстоят дела у бизнеса. Для этого собрали подробную отчетность за 2019–2020 гг. То, что мы увидели, внушало оптимизм: в сезон компания зарабатывает достаточно много, чтобы прожить несезон на свои средства.

Но денег все-таки не хватало. И вот почему:

1. Много тратили на дивиденды.

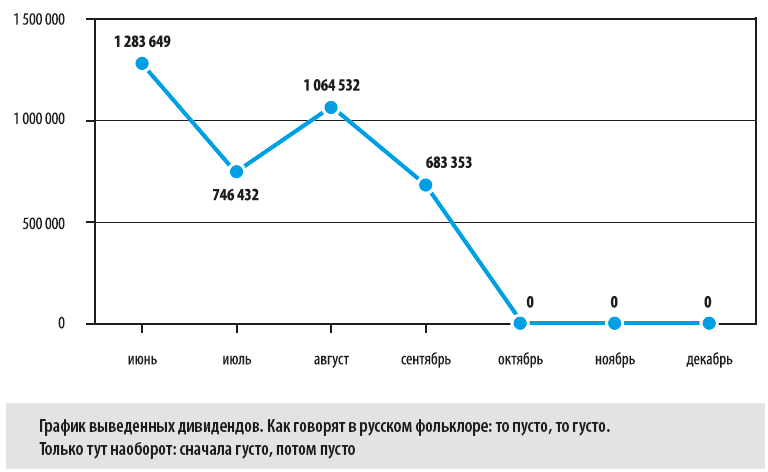

Во время высокого сезона компания купалась в деньгах, поэтому собственник выводил достаточно большие суммы на себя. Это давало о себе знать позже: в несезон дивиденды он вообще не получал, более того, порой «спонсировал» компанию деньгами, выведенными в хорошие времена (см. график).

2. Большие деньги приносят высокомаржинальные продукты, но компания их продавала мало.

У бизнеса два направления, и одно маржинальнее другого: 56 % против 37 %. Выгоднее делать упор на первое — продажу строительных материалов небольшим компаниям и строительным ИП. Поставили план продажникам продавать больше товаров именно этому сегменту.

3. Расходы скачут.

Это говорит о том, что компания их не контролирует. А если контроля нет, то вполне вероятно, что тратит лишнее. Во время высокого сезона это незаметно — деньги же есть, но может аукнуться, когда с деньгами проблемы.

4. Бизнес не перекредитован и может зарабатывать деньги.

Это нам помог выяснить баланс. Когда мы его свели, то увидели:

• в блоке активов большую часть занимают внеоборотные средства — оборудование, автомобили, здания и сооружения. Это нормально для производственного предприятия;

• в блоке капитала мы увидели, что накопил бизнес — всю его прибыль. Оказалось, что дела и тут не так уж плохи;

• в блоке обязательств посмотрели, что и кому должна компания. На этом этапе мы сопоставили капитал и долги и выяснили, кому принадлежит компания — себе или кредиторам. Оказалось, что компания принадлежит сама себе, и чтобы распрощаться с долгами и стать сильной и независимой, ей нужно просто затянуть пояса и действовать согласно четкому плану.

Итог: продаем маржинальные продукты, избавляемся от лишних расходов, копим деньги → пользуемся ими в несезон. Звучит как план! Давайте реализовывать.

Этап 1. Контроль расходов

До конца сезона оставалось несколько месяцев, и дела у компании шли отлично. Чтобы так же радостно войти в несезон, мы ввели строгую финансовую дисциплину. Такая мера должна была помочь сохранить деньги и не растратить их попусту.

• Выплаты дивидендов. Раньше собственник бизнеса выводил дивиденды каждый месяц. Мы решили, что признавать чистую прибыль и выплачивать дивиденды будем по итогам года после несезона. За базовую приняли следующую схему:

Работаем в сезон → Держимся несезон → Смотрим, сколько съели чистой прибыли → Оставшуюся прибыль делим на целевые расходы и на дивиденды.

• Фиксированные даты оплаты счетов. Раньше оплачивали счета по мере их поступления, неважно, за какой период они были. Также не учитывали, запланированы ли в ближайшее время крупные платежи. Это приводило к кассовым разрывам.

Чтобы перераспределять финансовую нагрузку, решили, что по четвергам утверждаем платежи, а по пятницам их проводим. Все четко и никакого хаоса в документации.

• Сокращение расходов. На производство уходило не менее 400 000 руб. каждый месяц. Мы решили поработать над этой суммой — проследить, куда уходит буквально каждый рубль. Нашли пункты, на которые можно так не тратиться. Например, перчатки и инструменты закупали ежемесячно, но строгая инвентаризация показала, что можно делать это раз в квартал. Мы проанализировали цикл жизни каждого расходного материала и выяснили, что можно экономить и не покупать их каждый месяц. В итоге постоянные расходы на производство удалось снизить на 15–20 %.

Этап 2. Финпланирование

Чтобы накопить деньги и не отойти от теоретического плана, сверяли планы с фактом каждый месяц. Если что-то не получалось, проводили анализ ошибок — сделали что-то не так, потому что плохо спланировали или потому, что просто не запланировали? Исходя из масштаба проблемы, придумывали, что предпринять — собрать решение из веточек и паутинки или перенести на следующий отчетный период.

Например, получив счет за сырье за август в начале месяца и накануне выплаты аванса сотрудникам, счет переносили на ближайший или следующий четверг. Либо передоговаривались закрывать месяц-в-месяц: платить за август не в начале месяца, а в конце.

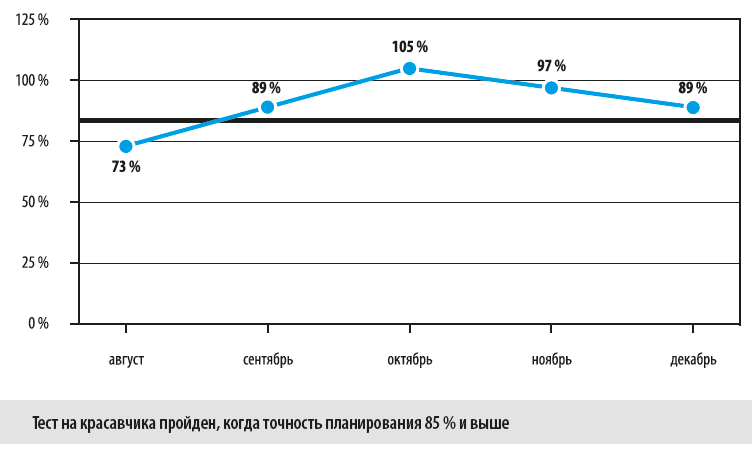

Пригодился и «тест на красавчика». Он показывал, насколько наше с собственником планирование продаж совпало с планом. А собственник-то красавчик!

Этап 3. Сформировали подушку безопасности

За счет отказа от выплаты дивидендов и снижения затрат на производство начали копить на подушку безопасности. Эти деньги планировали использовать в несезон.

Чтобы эти деньги лежали отдельно от тех, которые нужны бизнесу, зашли в систему счетов предприятия и создали отдельный расчетный счет. На него просто перечисляли немного денег от каждой сделки. Когда хватало текущих денег на обеспечение контракта, то направляли сразу всю сумму.

За сентябрь, октябрь и ноябрь удалось накопить около 5 млн руб. По итогам ноября вздохнули с облегчением: этих денег должно было хватить на то, чтобы пережить несезон без кредитов.

Результат: мягкая подушка безопасности

Наши расчеты оказались верными: накопленные 5 млн руб. помогли компании спокойно чувствовать себя в несезон. Мы тратили деньги с резервных фондов плюс поступления от клиентов тоже были, пусть и небольшие. Благодаря четкому управленческому планированию кассовых разрывов не возникало, и впервые за 7 лет собственнику не пришлось брать кредиты на их покрытие (см. табл.).

Основной сезон начался позднее — активную застройку компании начали в апреле, но уже в марте заказов стало больше и компания смогла справиться с текущими обязательствами. Однако мы понимали, что если бы занялись учетом и планированием раньше, то накопили бы гораздо больше.

Такой результат стал возможен за счет жесткой финансовой дисциплины. Оказалось, что у компании есть скрытые финансовые резервы, которые позволяют нормально жить в течение всего года.