13.07.2020 был принят и 13.08.2020 вступил в силу Федеральный закон № 210-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации в части предоставления гарантий работнику, увольняемому в связи с ликвидацией организации», которым внесены изменения в ст. 178 и 318 ТК РФ. В предлагаемом вашему вниманию материале мы выясним, что необходимо учитывать кадровику и бухгалтеру.

Федеральный закон № 210-ФЗ был принят во исполнение Постановления Конституционного Суда РФ от 19.12.2018 № 45-П «По делу о проверке конституционности части первой статьи 178 Трудового кодекса Российской Федерации в связи с жалобой гражданки М. В. Трофимовой» (далее — Постановление № 45-П).

В своем Постановлении Конституционный Суд РФ подтвердил, что расторжение трудового договора с работником в случае:

• ликвидации организации;

• сокращения численности или штата работников организации

производится в интересах работодателя, собственника имущества организации, ее учредителей (участников) или фактически контролирующих ее лиц, поскольку связано с реализацией работодателем гарантированного ему Конституцией РФ права на свободное осуществление предпринимательской и иной не запрещенной законом экономической деятельности.

Однако при этом в рамках стандартных ликвидационных процедур реализация увольняемыми работниками права на сохранение среднего месячного заработка на период трудоустройства, но не свыше двух месяцев со дня увольнения, не всегда может быть гарантирована для всех без исключения работников. Это обусловлено тем, что, как правило, на момент обращения работника за выплатами за второй и последующие месяцы трудоустройства субъект, к которому можно предъявить соответствующее требование, уже не существует, что лишает такого работника — в отличие от уволенных ранее истечения двух месяцев до прекращения деятельности организации-работодателя — возможности получить гарантированную законом выплату.

Конституционный Суд РФ пришел к выводу, что отсутствие в Трудовом кодексе РФ соответствующего правового механизма свидетельствует о наличии в правовом регулировании трудовых отношений пробела, приводящего к нарушению права работников, и, соответственно, ч. 1 ст. 178 ТК РФ противоречит Конституции РФ.

На этом основании Конституционный Суд РФ поручил федеральному законодателю внести в действующее правовое регулирование изменения, направленные на установление правового механизма, обеспечивающего сохранение среднего заработка на период трудоустройства наравне с другими уволенными в связи с ликвидацией организации работниками тем из них, кто приобретет право на предоставление данной гарантии после завершения ликвидации организации-работодателя, определив как виды гарантий, так и порядок их предоставления.

Федеральный закон № 210-ФЗ, принятый через полтора года после Постановления Конституционного Суда РФ, изменил порядок выплат при увольнении не только в связи с ликвидацией организации, но и в связи с сокращением численности или штата работников.

НА ЧТО МОЖЕТ РАСЧИТЫВАТЬ РАБОТНИК, УВОЛЕННЫЙ С СВЯЗИ С ЛИКВИДАЦИЕЙ ИЛИ ПО СОКРАЩЕНИЮ ШТАТА

Что изменилось в Трудовом кодексе РФ

Выходное пособие было и осталось единственной выплатой, которая безусловно положена работнику. Выплаты за последующие, начиная со второго, месяцы трудоустройства работник может получить только при определенных условиях. И вот как раз эти условия изменились — некоторые несущественно, а некоторые очень значительно.

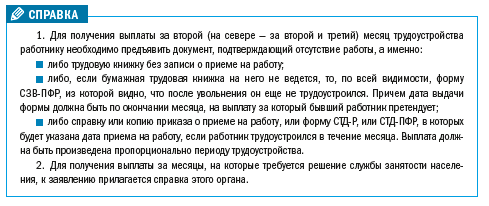

То есть работник, который нашел работу спустя два месяца после увольнения, получит полный средний заработок за второй месяц трудоустройства. А тот работник, который принят на работу, например, в 21-й день второго месяца, получит средний заработок за те 20 дней, которые он не работал.

Таким образом, если работник не нашел себе работу в течение второго и третьего (на севере — со второго по шестой) месяца после увольнения в связи с ликвидацией или сокращением, у него есть 15 рабочих дней на то, чтобы прийти к работодателю и написать заявление (приложив к нему необходимый документ — трудовую книжку либо справку органа службы занятости населения, в зависимости от месяца) или прислать документы по почте.

Работник, который пришел за средним заработком, который он полагает своим законным, позднее этого срока, уже утратил право на получение денег.

При этом если работнику уже была произведена выплата среднего заработка за какой-либо месяц со дня увольнения, единовременная компенсация выплачивается с зачетом указанной выплаты. Таким образом, очевидно, что решение о выплате единовременной компенсации работодатель может принять как непосредственно при увольнении, так и в любой момент впоследствии.

Заметим, что на практике подобные случаи, когда работодатели производили выплаты не «в розницу», а «оптом», не дожидаясь документов, подтверждающих отсутствие трудоустройства работника, нам известны. Однако известно и то, что налоговая инспекция, не увидев этих документов, требовала отнести выплаченные суммы на прибыль и зачесть в доход работника, тем самым обязав работодателя уплатить налог на прибыль, а работника сделав должником по НДФЛ. Теперь подобная коллизия невозможна.

Что касается бюджетных организаций: прежде они не имели возможности «оптовой» оплаты месяцев трудоустройства, поскольку Казначейство России просто-напросто не предоставляло им денег до получения необходимых документов. Теперь оснований для отказа у Казначейства России нет (разумеется, при наличии необходимых сумм на счете организации).

ИЗМЕНЕНИЯ В ФЕДЕРАЛЬНОМ ЗАКОНОДАТЕЛЬСТВЕ

Изменения внесены также в Федеральный закон от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»[3] (далее — Федеральный закон № 129) и вступили в силу 13.08.2020 (одновременно с Федеральным законом № 210-ФЗ). Новой редакцией Федерального закона № 129 установлено, что для государственной регистрации ликвидации юридического лица в регистрирующий орган представляется заявление, в котором теперь указывается не только то, что расчеты с кредиторами завершены (как было прежде), но также и то, что произведены все выплаты, предусмотренные трудовым законодательством РФ для работников, увольняемых в связи с ликвидацией юридического лица.

Таким образом, ликвидация возможна только после расчетов как с кредиторами, так и с работниками.

Однако, увы, у ликвидируемых работодателей есть лазейка: ст. 62 ГК РФ содержит положение, согласно которому при невозможности ликвидации юридического лица ввиду отсутствия средств на расходы, необходимые для его ликвидации, и невозможности возложить эти расходы на его учредителей (участников) юридическое лицо подлежит исключению из ЕГРЮЛ в порядке, установленном законом о государственной регистрации юридических лиц. А мы знаем, что минимальный размер уставного капитала общества с ограниченной ответственностью составляет всего лишь 10 000 руб., да и нули на счете при закрытии юридического лица давно уже никого не удивляют.

КАК РАССЧИТЫВАТЬ ВЫПЛАТЫ УВОЛЕННЫМ

А в заключение считаем необходимым напомнить, что в Постановлении от 13.11.2019 № 34-П[4] Конституционный Суд РФ разъяснил, как нужно правильно рассчитывать средний заработок для выплаты выходного пособия и оплаты месяцев трудоустройства.

Согласно п. 9 Положения об особенностях порядка исчисления средней заработной платы[5], чтобы определить средний заработок, необходимо умножить средний дневной заработок на количество дней (календарных, рабочих) в периоде, подлежащем оплате.

Конституционный Суд РФ постановил, что не является «периодом, подлежащим оплате», период после увольнения работника, а размер выходного пособия не может зависеть от каких бы то ни было обстоятельств, имевших место после увольнения работника, — в т. ч. от наличия и количества нерабочих праздничных дней в месяце, за который производится выплата.

Поэтому, как постановил Конституционный Суд РФ, выходное пособие не может быть начислено в размере меньшем, чем средний месячный заработок работника, определяемый из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев независимо от даты увольнения (например, конец декабря) и наличия или отсутствия в первом месяце после увольнения нерабочих праздничных дней.

Несомненно, этот подход Конституционного Суда РФ следует распространять и при определении размера среднего заработка для выплат за любой месяц трудоустройства.

[1] Районы Крайнего Севера и приравненные к ним местности.

[2] Отсчет срока начинался и начинается со следующего дня после увольнения. — Прим. автора.

[3] Изменения внесены Федеральным законом от 13.07.2020 № 203-ФЗ «О внесении изменения в статью 21 Федерального закона "О государственной регистрации юридических лиц и индивидуальных предпринимателей"».

[4] Постановление Конституционного Суда РФ от 13.11.2019 № 34-П «По делу о проверке конституционности абзаца четвертого пункта 9 Положения об особенностях порядка исчисления средней заработной платы в связи с жалобой гражданки В. С. Кормуш».

[5] Утв. Постановлением Правительства РФ от 24.12.2007 № 922 «Об особенностях порядка исчисления средней заработной платы».